Informations archivées

Les informations archivées sont fournies aux fins de référence, de recherche ou de tenue de documents. Elles ne sont pas assujetties aux normes Web du gouvernement du Canada et n'ont pas été modifiées ou mises à jour depuis leur archivage. Pour obtenir ces informations dans un autre format, veuillez communiquez avec nous.

Annexe 3 : Stratégie de gestion de la dette 2012-2013

Objet

La Stratégie de gestion de la dette énonce les objectifs, la stratégie et les plans du gouvernement du Canada au chapitre de la gestion de ses emprunts sur les marchés intérieur et extérieur, de ses autres passifs financiers et des actifs connexes. Les opérations d’emprunt servent à assurer le refinancement des titres du gouvernement du Canada qui arrivent à échéance ainsi que l’exécution du plan budgétaire et d’autres opérations financières du gouvernement, notamment les placements dans les actifs financiers requis pour établir une position de liquidité prudente et les emprunts pour le compte de certaines sociétés d’État.

Aux termes de la Loi sur la gestion des finances publiques, le gouvernement doit déposer au Parlement, avant le début de l’exercice, un rapport faisant état des emprunts qu’il prévoit contracter au cours du prochain exercice et de l’utilisation qu’il compte faire des fonds empruntés.

Faits saillants de la Stratégie de gestion de la dette fédérale

- Pour 2012-2013, les émissions nettes d’obligations négociables sur le marché intérieur devraient s’élever à quelque 97 milliards de dollars, ce qui est supérieur aux 94 milliards enregistrés en 2011-2012. À la fin de 2012-2013, l’encours des obligations négociables devrait s’établir à 481 milliards.

- Cette année, le programme de la dette est fondé sur la stratégie de gestion de la dette à moyen terme annoncée dans le budget de 2011. Toutefois, étant donné que les taux d’intérêt à long terme n’ont jamais été aussi bas et que l’écart entre les taux d’intérêt à long terme et à court terme est moins prononcé que lors des dernières années, la stratégie de gestion de la dette de 2012-2013 prévoit une hausse temporaire des émissions d’obligations à 10 ans.

- Selon les projections, l’encours des bons du Trésor devrait s’établir à 159 milliards de dollars à la fin de 2012-2013, soit environ 4 milliards de moins que le niveau projeté pour la fin de l’exercice 2011-2012. L’encours des bons du Trésor devrait reculer nettement en 2013-2014, lorsque les titres achetés dans le cadre du Programme d’achat de prêts hypothécaires assurés commenceront à arriver à échéance.

- Considérant la stratégie de gestion de la dette de cette année, de pair avec les modifications touchant les échéances des obligations aux termes de la stratégie de gestion de la dette à moyen terme annoncée dans le budget de 2011 ainsi que la baisse projetée de l’encours des bons du Trésor en 2013-2014, il y aura une diminution marquée du risque de refinancement.

- Le plan de gestion de la liquidité prudentielle du gouvernement, présenté dans le budget de 2011, est sur la bonne voie pour atteindre la cible d’augmentation de 35 milliards de dollars des avoirs liquides, qui comprennent les soldes de trésorerie sur le marché intérieur et les actifs des réserves de change, d’ici la fin de 2013-2014. Au cours de la dernière année, les réserves de liquidités internationales ont progressé d’environ 10 milliards.

- En 2012-2013, plusieurs changements seront apportés au Programme de placement de titres sur le marché de détail afin d’améliorer l’efficience du programme et de mieux harmoniser les produits offerts aux besoins des investisseurs d’aujourd’hui.

Stratégie de la dette à moyen terme

L’analyse de modélisation à l’appui de la stratégie de gestion de la dette de 2012-2013 prend en compte un large éventail de scénarios portant sur l’économie et les taux d’intérêt puisés de l’expérience antérieure. Cette analyse continue d’indiquer que les portefeuilles favorisant davantage les obligations à échéances courtes et moyennes présentent des caractéristiques plus souhaitables au chapitre des risques et des coûts liés à la structure de la dette.

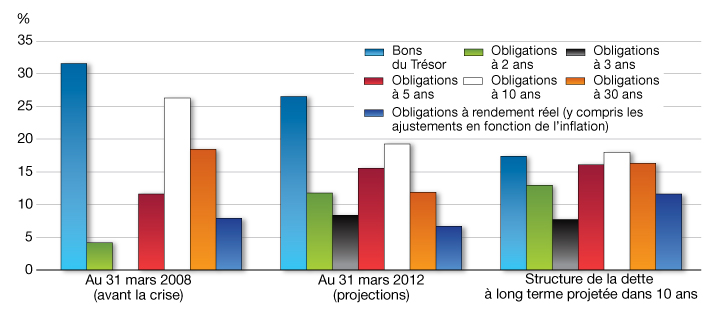

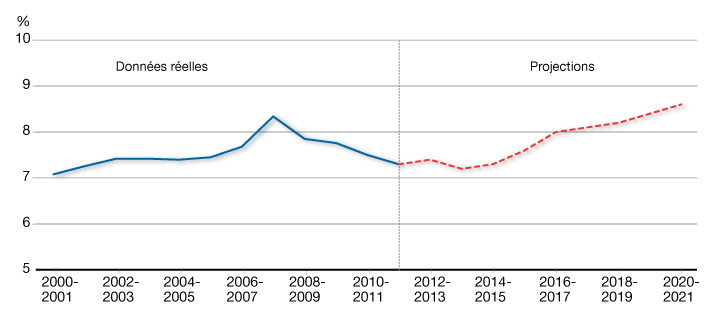

La stratégie de la dette à moyen terme comprend un nouveau plan de liquidité prudentielle et quatre nouvelles dates d’échéance des obligations. Au fil du temps, la mise en œuvre de la stratégie devrait se solder par un profil plus équilibré de la structure de la dette (graphique A3.1) et une exposition réduite aux risques liés au report de dette. En outre, la courbe de rendement actuelle diffère nettement de celle des années passées, et les taux des obligations à long terme n’ont jamais été aussi bas. Certains ajustements sont donc apportés au programme de la dette pour 2012-2013 afin de prendre en compte l’état actuel des taux d’intérêt tout en maintenant un portefeuille généralement constitué d’obligations à court et à moyen terme; ces ajustements sont approfondis ci-après.

Ensemble, ces mesures contribueront à protéger la situation financière du gouvernement contre de futurs chocs financiers. Toutefois, la transition vers la nouvelle structure de la dette prendra de nombreuses années à se réaliser. Au cours de cette période de transition, la stratégie fera l’objet d’un suivi et sera rajustée au besoin en fonction de l’évolution de la conjoncture.

Selon l’échéance initiale

La part des obligations à échéance initiale de 30 ans devrait augmenter, passant de 18 % à 28 % de l’encours de la dette contractée sur les marchés au cours des 10 prochaines années. À ce moment-là, la part de la dette à plus long terme devrait se stabiliser à mesure que les obligations à longues échéances émises au cours des années 1990 arriveront à échéance. Au cours de la prochaine décennie, la part des obligations à échéance initiale de 10 ans ou plus devrait passer de 37 % à environ 45 %.

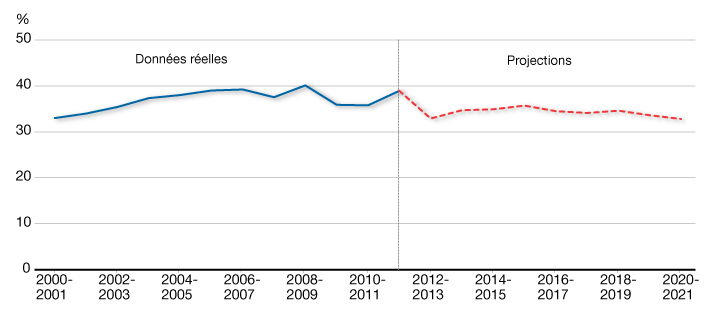

Le risque lié au refinancement est géré de manière prudente comme en font foi les mesures clés. Selon les projections, la part annuelle de la dette à refinancer, qui mesure la proportion de l’ensemble de la dette portant intérêt moins les actifs financiers arrivant à échéance ou devant faire l’objet d’un refinancement pendant l’exercice, variera entre 33 % et 36 % au cours de la prochaine décennie (graphique A3.2).

Il est également projeté que le terme moyen à courir de la dette contractée sur les marchés (actifs financiers exclus) augmentera graduellement (graphique A3.3).

Gestion de la liquidité prudentielle

Le gouvernement détient des actifs financiers liquides prenant la forme de dépôts en dollars canadiens et de réserves de change pour demeurer en mesure de respecter ses obligations de paiement dans l’éventualité où l’accès normal aux marchés financiers serait perturbé ou retardé. Ces actifs financiers liquides donnent également confiance aux investisseurs dans le programme de la dette du gouvernement canadien. Dans le budget de 2011, le gouvernement a fait connaître son intention d’augmenter sa position de liquidité. Lorsque cet objectif aura été atteint, les niveaux globaux de liquidité du gouvernement couvriront les flux de trésorerie nets projetés, y compris les versements de coupons et les besoins de refinancement de la dette, sur une période d’au moins 1 mois.

En 2011-2012, le gouvernement a commencé à instaurer le nouveau plan de liquidité. Les réserves officielles de liquidités internationales ont augmenté d’environ 10 milliards de dollars américains et dépassent maintenant le niveau cible minimal de 3 % du produit intérieur brut nominal qui a été fixé en vertu de la stratégie. Les dépôts du gouvernement auprès d’institutions financières et de la Banque du Canada devraient augmenter pour atteindre 25 milliards avant la fin de 2013-2014.

La revue financière présente de l’information sur les soldes de trésorerie et les avoirs libellés en devises. On trouvera des renseignements sur la gestion des réserves de liquidités internationales du Canada détenues dans le Compte du fonds des changes dans le Rapport sur la gestion des réserves officielles de liquidités internationales du Canada.

Opérations d’emprunt prévues en 2012-2013

Pouvoir d’emprunt

Pour 2012-2013, on demande au gouverneur en conseil d’approuver un plafond global d’emprunt de 315 milliards de dollars afin de combler les besoins financiers du budget de 2012 et de fournir une marge de prudence.

Le Rapport sur la gestion de la dette de 2012-2013 présentera des données sur les emprunts réels et l’utilisation des fonds par rapport à ces prévisions, et des renseignements détaillés sur les résultats seront fournis dans les Comptes publics du Canada de 2013. Ces deux documents seront déposés au Parlement à l’automne 2013.

Sources des emprunts

Le total projeté du principal que le gouvernement devra emprunter sur les marchés financiers en 2012-2013 afin de combler les besoins de refinancement du budget de 2012 et ses autres besoins financiers s’établit à 268 milliards de dollars.

Utilisation des fonds empruntés

Refinancement

En 2012-2013, les besoins de refinancement devraient s’établir à environ 234 milliards de dollars. Leurs principales composantes seront le report des bons du Trésor, qui ont une échéance d’un an ou moins, et les obligations qui arriveront à échéance en 2012-2013. Parmi les composantes de moindre importance, mentionnons les titres sur le marché de détail (Obligations d’épargne du Canada et Obligations à prime du Canada) et les obligations libellées en devises qui viendront à échéance en 2012-2013.

Ressources ou besoins financiers

Les ressources ou besoins financiers du gouvernement constituent le second facteur déterminant des besoins d’emprunt. Si le gouvernement dégage des ressources financières, il peut les utiliser pour répondre à certains de ses besoins de refinancement. Au contraire, s’il a des besoins financiers, il doit les combler en plus de refinancer ses titres.

Les ressources ou besoins financiers correspondent à l’écart entre les entrées et les sorties de fonds de l’État. Cette mesure tient compte non seulement du solde budgétaire, mais aussi des opérations non budgétaires du gouvernement.

Le solde budgétaire est présenté selon la méthode de comptabilité d’exercice intégrale, les passifs et les actifs du gouvernement étant comptabilisés lorsqu’ils sont engagés ou acquis, peu importe le moment où surviennent les entrées et les sorties de fonds correspondantes.

Les opérations non budgétaires se répartissent comme suit : les modifications touchant les comptes des régimes de retraite des employés fédéraux; les variations de la valeur des actifs non financiers; les activités d’investissement par voie de prêts, de placements et d’avances (y compris les prêts accordés à trois sociétés d’État : la Banque de développement du Canada, Financement agricole Canada et la Société canadienne d’hypothèques et de logement); et les autres opérations (p. ex., les variations de la valeur d’autres actifs et passifs financiers et les opérations de change).

Un déficit budgétaire de 21 milliards de dollars et des besoins financiers de 23 milliards sont projetés pour 2012-2013. Le plan de liquidité fera augmenter les emprunts d’environ 8 milliards en 2012-2013. Puisque le montant que le gouvernement prévoit emprunter est supérieur à leur utilisation prévue, les soldes de trésorerie de fin d’exercice devraient augmenter de 10 milliards de dollars (tableau A3.1).

Les emprunts réels pour l’exercice pourraient différer des prévisions en raison de l’incertitude liée aux projections économiques et financières, du moment particulier où sont effectuées les opérations de trésorerie ainsi que d’autres facteurs, notamment la variation des besoins au titre des réserves de change et des emprunts des sociétés d’État.

| Sources des emprunts | |

| À payer en dollars canadiens | |

| Bons du Trésor1 | 159 |

| Obligations | 99 |

| Titres sur le marché de détail | 2 |

| Total à payer en dollars canadiens | 260 |

| À payer en devises | 8 |

| Total – Encaisse provenant des opérations d’emprunt | 268 |

| Utilisation des emprunts | |

| Refinancement | |

| À payer en dollars canadiens | |

| Bons du Trésor | 163 |

| Obligations | 67 |

| Dont : | |

| Rachats réguliers d’obligations | 6 |

| Titres sur le marché de détail | 2 |

| Obligations et billets en vertu du Régime de pensions du Canada (RPC) | 0 |

| Total à payer en dollars canadiens | 232 |

| À payer en devises | 3 |

| Total – Besoins de refinancement | 235 |

| Ressources ou besoins financiers | |

| Solde budgétaire | 21 |

| Opérations non budgétaires | |

| Régimes de retraite et autres comptes | -6 |

| Actifs non financiers | 1 |

| Prêts, placements et avances | |

| Sociétés d’État entreprises | 4 |

| Programme d’achat de prêts hypothécaires assurés (moins les remboursements) | -2 |

| Autre | 0 |

| Total – Prêts, placements et avances | 2 |

| Autres opérations2 | 5 |

| Total – Opérations non budgétaires | 2 |

| Total – Ressources ou besoins financiers | 23 |

| Total – Utilisation des emprunts | 258 |

| Autres opérations de la dette non échue3 | |

| Augmentation ou diminution (-) nette de l’encaisse | 10 |

| Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. Une valeur négative correspond à des ressources financières. 1 Ces titres sont reconduits ou refinancés un certain nombre de fois durant l’exercice. Par conséquent, le total de l’encours des nouvelles émissions d’un exercice est supérieur à l’encours à la fin de l’exercice indiqué dans le tableau. 2 Les autres opérations comprennent principalement la conversion de rajustements de fin d’exercice de la comptabilité d’exercice à la comptabilité de caisse, notamment au titre des impôts et taxes à recevoir et des autres comptes débiteurs, des accords de perception fiscale conclus avec les provinces et les territoires, des impôts à verser et des autres passifs, ainsi que des variations du Compte du fonds des changes. 3 Ces opérations comprennent la réévaluation des swaps de devises, les escomptes non amortis sur les émissions de titres et les obligations découlant de contrats de location-acquisition. |

|

Stratégie de gestion de la dette 2012-2013

Objectifs

L’objectif fondamental de la gestion de la dette consiste à obtenir un financement stable à faible coût permettant de combler les besoins financiers du gouvernement du Canada. Un objectif connexe consiste à assurer le bon fonctionnement du marché des titres du gouvernement du Canada, ce qui contribue à assurer la stabilité et la modicité des frais de la dette.

Obtention d’un financement stable à faible coût

L’obtention d’un financement stable à faible coût exige un équilibre entre le coût et les risques liés à la structure de la dette.

À moyen terme, les décisions relatives à la gestion de la dette seront prises de façon que les coûts de la dette restent peu élevés et que le risque lié au refinancement reste faible, tout en maintenant la souplesse voulue pour répondre à toute évolution de la conjoncture.

Maintien du bon fonctionnement du marché des titres du gouvernement

La capacité d’obtenir de façon efficiente des fonds pour combler les besoins du gouvernement, peu importe la situation économique dépend de l’accès à un marché des titres du gouvernement qui fonctionne bien. Le gouvernement du Canada s’efforce de recourir à des programmes d’emprunts transparents, ordonnés et diversifiés afin de maintenir la liquidité et le bon fonctionnement du marché de ses titres.

Consultations auprès des participants au marché

Comme par les années passées, les participants au marché ont été consultés périodiquement en 2011-2012. Les consultations menées en novembre et en décembre avaient pour objet d’obtenir des observations sur la mesure dans laquelle le cadre de distribution de la dette du gouvernement réussissait à faire en sorte que les procédés d’adjudication et d’intermédiation continuent de promouvoir les objectifs de la stratégie de la dette, à savoir un financement stable à faible coût ainsi que le bon fonctionnement du marché des titres du gouvernement. En outre, on a voulu connaître les impressions des participants au marché quant aux tendances influant sur le marché des titres du gouvernement du Canada, à l’efficacité des communications avec les participants et au profil changeant de la participation aux adjudications.

On trouvera des renseignements additionnels sur les sujets abordés et les points de vue exprimés lors des consultations sur le site Web de la Banque du Canada.

Adaptation à des taux d’intérêt n’ayant jamais été aussi bas

Les taux d’intérêt à long terme ont diminué pour se situer à des niveaux sans précédent, et l’écart entre les taux d’intérêt à long terme et à court terme est moins prononcé que lors des dernières années. Dans ces circonstances, il est à la fois intéressant et prudent pour le gouvernement d’immobiliser des fonds à long terme additionnels à ces taux avantageux.

Par conséquent, pour 2012-2013, le gouvernement a l’intention d’augmenter l’émission d’obligations à 10 ans et de réduire l’encours des bons du Trésor ainsi que l’émission d’obligations à courtes échéances par rapport à 2011-2012. Il y aura une adjudication additionnelle d’obligations à 10 ans durant le premier trimestre de 2012-2013. En outre, les opérations de rachat régulier au comptant d’obligations à 10 ans prendront fin. Cela contribuera à réduire à peu de frais le risque lié au refinancement conformément aux objectifs clés de la stratégie de la dette à moyen terme.

Composition de la dette contractée sur les marchés

L’encours de la dette contractée sur les marchés a augmenté de 117 milliards de dollars de 2008-2009 à 2011-2012 (tableau A3.2). Toutefois, puisqu’une part importante de la dette contractée sur les marchés depuis 2008-2009 a servi à acquérir des placements portant intérêt, comme les titres adossés à des créances hypothécaires assurées dans le cadre du Programme d’achat de prêts hypothécaires assurés (PAPHA), l’augmentation de la dette fédérale (déficit accumulé) est de beaucoup inférieure à ce montant. Selon les projections, la valeur des actifs du PAPHA arrivant à échéance s’établira à 42 milliards de dollars en 2013-2014, et une autre tranche d’actifs valant environ 10 milliards arrivera à échéance en 2014-2015.

| 2008-2009 Données réelles |

2009-2010 Données réelles |

2010-2011 Données réelles |

2011-2012 Projections |

2012-2013 Prévisions |

|

|---|---|---|---|---|---|

| Bons du Trésor | 192 | 176 | 163 | 163 | 159 |

| Obligations négociables | 295 | 368 | 416 | 445 | 481 |

| Titres sur le marché de détail | 13 | 12 | 10 | 9 | 9 |

| Dette extérieure | 10 | 8 | 8 | 11 | 13 |

| Obligations du RPC | 0,5 | 0,5 | 0 | 0 | 0 |

| Total de la dette contractée sur les marchés | 511 | 564 | 597 | 628 | 662 |

Programme d’obligations

En 2012-2013, le niveau des émissions nettes d’obligations devrait atteindre environ 97 milliards de dollars, soit 3 milliards de plus que le niveau de 94 milliards de 2011-2012 (tableau A3.3).

| 2008-2009 Données réelles |

2009-2010 Données réelles |

2010-2011 Données réelles |

2011-2012 Projections |

2012-2013 Prévisions |

|

|---|---|---|---|---|---|

| Émissions brutes d’obligations | 75 | 102 | 96 | 100 | 99 |

| Rachats d’obligations | -6 | -2 | -4 | -6 | -2 |

| Émissions nettes | 69 | 100 | 92 | 94 | 97 |

| Obligations venant à échéance et rajustements1 | -27 | -27 | -44 | -66 | -67 |

| Variation de l’encours des obligations | 42 | 73 | 48 | 28 | 30 |

| 1 Comprend les rachats aux fins de gestion de la trésorerie et le rajustement des obligations à rendement réel au titre de l’inflation. | |||||

Dates d’échéance et fourchettes cibles des obligations de référence

L’ajout, en 2011-2012, de quatre nouvelles dates d’échéance a contribué à atténuer le profil des flux de trésorerie des prochaines échéances en réduisant la taille des échéances du 1er juin et du 1er décembre ainsi que les versements de coupons connexes. Le passage à huit dates d’échéance procure également au programme de la dette une capacité additionnelle d’absorption des éventuelles augmentations des besoins financiers.

Aucun autre changement du profil des échéances des obligations ou des fourchettes des obligations de référence n’étant prévu en 2012-2013, la structure instaurée en 2011-2012 demeurera la même. Le tableau A3.4 montre le profil prévu des échéances des obligations et les fourchettes des obligations de référence pour 2012-2013. Ces montants ne comprennent pas les versements de coupons.

| Févr. | Mars | Mai | Juin | Août | Sept. | Nov. | Déc. | |

|---|---|---|---|---|---|---|---|---|

| 2 ans | 8-12 | 8-12 | 8-12 | 8-12 | ||||

| 3 ans | 8-12 | 8-12 | ||||||

| 5 ans | 10-13 | 10-13 | ||||||

| 10 ans | 10-14 | |||||||

| 30 ans | 12-15 | |||||||

| Obligationsà rendement réel1 | 10-16 | |||||||

| Total | 16-24 | 10-13 | 8-12 | 10-14 | 16-24 | 10-13 | 8-12 | 10-16 |

| 1 Comprend une estimation de l’ajustement au titre de l’inflation. L’obligation nominale à 30 ans et l’obligation à rendement réel n’arrivent pas à échéance la même année. | ||||||||

Calendrier des adjudications d’obligations

En 2012-2013, on continuera de tenir des adjudications trimestrielles d’obligations à 2 ans, 3 ans, 5 ans et 10 ans et d’obligations à rendement réel. Trois adjudications d’obligations à 30 ans auront lieu, soit au premier, au troisième et au quatrième trimestre de 2012-2013. L’ordre des adjudications pourrait être modifié lors de certains trimestres afin d’appuyer le programme d’emprunts. Également, de multiples adjudications d’obligations de référence données pourraient avoir lieu certains trimestres. Les dates de chaque adjudication continueront d’être annoncées dans le Calendrier trimestriel des obligationsqui est affiché sur le site Web de la Banque du Canada avant le début de chaque trimestre.

Programmes de rachat d’obligations

Deux types d’opérations de rachat d’obligations seront exécutées en 2012-2013 : le rachat régulier d’obligations au comptant assorti d’une conversion, et le rachat d’obligations aux fins de gestion de la trésorerie.

Opérations de rachat régulier d’obligations

En 2011-2012, les opérations de rachat régulier d’obligations assorti d’une conversion ont été utilisées pour les obligations à 2 ans afin de faciliter la transition vers de nouvelles dates de référence, et pour les obligations à 30 ans afin de soutenir la liquidité des obligations à longues échéances. La transition vers la structure révisée des échéances s’étant terminée avec succès, les opérations de rachat avec conversion d’obligations à 2 ans prendront fin en 2012-2013. Des opérations de rachat avec conversion d’obligations à 30 ans continueront d’être utilisées à chaque trimestre durant lequel aucune adjudication d’obligations à 30 ans n’est prévue. D’autres opérations de rachat assorti d’une conversion d’obligations à 30 ans pourraient être également envisagées.

Les opérations de rachat régulier d’obligations au comptant, qui avaient été instaurées à titre de mesure temporaire en 2011-2012 pour appuyer les émissions brutes d’obligations à longues échéances (à 10 ans et à 30 ans), prendront fin pour les obligations à 10 ans en 2012-2013. Les opérations de rachat d’obligations au comptant se poursuivront pour les obligations à 30 ans, sous réserve des conditions du marché.

Opérations de rachat d’obligations aux fins de gestion de la trésorerie

Le programme de rachat d’obligations aux fins de gestion de la trésorerie contribue à la gestion des besoins de trésorerie du gouvernement en réduisant les pointes des soldes de trésorerie que le gouvernement doit conserver en prévision de l’échéance d’émissions obligataires de grande taille. Compte tenu du succès de ces opérations en 2011-2012 et des commentaires reçus dans le cadre des consultations auprès des participants au marché, les opérations hebdomadaires de rachat d’obligations aux fins de gestion de la trésorerie seront reconduites en 2012-2013.

Programme des bons du Trésor

L’émission aux deux semaines de bons du Trésor à 3 mois, 6 mois et 12 mois sera reconduite. Selon les projections, l’encours des bons devrait s’établir à 159 milliards de dollars à la fin de 2012-2013, soit environ 4 milliards de moins que le niveau projeté à la fin de l’exercice 2011-2012. L’encours des bons du Trésor est maintenu à ce niveau de sorte qu’il puisse être réduit afin d’absorber les importantes rentrées de fonds en 2013-2014 liées à l’arrivée à échéance des actifs du PAPHA. Cette mesure vise à assurer la poursuite du bon fonctionnement du marché des bons du Trésor tout en veillant à ce que la taille du programme d’obligations demeure relativement stable en 2013-2014.

Les bons de gestion de la trésorerie, qui sont des bons du Trésor à courte échéance, contribuent à une gestion efficiente des besoins de trésorerie du gouvernement. Ces instruments continueront d’être utilisés en 2012-2013.

Programme de placement de titres sur le marché de détail

Environ 3 millions de Canadiens détiennent des Obligations d’épargne du Canada (OEC) ou des Obligations à prime du Canada (OPC). Au cours de l’année écoulée, quelque 750 000 Canadiens ont acheté des obligations grâce à l’option d’épargne-salaire offerte par plus de 11 000 employeurs au Canada alors que plus de 50 000 Canadiens ont acheté des obligations au comptant. Les investisseurs ne cessent de souligner que la sécurité des OEC et des OPC est un avantage important et les retenues à la source représentent une option d’épargne automatique qui est pratique.

En 2012-2013, plusieurs modifications seront apportées au Programme de placement de titres sur le marché de détail afin d’augmenter l’efficience du programme et de faire en sorte que les produits offerts concordent davantage aux besoins des investisseurs d’aujourd’hui.

À compter de la campagne de l’automne 2012, le Programme de placement de titres sur le marché de détail offrira un seul produit par mode de vente (c.-à-d., les achats au comptant et les retenues sur salaire).

Les Obligations à prime du Canada continueront d’être vendues au comptant par l’entremise des institutions financières, des courtiers en valeurs mobilières et des ventes téléphoniques directes. Ces obligations auront désormais une caractéristique d’« encaissabilité », c’est-à-dire qu’elles pourront être rachetées tout au long de l’année, et l’intérêt continuera de courir jusqu’à la dernière date anniversaire de l’achat. Toutes les OPC en circulation bénéficieront de cette caractéristique. Le terme à courir de toutes les nouvelles OPC sera ramené de 10 ans à 3 ans, de sorte qu’il corresponde à la période de 3 ans de progression de la prime. Cette mesure permettra de rendre la durée de ces obligations comparable à celle des autres produits de détail.

Les Obligations d’épargne du Canada seront offertes exclusivement dans le cadre du Programme d’épargne-salaire, ce qui représente la façon dont la plupart des OEC sont actuellement offertes. Le terme à courir de toutes les nouvelles OEC sera lui aussi ramené à 3 ans afin qu’il corresponde au terme des Obligations à prime du Canada.

On peut obtenir des précisions sur le Programme de placement de titres sur le marché de détail en consultant le site Web des Obligations d’épargne du Canada.

Financement en devisesL’objet du Compte du fonds des changes (CFC) est d’aider à contrôler et à préserver la valeur du dollar canadien sur les marchés internationaux. Les actifs détenus dans le CFC sont gérés de façon à permettre au gouvernement de maintenir des liquidités en devises, à soutenir la confiance du marché et, s’il y a lieu, à contribuer au maintien de conditions favorables au dollar canadien sur les marchés des changes. Le plan de liquidité prudentielle instauré dans le budget de 2011 prévoit que les réserves de change liquides doivent être maintenues à un niveau minimal de 3 % du produit intérieur brut nominal.

Le gouvernement dispose de diverses sources directes pour financer ses actifs en devises, notamment un programme de titres à court terme libellés en dollars américains, des billets à moyen terme émis sur divers marchés, des émissions obligataires internationales, la vente et l’achat de dollars canadiens sur les marchés des changes ainsi que les swaps de devises, qui permettent d’échanger des passifs libellés en dollars canadiens contre des passifs libellés en devises. En février 2012, le gouvernement a procédé à l’émission d’obligations multimarchés d’une valeur de 3 milliards de dollars américains pour satisfaire aux exigences du plan de liquidité prudentielle. Il s’agit de la première émission par le Canada d’obligations multimarchés libellées en dollars américains depuis septembre 2009.

La stratégie de gestion de la dette de 2012-2013 part du principe que tous les passifs libellés en devises qui arrivent à échéance pendant l’année seront refinancés. Le montant réel du financement brut en devises peut diverger de cette hypothèse, selon les conditions du marché et les besoins en devises de l’État. Un certain nombre de facteurs orienteront le choix des moyens de financement des réserves en 2012-2013, notamment le coût relatif, les conditions du marché et l’objectif de conserver une structure prudente des échéances de titres d’emprunt libellés en devises.

Pour plus de précisions sur la gestion des réserves de change et les objectifs de financement, on peut consulter le Rapport sur la gestion des réserves officielles de liquidités internationales du Canada, sur le site Web du ministère des Finances.