Mesures fiscales : renseignements supplémentaires

Aperçu

Cette annexe présente des renseignements détaillés sur chacune des mesures fiscales proposées dans le budget.

Le tableau 1 expose ces mesures ainsi que leur coût budgétaire estimatif.

La présente annexe contient également les avis de motion de voies et moyens visant à modifier la Loi de l’impôt sur le revenu, la Loi sur la taxe d’accise, la Loi de 2001 sur l’accise ainsi que des textes connexes et un avant-projet de modification de divers règlements relatifs à la TPS/TVH.

Dans cette annexe, la mention du jour du budget fait référence à la date de présentation du budget.

| 2017–2018 | 2018–2019 | 2019–2020 | 2020–2021 | 2021–2022 | 2022–2023 | Total | |

|---|---|---|---|---|---|---|---|

| Mesures visant l’impôt sur le revenu des particuliers | |||||||

| Allocation canadienne pour les travailleurs – Bonification | - | 125 | 505 | 510 | 515 | 520 | 2 175 |

| Allocation canadienne pour les travailleurs – Améliorer l’accès | - | 45 | 191 | 195 | 200 | 200 | 830 |

| Crédit d’impôt pour frais médicaux – Frais admissibles | - | - | - | - | - | - | - |

| Régime enregistré d’épargne-invalidité – Titulaires admissibles3 | - | 1 | 2 | 2 | 2 | 3 | 10 |

| Déductibilité des cotisations des employés à la partie bonifiée du Régime de rentes du Québec | - | 5 | 20 | 35 | 60 | 90 | 210 |

| Prestations pour enfants | - | - | - | - | - | - | - |

| Organismes de bienfaisance – Diverses questions techniques | - | - | - | - | - | - | - |

| Crédit d’impôt pour exploration minière pour les détenteurs d’actions accréditives | - | 65 | -20 | - | - | - | 45 |

| Exigences en matière de déclaration pour les fiducies | - | 12 | 9 | 10 | 14 | 34 | 79 |

| Mesures visant l’impôt sur le revenu des sociétés | |||||||

| Revenu de placement passif – Plafond des affaires | - | 2 | -120 | -430 | -355 | -380 | -1 283 |

| Revenu de placement passif – Remboursement des impôts sur le revenu de placement | - | -45 | -185 | -220 | -275 | -325 | -1 050 |

| Aide fiscale pour l’énergie propre | - | - | 3 | 20 | 40 | 60 | 123 |

| Pertes artificielles obtenues au moyen d’arrangements financiers fondés sur des capitaux propres | - | -135 | -245 | -265 | -275 | -295 | -1 215 |

| Règle sur la minimisation des pertes dans les opérations de rachat d’actions | - | -230 | -315 | -275 | -265 | -265 | -1 350 |

| Règles sur les fractions à risques pour les paliers de sociétés de personnes | - | - | - | - | - | - | - |

| Fiducies de santé et de bien-être | - | - | - | - | - | - | - |

| Mesures visant la fiscalité internationale | |||||||

| Dépouillement de surplus transfrontalier au moyen de sociétés de personnes et de fiducies | - | - | - | - | - | - | - |

| Sociétés étrangères affiliées | - | - | - | - | - | - | - |

| Période de nouvelle cotisation – Demandes péremptoires de renseignements et ordonnances d’exécution | - | - | - | - | - | - | - |

| Période de nouvelle cotisation – personnes non-résidentes ayant un lien de dépendance | - | - | - | - | - | - | - |

| Communication de renseignements dans le cadre d’affaires pénales | - | - | - | - | - | - | - |

| Mesures visant les taxes de vente et d’accise | |||||||

| La TPS/TVH et les sociétés en commandite de placement | - | - | - | - | - | - | - |

| Taxation du tabac | -30 | -375 | -350 | -165 | -240 | -310 | -1 470 |

| Taxation du cannabis | - | -35 | -100 | -135 | -200 | -220 | -690 |

| Proposition de consultations sur des mesures fiscales |

|||||||

| Consultations sur les règles de la TPS/TVH pour les sociétés de portefeuille | - | - | - | - | - | - | - |

|

1 Le « – » indique un montant nul, un montant inférieur à 500 000 $ ou un montant qui ne peut être déterminé à l’égard d’une mesure qui a pour objectif de protéger l’assiette fiscale. 2Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. 3 Le coût de cette mesure est attribuable aux dépenses de programme. |

|||||||

Mesures visant l’impôt sur le revenu des particuliers

Allocation canadienne pour les travailleurs

La prestation fiscale pour le revenu de travail est un crédit d’impôt remboursable qui s’ajoute à la rémunération des travailleurs à faible revenu et améliore les incitatifs au travail des Canadiennes et Canadiens à faible revenu.

Bonification

Pour assurer un soutien accru et améliorer davantage les incitatifs au travail, l’Énoncé économique de l’automne de 2017 a annoncé l’intention du gouvernement de bonifier les prestations fournies au titre de la prestation fiscale pour le revenu de travail d’une somme supplémentaire de 500 millions de dollars par année, à compter de 2019.

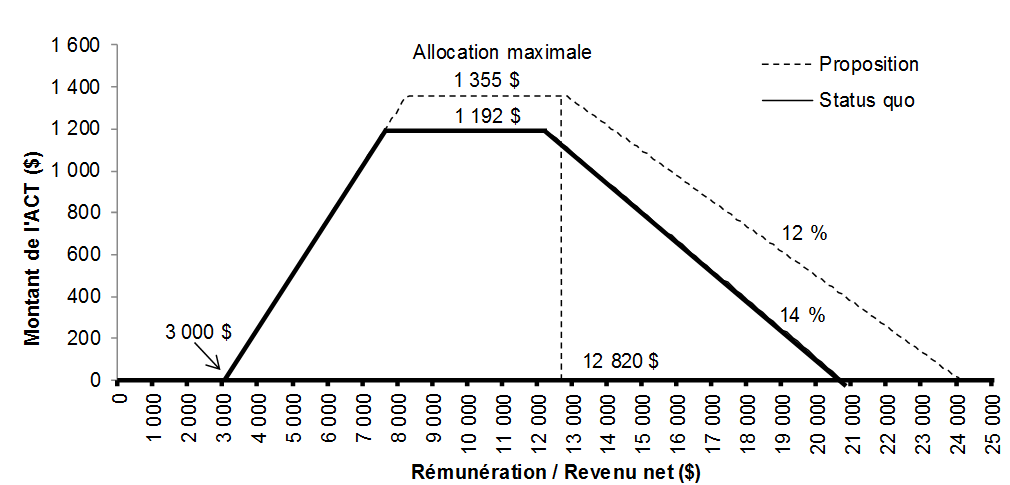

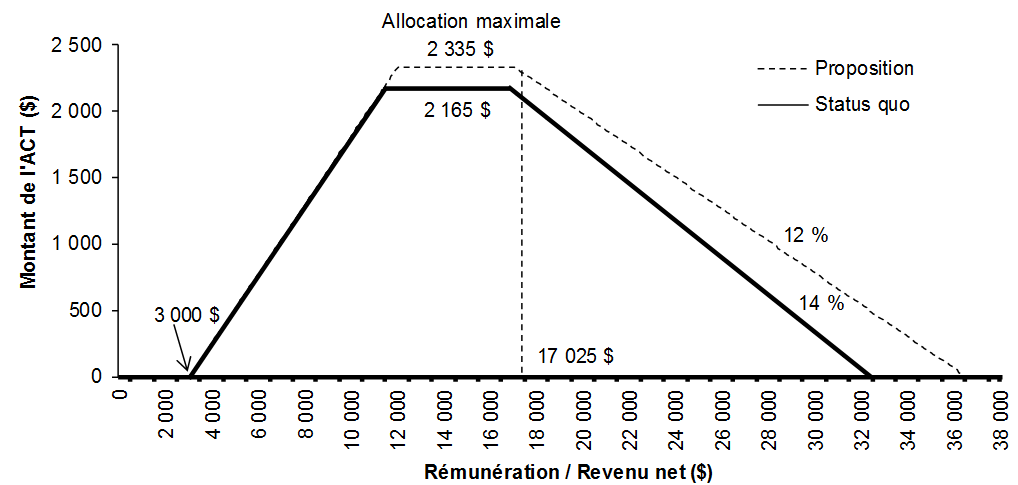

Le budget de 2018 propose de changer le nom du programme à celui de « allocation canadienne pour les travailleurs ». En utilisant le financement engagé dans l’Énoncé économique de l’automne de 2017, le budget de 2018 propose que, pour 2019, le montant de l’allocation soit égal à 26 % de chaque dollar gagné au-dessus de 3 000 $ jusqu’à une allocation d’un montant maximum de 1 355 $ pour les personnes seules sans personne à charge et de 2 335 $ pour les familles (couples et parents seuls). L’allocation sera réduite de 12 % du revenu net rajusté de plus de 12 820 $ pour les personnes seules sans personne à charge et de 17 025 $ pour les familles.

Le graphique 1 illustre la bonification proposée de l’allocation canadienne pour les travailleurs en 2019 pour une personne seule sans personne à charge et le graphique 2 illustre la bonification proposée pour les familles.

Bonification de l’allocation canadienne pour les travailleurs (ACT) — Année d’imposition 2019

(Personne seule sans personne à charge)

Les personnes qui ont droit au crédit d’impôt pour personnes handicapées peuvent également recevoir un supplément pour personne handicapée de l’allocation canadienne pour les travailleurs. Le budget de 2018 propose aussi que le supplément pour personnes handicapées de l’allocation canadienne pour les travailleurs augmente à 700 $ en 2019, et que le seuil de réduction du supplément augmente à 24 111 $ pour les personnes seules sans personne à charge et à 36 483 $ pour les familles. Le taux de réduction du supplément serait réduit à 12 % afin de correspondre au taux proposé pour la prestation de base et à 6 % lorsque les deux partenaires dans une famille ont droit au supplément.

Le gouvernement reconnaît les efforts déployés par les provinces et les territoires pour améliorer les incitatifs au travail pour les particuliers et les familles à faible revenu. Afin de s’assurer que les prestations soient harmonisées et que l’allocation canadienne pour les travailleurs appuie ces efforts, le gouvernement permet aux provinces et aux territoires d’apporter des modifications à la structure de l’allocation au moyen d’accords de restructuration. Les principes suivants continueront de guider ces accords :

- les modifications font suite aux mesures prises par la province ou le territoire dans le but d’améliorer les incitatifs au travail pour les particuliers et les familles à faible revenu;

- elles n’ont pas d’incidence monétaire pour le gouvernement fédéral;

- elles garantissent un montant d’allocation minimum à tous les bénéficiaires;

- elles préservent l’harmonisation de l’allocation avec les programmes fédéraux existants.

Cette mesure s’appliquera à compter de l’année d’imposition 2019. L’indexation des montants liés à l’allocation canadienne pour les travailleurs continuera de s’appliquer après l’année d’imposition 2019.

Améliorer l’accès

Le versement au titre de la prestation auquel un particulier a droit est calculé principalement à partir des renseignements qui figurent dans la déclaration de revenus du particulier. Cependant, dans certains cas, des renseignements supplémentaires sont nécessaires pour ce calcul. Un particulier peut demander la prestation en remplissant l’annexe 6, qui contient tous les renseignements nécessaires pour calculer le montant de la prestation, et la produire avec sa déclaration de revenus pour l’année. À l’heure actuelle, si un particulier ne demande pas la prestation, il ne peut pas l’obtenir, même si, par ailleurs, il y a droit.

Dans les circonstances où un particulier ne demande pas la nouvelle allocation canadienne pour les travailleurs, le budget de 2018 propose de permettre à l’Agence du revenu du Canada de déterminer l’admissibilité du particulier à l’allocation et d’établir la cotisation de leur déclaration comme si l’allocation avait été demandée. Malgré cette proposition, et afin d’éviter tout retard lorsque l’Agence du revenu du Canada n’a pas tous les renseignements nécessaires au moment de la cotisation initiale, il est prévu que les particuliers continueront de remplir l’annexe 6 afin de calculer de manière appropriée, au moment de produire leurs déclarations, le montant de l’impôt à payer ou remboursable.

Pour permettre à l’Agence du revenu du Canada de déterminer l’admissibilité d’un particulier qui n’a pas rempli l’annexe 6, le particulier aura le choix d’inclure ou non certains éléments qu’il est actuellement tenu d’inclure aux fins du calcul de l’allocation canadienne pour les travailleurs. Plus précisément, un particulier pourra choisir d’inclure ou non, aux fins du calcul de l’allocation, la partie exonérée d’impôt du revenu gagné dans une réserve ou une allocation reçue en tant que volontaire de services d’urgence. Le particulier qui choisit d’inclure un tel montant doit inclure tous ces montants, autant à son revenu de travail qu’à son revenu familial net rajusté aux fins de l’allocation.

Dans le cas des couples admissibles où aucun des partenaires ne présente une demande, l’Agence du revenu du Canada désignera l’époux ou le conjoint de fait qui recevra l’allocation.

Cette mesure s’appliquera relativement aux déclarations de revenus de 2019 et des années d’imposition suivantes.

Afin de faciliter l’administration de l’allocation canadienne pour les travailleurs, le budget de 2018 propose aussi que les établissements d’enseignement agréés au Canada soient tenus, à l’égard des mois d’inscription après 2018, de déclarer à l’Agence du revenu du Canada les renseignements prescrits relativement à l’inscription des étudiants. Cette déclaration aidera aussi l’Agence du revenu du Canada à administrer des mesures existantes, comme le Régime d’encouragement à l’éducation permanente et l’exonération du revenu de bourses d’études et de perfectionnement.

Crédit d’impôt pour frais médicaux – Frais admissibles

Le crédit d’impôt pour frais médicaux est un crédit d’impôt non remboursable de 15 % qui vise à reconnaître l’incidence de frais médicaux et de dépenses liées à une invalidité plus élevés que la moyenne sur la capacité d’un particulier à payer de l’impôt sur le revenu. Pour 2018, le crédit d’impôt pour frais médicaux est disponible pour les dépenses admissibles qui dépassent le moins élevé des montants suivants : 2 302 $ et 3 % du revenu net du particulier.

La liste des dépenses admissibles au titre du crédit d’impôt pour frais médicaux est examinée régulièrement et mise à jour à la lumière des nouvelles technologies et d’autres développements liés à la condition des personnes handicapées ou à l’évolution de la médecine.

Le crédit d’impôt pour frais médicaux offre présentement un allègement d’impôt relativement à certaines dépenses engagées pour un animal d’assistance dressé spécialement pour aider un patient à composer avec les déficiences suivantes : la cécité, la surdité profonde, l’autisme grave, le diabète grave, l’épilepsie grave ou une déficience grave et prolongée qui limite de façon marquée l’usage des bras ou des jambes du patient. Pour que les dépenses soient admissibles au crédit d’impôt pour frais médicaux, les animaux doivent provenir d’une personne ou d’une organisation dont l’un des objectifs principaux consiste à offrir ce dressage spécialisé.

Les dépenses admissibles sont le coût d’achat d’un tel animal, les frais associés à ses soins et à son entretien, y compris la nourriture et les soins vétérinaires, les frais de déplacement raisonnables engagés pour permettre à un patient de se présenter à un établissement qui offre une formation aux patients pour la conduite de tels animaux, et les frais raisonnables de pension et de logement en vue de permettre à ceux-ci de fréquenter un tel établissement à temps plein.

Le budget de 2018 propose d’ajouter à la liste des dépenses admissibles au titre du crédit d’impôt les frais engagés relativement à un animal spécialement dressé pour exécuter des tâches pour un patient ayant une déficience mentale grave afin de l’aider à composer avec son état (par exemple, un chien d’assistance psychiatrique dressé pour assister une personne atteinte de l’état de stress post-traumatique). Par exemple, ces tâches peuvent inclure le fait de guider un patient désorienté, de fouiller le domicile d’un patient atteint d’anxiété grave avant qu’il n’y entre, et d’appliquer des compressions à un patient qui connaît des terreurs nocturnes. Les frais ne seront pas admissibles s’ils visent un animal qui procure un réconfort ou un soutien affectif, mais qui n’a pas été dressé spécialement pour effectuer les tâches décrites plus haut.

Cette mesure s’appliquera relativement aux dépenses admissibles engagées après 2017.

Régime enregistré d’épargne-invalidité – Titulaires admissibles

Lorsque la capacité d’un particulier adulte à conclure un contrat est mise en doute, la Loi de l’impôt sur le revenu exige que le titulaire du régime enregistré d’épargne-invalidité (REEI) du particulier soit le représentant légal du particulier, tel qu’il est reconnu en vertu des lois provinciales ou territoriales.

Le processus pour établir un tuteur légal ou autre représentant peut être long et coûteux, et peut avoir des répercussions importantes pour les particuliers. Certaines provinces et certains territoires ont mis en place des processus simplifiés permettant de désigner une personne de confiance pour gérer les ressources au nom d’un adulte qui n’a pas la capacité de conclure un contrat, ou ont indiqué que leur régime est déjà suffisamment souple pour répondre à ces préoccupations. D’autres provinces et territoires ont besoin de plus de temps pour mettre un tel processus en place.

Dans le cas où un particulier adulte n’a pas de représentant légal, il existe une mesure fédérale temporaire qui permet à un membre de la famille admissible (c.-à-d., un parent, un époux ou un conjoint de fait) de devenir titulaire du REEI du particulier. La loi prévoit que cette mesure cessera d’avoir effet à la fin de 2018.

Le budget de 2018 propose de prolonger de cinq ans cette mesure temporaire, soit jusqu’à la fin de 2023. Un membre de la famille admissible qui devient titulaire du régime avant la fin de 2023 pourra demeurer le titulaire du régime après 2023.

Le gouvernement fédéral continue d’encourager les provinces et les territoires qui n’ont pas mis en place un processus simplifié d’étudier la possibilité de répondre aux besoins des bénéficiaires éventuels de REEI en élaborant des solutions appropriées et de longue durée pour traiter des questions de représentation légale liées au REEI.

Déductibilité des cotisations des employés à la partie bonifiée du Régime de rentes du Québec

Le 2 novembre 2017, le gouvernement du Québec a annoncé la bonification du Régime de rentes du Québec (RRQ) d’une manière semblable à la bonification du Régime de pensions du Canada (RPC) annoncée en 2016.

Dans le cadre de la bonification du RPC, la Loi de l’impôt sur le revenu a été modifiée de façon à permettre une déduction d’impôt pour les cotisations des employés (ainsi que la part de l’« employé » des cotisations versée par les travailleurs indépendants) à la partie bonifiée du RPC. Un crédit d’impôt continuera d’être accordé pour les cotisations des employés au RPC de base (c.-à-d., le RPC existant). Les cotisations à la partie bonifiée du RPC commenceront en 2019 et seront entièrement mises en place d’ici 2025.

Afin d’assurer un traitement uniforme de l’impôt sur le revenu pour les cotisations au RPC et au RRQ, le budget de 2018 propose de modifier la Loi de l’impôt sur le revenu afin de permettre une déduction pour les cotisations des employés (ainsi que la part de l’« employé » des cotisations versée par les travailleurs indépendants) à la partie bonifiée du RRQ. À cet égard, le gouvernement du Québec a annoncé, le 21 novembre 2017, que la partie bonifiée des cotisations des employés au RPC et au RRQ serait déductible aux fins de l’impôt sur le revenu du Québec.

Puisque les cotisations à la partie bonifiée du RRQ seront mises en place progressivement à compter de 2019, cette mesure s’appliquera à 2019 et aux années d’imposition suivantes.

Prestations pour enfants

Le budget de 2016 a instauré l’Allocation canadienne pour enfants, remplaçant l’ancien système de prestations pour enfants, qui était composé de la Prestation fiscale canadienne pour enfants, du supplément de la Prestation nationale pour enfants et de la Prestation universelle pour la garde d’enfants. Les paiements au titre de la nouvelle Allocation canadienne pour enfants ont commencé en juillet 2016.

Admissibilité rétroactive des Indiens inscrits nés à l’étranger

Les Indiens inscrits nés à l’étranger et qui ne sont pas citoyens canadiens ni résidents permanents au sens de la Loi sur l’immigration et la protection des réfugiés peuvent résider légalement au Canada et avoir droit à certains programmes et services offerts par les gouvernements fédéral, provinciaux et territoriaux, comme le crédit pour la taxe sur les produits et services/taxe de vente harmonisée, la Prestation fiscale pour le revenu de travail, la Sécurité de la vieillesse et l’assurance-emploi.

Sous le régime de l’Allocation canadienne pour enfants, comme l’a annoncé le budget de 2016, les Indiens inscrits nés à l’étranger résidant légalement au Canada, qui ne sont pas citoyens canadiens ni résidents permanents, ont le droit de recevoir l’Allocation lorsque tous les autres critères d’admissibilité sont respectés. Toutefois, ces particuliers n’avaient pas le droit de recevoir de prestations en vertu de l’ancien système de prestations pour enfants.

Le budget de 2018 propose que ces particuliers deviennent admissibles rétroactivement à la Prestation fiscale canadienne pour enfants, au supplément de la Prestation nationale pour enfants et à la Prestation universelle pour la garde d’enfants, lorsque tous les autres critères d’admissibilité sont respectés.

Cette modification s’applique de l’année d’imposition 2005 jusqu’au 30 juin 2016.

Accès des provinces et des territoires aux renseignements confidentiels

La plupart des provinces et des territoires utilisent les renseignements confidentiels liés au supplément de la Prestation nationale pour enfants afin de calculer les ajustements aux paiements d’aide sociale provinciale et territoriale.

Le budget de 2018 propose de modifier la Loi de l’impôt sur le revenu afin d’accorder le pouvoir législatif au gouvernement de partager avec les provinces et les territoires des renseignements confidentiels liés à l’Allocation canadienne pour enfants à compter du 1er juillet 2018, dans le but unique d’administrer leurs régimes d’aide sociale.

Les renseignements confidentiels liés au supplément de la Prestation nationale pour enfants relatifs aux années de prestation antérieures continueront d’être partagés après le mois de juin 2018. Ainsi, les provinces et les territoires continueront d’avoir accès aux renseignements requis, par exemple, pour calculer les rajustements aux versements d’aide sociale pour des années de prestations antérieures.

Organismes de bienfaisance – Diverses questions techniques

Les municipalités à titre de donataires admissibles

Le gouvernement du Canada appuie les organismes de bienfaisance enregistrés de plusieurs manières, notamment au moyen du crédit d’impôt pour don de bienfaisance (pour les particuliers) et d’une déduction (pour les sociétés). Comme condition de l’enregistrement, les organismes de bienfaisance doivent suivre certaines règles, notamment qu’ils exercent leurs activités exclusivement à des fins de bienfaisance, consacrent toutes leurs ressources à des activités de bienfaisance et produisent une déclaration annuelle six mois après la fin de leur exercice.

L’enregistrement d’un organisme de bienfaisance peut être révoqué à la demande de l’organisme de bienfaisance ou parce que l’organisme de bienfaisance n’a pas respecté les exigences de l’enregistrement. Dans un cas comme dans l’autre, la Loi de l’impôt sur le revenu prévoit un impôt de révocation de 100 % à l’organisme de bienfaisance en fonction de la valeur nette totale de ses biens. Pour s’assurer que les biens accumulés par l’organisme de bienfaisance demeurent dans le secteur de la bienfaisance, un organisme de bienfaisance peut réduire le montant de l’impôt de révocation en faisant des dépenses admissibles, y compris des dons à des « donataires admissibles ». En termes généraux, le donataire admissible relativement à un organisme de bienfaisance révoqué est un organisme de bienfaisance en règle, dont la majorité des administrateurs ou fiduciaires traitent sans lien de dépendance avec les administrateurs ou fiduciaires de l’organisme de bienfaisance révoqué.

Dans certaines circonstances, il se peut que l’organisme de bienfaisance n’arrive pas à trouver de donataire admissible qui veuille ou puisse assumer la propriété d’un ou de plusieurs de ses biens. Par exemple, l’organisme de bienfaisance exerce peut-être ses activités dans une région rurale où il y a très peu d’organismes de bienfaisance, ou il peut être propriétaire de biens qui sont importants pour la collectivité, comme une caserne de pompiers ou un cimetière. Dans de tels cas, une municipalité peut être la bénéficiaire la plus appropriée de tels biens, même s’il ne s’agit pas d’un organisme de bienfaisance.

Le budget de 2018 propose de modifier la Loi de l’impôt sur le revenu afin que les transferts de biens à des municipalités soient considérés comme des dépenses reconnues aux fins de l’impôt de révocation, sous réserve de l’approbation du ministre du Revenu national, au cas par cas. Dans les situations où il n’est pas possible de trouver un bénéficiaire admissible afin de maintenir le bien dans le secteur de la bienfaisance, cette modification permettra que le bien soit transféré à une municipalité au profit de la collectivité.

Cette mesure s’appliquera aux transferts effectués à compter du jour du budget.

Universités à l’extérieur du Canada

Les Canadiens peuvent demander le crédit d’impôt pour don de bienfaisance ou la déduction pour dons à des organismes de bienfaisance et autres « donataires reconnus ». Depuis 1966, les universités à l’extérieur du Canada peuvent être considérés comme donataires reconnus si elles démontrent à l’Agence du revenu du Canada que, entre autres, leur corps étudiant comprend habituellement des étudiants du Canada. Les universités à l’extérieur du Canada admissibles figurent à l’annexe VIII du Règlement de l’impôt sur le revenu.

En 2011, la Loi de l’impôt sur le revenu a été modifiée de sorte que certaines catégories de donataires reconnus, notamment les universités à l’extérieur du Canada, soient maintenant tenues de s’inscrire auprès de l’Agence du revenu du Canada et de respecter certaines conditions en matière de délivrance de reçus et de tenue de registres. De plus, elles peuvent voir leur enregistrement suspendu ou révoqué en cas de non-conformité aux règles. À la suite de l’enregistrement de ces donataires reconnus, un avis public est donné en les ajoutant à la liste qui figure dans le site Web du gouvernement du Canada. En conséquence de ces deux processus d’enregistrement, il est nécessaire d’ajouter les universités à l’extérieur du Canada admissibles à deux listes identiques distinctes.

Dans le but de simplifier l’administration de ces règles ainsi que le processus d’enregistrement des universités à l’extérieur du Canada à titre de donataires reconnus, le budget de 2018 propose d’éliminer l’exigence que les universités à l’extérieur du Canada soient visées par le Règlement de l’impôt sur le revenu.

Cette mesure s’appliquera à compter du jour du budget.

Crédit d’impôt pour exploration minière pour les détenteurs d’actions accréditives

Les actions accréditives permettent aux sociétés du secteur des ressources naturelles de renoncer à des dépenses liées à leurs activités d’exploration minière canadiennes en faveur d’investisseurs, lesquels peuvent déduire ces dépenses dans le calcul de leur propre revenu imposable. Le crédit d’impôt pour exploration minière procure un avantage supplémentaire en matière d’impôt sur le revenu pour les particuliers qui investissent dans des actions accréditives minières, ce qui augmente les avantages fiscaux associés aux déductions auxquelles la société a renoncées en leur faveur. Ce crédit est égal à 15 % des dépenses d’exploration minière déterminées effectuées au Canada et auxquelles la société a renoncées en faveur de détenteurs d’actions accréditives. Comme les actions accréditives, le crédit aide ces sociétés à mobiliser des capitaux pour financer leurs activités d’exploration en leur permettant d’émettre leurs actions à un prix plus élevé.

Le gouvernement propose de prolonger d’une année l’admissibilité au crédit d’impôt pour exploration minière de manière à inclure les conventions d’émission d’actions accréditives conclues avant le 1er avril 2019. En vertu de la règle actuelle du retour en arrière, les fonds accumulés à l’aide du crédit dans une année civile donnée peuvent être utilisés à l’égard des activités d’exploration admissibles jusqu’à la fin de l’année civile suivante. Par conséquent, les fonds accumulés grâce au crédit au cours du premier trimestre de 2019 pourraient, par exemple, être consacrés à des activités d’exploration admissibles jusqu’à la fin de 2020.

L’exploration minière de même que les nouvelles activités d’exploitation et de transformation susceptibles de découler de travaux d’exploration fructueux pourraient être associées à diverses répercussions environnementales sur les sols, l’eau et l’air et, par conséquent, avoir une incidence sur les objectifs et les mesures de la Stratégie fédérale de développement durable. Toutes ces activités sont toutefois assujetties aux réglementations fédérales et provinciales sur l’environnement, y compris aux évaluations environnementales propres à chaque projet, le cas échéant.

Exigences en matière de déclaration pour les fiducies

Pour déterminer l’impôt dont les contribuables sont redevables et lutter de façon efficace contre l’évitement fiscal abusif, ainsi que l’évasion fiscale, le blanchiment d’argent et d’autres activités criminelles, les autorités doivent obtenir suffisamment de renseignements. Certains contribuables utilisent des fiducies dans des arrangements complexes afin d’empêcher les autorités concernées d’obtenir ces renseignements.

Une fiducie qui ne tire pas de revenu ou ne fait pas de disposition dans une année n’est généralement pas tenue de produire une déclaration de revenus annuelle (T3). Une fiducie doit produire une déclaration T3 si elle a de l’impôt à payer ou si elle distribue, en totalité ou en partie, son revenu ou son capital à ses bénéficiaires. Même si une fiducie doit produire une déclaration de revenus pour une année, elle n’est pas tenue de déclarer l’identité de tous ses bénéficiaires. Étant donné qu’une déclaration annuelle n’est pas requise et que, même lorsqu’elle est requise, les renseignements recueillis sont lacunaires, il existe des manquements importants relativement aux renseignements qui sont recueillis à l’heure actuelle en ce qui concerne les fiducies.

Par conséquent, le budget de 2017 a annoncé l’intention du gouvernement d’examiner des moyens de renforcer les exigences en matière de déclaration fiscale pour les fiducies dans le but d’améliorer la collecte de renseignements sur la propriété effective.

Exigences en matière de déclaration

Afin d’améliorer la collecte de renseignements sur la propriété effective en ce qui a trait aux fiducies, le budget de 2018 propose d’obliger certaines fiducies à fournir des renseignements supplémentaires à jour annuellement. Ces nouvelles exigences en matière de déclaration imposeront une obligation à certaines fiducies de produire une déclaration T3 dans les cas où il n’en existe aucune à l’heure actuelle. Ces renseignements seraient utilisés pour aider l’Agence du revenu du Canada à établir l’impôt à payer des fiducies et de ses bénéficiaires.

Les nouvelles exigences en matière de déclaration s’appliqueront aux fiducies expresses résidant au Canada, ainsi qu’aux fiducies non-résidentes qui sont actuellement tenues de produire une déclaration T3. Cette fiducie est habituellement une fiducie créée avec l’intention expresse de l’auteur, habituellement par écrit (contrairement à une fiducie résultante ou constructive, ou à certaines fiducies réputées survenir en vertu des dispositions d’une loi). Les types de fiducies suivants devraient être exemptés des exigences supplémentaires en matière de déclaration :

- les fiducies de fonds commun de placement, les fonds réservés et les fiducies principales;

- les fiducies régies par les régimes enregistrés (c.-à-d., les régimes de participation différée aux bénéfices, les régimes de pension agréés collectifs, les régimes enregistrés d’épargne-invalidité, les régimes enregistrés d’épargne-étude, les régimes de pension agréés, les fonds enregistrés de revenu de retraite, les régimes enregistrés d’épargne-retraite, régime enregistré de prestations supplémentaires de chômage et comptes d’épargne libre d’impôt);

- les comptes en fidéicommis ou en fiducie des avocats;

- les successions assujetties à l’imposition à taux progressifs et fiducies admissibles pour personne handicapée;

- les fiducies admissibles à titre d’organisations à but non lucratif ou d’organismes de bienfaisance enregistrés;

- les fiducies qui existent depuis moins de trois mois ou qui détiennent moins de 50 000 $ en biens tout au long de l’année d’imposition (pourvu que, dans ce dernier cas, leurs fonds se limitent aux dépôts, aux titres de créance gouvernementale et aux titres cotés).

Lorsque les nouvelles exigences s’appliquent à une fiducie, celle-ci sera tenue de déclarer l’identité de tous les fiduciaires, bénéficiaires et constituants de la fiducie, ainsi que l’identité de chaque personne qui possède la capacité (par le mandat de la fiducie ou un accord connexe) d’exercer un contrôle sur les décisions du fiduciaire concernant l’affectation du revenu ou des capitaux de la fiducie (p. ex., un protecteur).

Pour mettre en application les nouvelles exigences en matière de déclaration, de même que pour améliorer la vérification et l’administration des fiducies et leurs déclarations par l’Agence du revenu du Canada, le budget de 2018 propose d’accorder un financement de 79 millions de dollars sur cinq ans et de 15 millions de dollars par la suite à l’Agence du revenu du Canada afin d’appuyer le développement d’une plateforme électronique visant le traitement des déclarations T3.

Ces nouvelles exigences proposées en matière de déclaration s’appliqueront aux déclarations qui doivent être produites pour 2021 et les années d’imposition suivantes.

Pénalités

Pour appuyer ces nouvelles exigences en matière de déclaration, le budget de 2018 propose d’introduire de nouvelles pénalités pour défaut de produire une déclaration T3, y compris une annexe obligatoire sur la propriété effective, dans les circonstances où l’annexe est requise. La pénalité sera égale à 25 $ pour chaque jour de défaut, avec une pénalité minimale de 100 $ et une pénalité maximale de 2 500 $. Si une fiducie a fait défaut de produire sa déclaration, sciemment ou dans des circonstances équivalant à faute lourde, une pénalité supplémentaire s’appliquera. La pénalité supplémentaire sera égale à 5 % de la juste valeur marchande maximale des biens détenus par la fiducie au cours de l’année concernée, avec une pénalité minimale de 2 500 $. De plus, les pénalités existantes continueront de s’appliquer.

Les nouvelles pénalités s’appliqueront relativement aux déclarations qui doivent être produites pour 2021 et les années d’imposition suivantes.

Mesures visant l’impôt sur le revenu des sociétés

Revenu de placement passif

Le revenu tiré d’une entreprise exploitée activement par des sociétés privées est imposé à des taux d’imposition des sociétés qui sont généralement inférieurs aux taux d’imposition du revenu des particuliers, ce qui laisse à ces sociétés plus d’argent pour faire croître leur entreprise. De plus, une petite société privée sous contrôle canadien (SPCC) peut bénéficier d’un taux d’imposition des sociétés sur le revenu provenant d’une entreprise exploitée activement admissible qui est inférieur au taux d’imposition général des sociétés. En imposant le revenu des petites entreprises à un taux moindre, on vise à permettre aux petites SPCC, qui peuvent avoir de la difficulté à obtenir des capitaux, de conserver plus de bénéfices non répartis, et de les réinvestir dans leurs entreprises exploitées activement.

Les revenus d’entreprise non distribués d’une société peuvent toutefois également servir à financer des placements passifs. Le régime d’imposition actuel applicable au revenu de placement généré par des sociétés privées est en place depuis 1972. Contrairement au revenu tiré d’une entreprise exploitée activement (lequel inclut le revenu de placement accessoire à l’entreprise exploitée activement), le revenu de placement passif est assujetti à des impôts supplémentaires dans l’année où il est gagné. Ces impôts supplémentaires visent à ce que les impôts payables par les sociétés privées sur le revenu de placement correspondent approximativement à la tranche supérieure des taux d’imposition combinés fédéraux et, selon le cas provinciaux ou territoriaux des particuliers. Lorsqu’une société verse un dividende imposable, une partie de l’impôt sur le revenu de placement est remboursable. Ce revenu est assujetti, par la suite, aux taux progressifs d’imposition des particuliers qui s’appliquent aux actionnaires de la société qui sont des particuliers.

Lorsque des fonds sont investis passivement dans une société privée et qu’ils proviennent de bénéfices non répartis ayant été assujettis à un taux d’imposition des sociétés préférentiels, le report de l’impôt peut constituer un avantage pour les propriétaires de la société, si l’on compare ce traitement à celui d’une situation où la société distribue les bénéfices non répartis et où les propriétaires investissent personnellement dans des placements passifs. Cette question a fait l’objet de consultations publiques lancées en juillet 2017.

Le budget de 2018 propose deux mesures afin de limiter les avantages conférés par le report d’impôt relié au revenu de placement passif gagné au sein de sociétés privées. Ces mesures s’appliqueront aux années d’imposition qui commencent après 2018. Elles tiennent compte de la rétroaction des intervenants reçue en réponse aux consultations de juillet 2017.

Plafond des affaires

Le gouvernement a proposé de réduire le taux d’imposition des petites SPCC qui s’applique au revenu provenant d’une entreprise exploitée activement admissible de 10,5 % à 10 % en 2018 et à 9 % à compter de 2019. Ce taux réduit (comparativement au taux général des sociétés de 15 %) vise à accroître le revenu disponible après impôt qui peut être réinvesti dans l’entreprise exploitée activement, en reconnaissance du fait que les petites entreprises peuvent avoir plus de difficulté à obtenir des capitaux. Ce taux est offert au moyen de la déduction accordée aux petites entreprises.

Ce taux préférentiel s’applique à concurrence de 500 000 $ de revenu provenant d’une entreprise exploitée activement admissible d’une SPCC (le « plafond des affaires »). Le plafond des affaires doit être réparti entre les sociétés associées. Ce dernier est réduit progressivement selon la méthode linéaire à l’égard d’une SPCC et de ses sociétés associées dont le capital imposable total utilisé au Canada se situe entre 10 millions de dollars et 15 millions de dollars.

Lorsque des bénéfices non répartis assujettis au taux des petites entreprises sont utilisés pour investir passivement plutôt que dans l’entreprise exploitée activement, le report d’impôt peut conférer des avantages importants si l’on compare cette situation à celle d’un investisseur qui est un particulier.

Le budget de 2018 propose de réduire le plafond des affaires pour les SPCC (et leurs sociétés associées) qui ont un revenu tiré de placements passifs élevé.

Réduction du plafond des affaires

Dans le cadre de cette mesure, le plafond des affaires sera réduit progressivement selon la méthode linéaire à l’égard des SPCC dont le revenu de placement se situe entre 50 000 $ et 150 000 $.

La mesure aura une incidence sur les SPCC seulement dans la mesure où leur revenu d’entreprise dépasse le plafond des affaires réduit (tableau 2). Par exemple, une SPCC qui détient 100 000 $ en revenu de placement verra son plafond des affaires réduit à 250 000 $. Tant que le plafond des affaires réduit demeure au-dessus du revenu provenant d’une entreprise exploitée activement de la SPCC, tout ce revenu continuera d’être assujetti au taux d’imposition des petites entreprises. Une SPCC ayant un revenu d’entreprise de 75 000 $ devra gagner plus de 135 000 $ en revenu passif avant que son plafond des affaires soit réduit à un montant inférieur à son revenu d’entreprise. Cette caractéristique des règles proposées reconnaît que les SPCC dont le revenu d’entreprise est moins élevé génèrent moins de bénéfices non répartis pouvant être réinvestis dans l’entreprise et qu’elles peuvent avoir plus de difficulté à obtenir des capitaux. Les SPCC dont le revenu d’entreprise est supérieur au plafond des affaires réduit seront assujetties au taux d’imposition général des sociétés sur la partie de leur revenu d’entreprise qui excède ce plafond.

| Revenu d’entreprise | Revenu de placement | ||||

|---|---|---|---|---|---|

| 50 000 | 75 000 | 100 000 | 125 000 | 150 000 | |

| 50 000 | 0 | ||||

| 75 000 | AUCUNE INCIDENCE | 0 | |||

| 100 000 | 0 | ||||

| 200 000 | 125 000 | 0 | |||

| 300 000 | 250 000 | 125 000 | 0 | ||

| 400 000 | 375 000 | 250 000 | 125 000 | 0 | |

| 500 000 | 375 000 | 250 000 | 125 000 | 0 | |

| Nota – Les valeurs dans le tableau sont basées sur l’hypothèse que le capital imposable de la société est inférieur à 10 millions de dollars. | |||||

La réduction du plafond des affaires d’une SPCC sera basée sur ses revenus de placement passifs. Dans l’hypothèse d’un rendement de 5 % sur ces placements, le plafond des affaires sera réduit progressivement selon la méthode linéaire à l’égard des SPCC dont la valeur des placements passifs se situe entre 1 million de dollars et 3 millions de dollars. Dans l’hypothèse d’un rendement de 2 % sur des placements à faible risque, le plafond des affaires sera réduit pour une SPCC dont la valeur des placements passifs se situe entre 2,5 millions de dollars et 7,5 millions de dollars. À titre indicatif, le Tableau 3 présente les impacts de la mesure sur le revenu provenant d’une entreprise exploitée activement admissible d’une SPCC pour différents niveaux de placements passifs et taux de rendements donnés. Par exemple, une SPCC qui détient 3,75 millions de dollars en placements passifs investis à un taux de rendement de 2 % continuerait de bénéficier du taux d’imposition des petites entreprises jusqu’à concurrence de 375 000 $ de revenu d’entreprise exploitée activement.

| Revenu d’entreprise | Placements passifs | ||||

|---|---|---|---|---|---|

| 1 000 000(*) 2 500 000(**) | 1 500 000(*) 3 750 000(**) | 2 000 000(*) 5 000 000(**) | 2 500 000(*) 6 250 000(**) | 3 000 000(*) 7 500 000(**) | |

| 50 000 | 0 | ||||

| 75 000 | AUCUNE INCIDENCE | 0 | |||

| 100 000 | 0 | ||||

| 200 000 | 125 000 | 0 | |||

| 300 000 | 250 000 | 125 000 | 0 | ||

| 400 000 | 375 000 | 250 000 | 125 000 | 0 | |

| 500 000 | 375 000 | 250 000 | 125 000 | 0 | |

| Nota – Les valeurs dans le tableau sont basées sur l’hypothèse que le capital imposable de la société est inférieur à 10 millions de dollars. (*) Dans l’hypothèse d’un taux de rendement de 5 %. (**) Dans l’hypothèse d’un taux de rendement de 2 %. |

|||||

On s’attend à ce que la mesure touche environ 3 % des SPCC qui demandent la déduction pour les petites entreprises.

La réduction du plafond des affaires prévue par cette mesure et la réduction du plafond des affaires qui s’applique à l’égard du capital imposable excédant 10 millions de dollars s’appliqueront en parallèle. Le plafond des affaires d’une société sera réduit du plus élevé des montants suivants : le montant de réduction prévue par cette mesure et le montant de la réduction existante fondée sur le capital imposable.

La réduction du plafond des affaires pour une société donnée qui est prévue par cette mesure sera fondée sur le revenu de placement de la société et, conformément à la réduction du plafond des affaires fondée sur le capital imposable, le revenu de placement de toute autre société associée avec qui elle est tenue de partager le plafond des affaires pour une année d’imposition.

Plafond des affaires – Revenu de placement total ajusté

Aux fins du calcul de la réduction du plafond des affaires d’une SPCC, le revenu de placement sera déterminé selon un nouveau concept de « revenu de placement total ajusté », lequel s’appuie, avec certains ajustements, sur le « revenu de placements total » (un concept utilisé actuellement dans le calcul du montant des impôts remboursables relativement au revenu de placement d’une SPCC). Notamment, les ajustements suivants seront apportés:

- les gains (et pertes) en capital imposables seront exclus dans la mesure où ils proviennent de la disposition de l’un des biens suivants :

- un bien utilisé principalement dans une entreprise exploitée activement au Canada par la SPCC ou une SPCC liée;

- une action d’une autre SPCC qui est rattachée à la SPCC lorsque, en règle générale, la totalité ou la presque totalité de la juste valeur marchande des actifs de l’autre SPCC est attribuable, directement ou indirectement, aux actifs utilisés principalement dans une entreprise exploitée activement principalement au Canada, et que certaines autres conditions sont satisfaites;

- les pertes en capital nettes des années d’imposition précédentes qui sont reportées seront exclues;

- les dividendes de sociétés non rattachées seront ajoutés;

- le revenu tiré de l’épargne accumulée dans le cadre d’une police d’assurance-vie qui n’est pas une police exonérée sera ajouté, dans la mesure où il n’est pas par ailleurs inclus dans le revenu de placement total.

Conformément aux règles existantes portant sur le revenu de placement total, le revenu de placement total ajusté n’inclura pas le revenu qui est accessoire à une entreprise exploitée activement.

Application

Cette mesure s’appliquera aux années d’imposition qui commencent après 2018.

Des règles visant à empêcher les opérations conçues dans le but d’éviter la mesure, comme l’établissement d’une année d’imposition écourtée ayant pour effet de reporter l’application de la mesure et le transfert de biens d’une société à une société liée avec laquelle elle n’est pas associée, s’appliqueront.

Remboursement des impôts sur le revenu de placement

Le régime actuel des impôts remboursables sur le revenu de placement des sociétés privées fait en sorte que le taux d’imposition applicable au revenu de placements passifs soit approximativement équivalent à la tranche supérieure des taux d’imposition des particuliers tant que ce revenu demeure dans la société. Une partie ou la totalité de ces impôts sont ajoutés au compte de l’impôt en main remboursable au titre de dividendes (IMRTD) de la société et sont remboursables à un taux de 38,33 $ par tranche de 100 $ de dividendes imposables versés aux actionnaires.

Aux fins de l’impôt sur le revenu, les dividendes versés par des sociétés sont soit « déterminés » soit « non déterminés ».

- Les dividendes non déterminés sont présumés avoir été versés à même le revenu provenant d’une entreprise exploitée activement de la société qui a été assujetti à l’impôt sur le revenu au taux des petites entreprises (y compris les dividendes non déterminés reçus par la société) ou à même le revenu de placement passif, mais en excluant la partie non imposable des gains en capital ainsi que les dividendes de portefeuille déterminés (c.-à-d., les dividendes qui sont versés à titre de dividendes déterminés par des sociétés non rattachées). Un particulier qui reçoit des dividendes non déterminés a droit au crédit d’impôt pour dividendes ordinaire que le gouvernement fédéral a proposé d’établir à 10 % en 2018 et à 9 % après 2018.

- Les dividendes déterminés sont présumés avoir été versés à même le revenu provenant d’une entreprise exploitée activement d’une société qui est assujetti à l’impôt sur le revenu au taux d’imposition général des sociétés (y compris les dividendes déterminés reçus par la société). Un particulier qui reçoit des dividendes déterminés a droit à un crédit d’impôt pour dividende bonifié qui est, au niveau fédéral, de 15 %.

Règle générale, le revenu de placement des sociétés privées doit être versé sous forme de dividendes non déterminés (les exceptions comprennent les dividendes de portefeuille déterminés, qui peuvent être versés comme dividendes déterminés, et la partie non imposable des gains en capital, qui peut être versée sous forme de dividendes en capital libre d’impôt). Une société peut toutefois obtenir un remboursement des impôts payés sur le revenu de placement, indiqués dans le compte d’IMRTD de la société, que les dividendes versés soient déterminés ou non déterminés.

Par conséquent, le régime actuel permet à une société de recevoir un remboursement d’IMRTD à la suite du versement d’un dividende déterminé (lequel donne au particulier recevant le dividende le droit au crédit d’impôt bonifié pour les dividendes) dans des situations où l’IMRTD de la société provient d’un revenu de placement qui devrait être versé sous forme de dividende non déterminé. Cette situation peut offrir un avantage associé au report d’impôt sur le revenu de placement passif en permettant aux sociétés privées qui versent des dividendes déterminés à même le revenu provenant d’une entreprise exploitée activement, lequel est assujetti au taux d’imposition général des sociétés, d’obtenir un remboursement des impôts payés sur le revenu passif.

Afin d’harmoniser davantage le remboursement des impôts payés sur le revenu passif avec le versement de dividendes provenant du revenu passif, le budget de 2018 propose qu’un remboursement de l’IMRTD ne soit disponible que dans les cas où une société privée verse des dividendes non déterminés. Une exception sera prévue à l’égard de l’IMRTD qui provient de dividendes de portefeuille déterminés reçus par une société, auquel cas la société sera toujours en mesure d’obtenir un remboursement de cet IMRTD à la suite du versement de dividendes déterminés.

Le traitement distinct proposé à l’égard du remboursement des impôts sur le revenu pour dividendes déterminés du portefeuille nécessitera l’ajout d’un nouveau compte d’IMRTD.

- Les impôts remboursables sur les dividendes de portefeuille déterminés versés en vertu de la partie IV de la Loi de l’impôt sur le revenu seront consignés dans ce nouveau compte (IMRTD déterminé). Tout dividende imposable (c.-à-d., déterminé ou non déterminé) donnera à la société le droit à un remboursement tiré de son compte d’IMRTD déterminé (sujet à l’ordre d’application décrit ci-dessous).

- Les impôts remboursables versés sur le revenu de placement en vertu de la partie I de la Loi de l’impôt sur le revenu, ainsi que ceux versés sur les dividendes de portefeuille non déterminés (c.-à-d., les dividendes qui sont reçus à titre de dividendes non déterminés par des sociétés non rattachées) en vertu de la partie IV, seront consignés dans le compte actuel d’IMRTD (lequel sera maintenant appelé IMRTD non déterminé). Les remboursements tirés de ce compte seront obtenus uniquement à la suite du versement de dividendes non déterminés.

Récupération de l’IMRTD – Sociétés rattachées

À l’heure actuelle, si une société obtient un remboursement de l’IMRTD à la suite du versement d’un dividende à une société rattachée, la société bénéficiaire verse un montant d’impôt remboursable en vertu de la partie IV de la Loi de l’impôt sur le revenu qui est égal au montant d’impôt remboursé à la société ayant versé le dividende (la société payante). Ce montant est ensuite ajouté au compte d’IMRTD de la société bénéficiaire. Dans le cadre de cette mesure, la société qui reçoit un tel dividende continuera de verser un montant d’impôt en vertu de la partie IV qui est égal au remboursement obtenu par la société payante. Ce montant sera toutefois ajouté au compte de l’IMRTD depuis lequel la société payante a obtenu son remboursement.

Remboursements de l’IMRTD – Ordre d’application

Une société privée qui verse un dividende non déterminé sera tenue, à la suite du versement, d’obtenir un remboursement tiré de son compte d’IMRTD non déterminé avant d’obtenir un remboursement tiré de son compte d’IMRTD déterminé.

Application

Cette mesure s’appliquera aux années d’imposition qui commencent après 2018.

Une règle anti-évitement visant à empêcher le report de l’application de cette mesure par l’établissement d’une année d’imposition écourtée s’appliquera.

Le solde d’IMRTD existant d’une société sera réparti de la façon suivante :

- Pour une SPCC, le moins élevé entre son solde d’IMRTD existant et un montant égal à 38⅓ % du solde de son compte de revenu à taux général, le cas échéant, sera affecté à son compte d’IMRTD déterminé. Tout solde restant sera affecté à son compte d’IMRTD non déterminé.

- Pour toute autre société, tout l’IMRTD existant de la société sera affecté à son compte d’IMRTD déterminé.

Aide fiscale pour l’énergie propre

En vertu du régime de déduction pour amortissement, les catégories 43.1 et 43.2 de l’annexe II du Règlement de l’impôt sur le revenu prévoient des taux de déduction pour amortissement accéléré (30 % et 50 % respectivement selon la méthode d’amortissement dégressif) pour les investissements dans du matériel de production et de conservation d’énergie propre. Les deux catégories comprennent le matériel admissible qui produit ou conserve de l’énergie de la manière suivante :

- à partir d’une source d’énergie renouvelable (par exemple, éolienne, solaire ou petite centrale hydroélectrique);

- à partir de combustibles dérivés de déchets (par exemple, gaz d’enfouissement, déchets de bois ou fumier);

- grâce à un usage efficace de combustibles fossiles (par exemple, systèmes de cogénération à rendement élevé produisant simultanément de l’électricité et de la chaleur utile).

L’octroi d’une déduction pour amortissement accéléré constitue une exception à la pratique générale consistant à établir les taux de déduction pour amortissement en fonction de la durée de vie utile des actifs. Une déduction pour amortissement accéléré procure un avantage financier en raison du report de l’impôt.

La catégorie 43.2 a été mise en place en 2005 et elle est présentement disponible à l’égard des actifs acquis avant 2020. Elle comprend généralement des actifs qui seraient par ailleurs inclus à la catégorie 43.1, sauf que, dans certains cas, la catégorie 43.2 impose des critères d’admissibilité plus rigoureux.

Le budget de 2018 propose de prolonger l’admissibilité à la catégorie 43.2 de cinq ans de sorte qu’elle soit disponible relativement aux actifs acquis avant 2025.

Cette mesure continuera d’encourager les investissements dans des technologies qui peuvent contribuer à réduire les émissions de gaz à effet de serre et les polluants atmosphériques, en plus d’accroître la portion de l’électricité du Canada qui est renouvelable et non émettrice, appuyant ainsi les cibles fixées dans la Stratégie fédérale de développement durable.

Pertes artificielles obtenues au moyen d’arrangements financiers fondés sur des capitaux propres

La Loi de l’impôt sur le revenu permet à une société, sous réserve de certaines exceptions, de déduire les dividendes reçus sur une action d’une société résidant au Canada (une « action canadienne »). Les règles sur les mécanismes de transfert de dividendes prévoient une telle exception en refusant la déduction de dividendes intersociétés à un contribuable lorsque la raison principale d’un arrangement consiste à permettre au contribuable de recevoir un dividende sur une action canadienne et le risque de perte ou l’occasion de gain ou de bénéfice relativement à l’action canadienne est transmise à quelqu’un d’autre.

Dans le passé, certaines institutions financières canadiennes ont conclu des arrangements financiers complexes qui tentaient de contourner les règles sur les mécanismes de transfert de dividendes. Ces arrangements impliquaient habituellement l’utilisation d’un instrument dérivé sur capitaux propres pour transférer la totalité ou la presque totalité du risque de perte et l’occasion de gain ou de bénéfice relativement à une action canadienne d’un contribuable (l’institution financière canadienne), qui conservait la propriété légale de l’action canadienne sous-jacente, à un investisseur qui cherchait l’exposition économique à l’action canadienne (la contrepartie en vertu de l’instrument dérivé sur capitaux propres). En vertu de ces arrangements, le contribuable était généralement tenu de transférer à l’investisseur l’avantage économique tiré de tout dividende reçu au moyen de « paiements de dividende par équivalence ». En partant de la prémisse selon laquelle les règles sur les mécanismes de transfert de dividendes ne s’appliquaient pas, le contribuable déclarait une perte artificielle sur l’arrangement en tirant parti de la déduction pour dividendes intersociétés, laquelle donnait lieu à un revenu de dividendes libre d’impôt, tout en déduisant le montant des paiements de dividende par équivalence versé à l’investisseur en vertu de l’instrument dérivé sur capitaux propres.

Le budget de 2015 a introduit des modifications aux règles sur les mécanismes de transfert de dividendes qui ciblaient précisément ces arrangements. Sous réserve de quelques exceptions (p. ex., l’exception qui s’applique lorsqu’il n’y a « aucun investisseur indifférent relativement à l’impôt » décrite plus loin), les modifications du budget de 2015 refusent essentiellement la déduction de dividendes intersociétés pour les dividendes reçus par un contribuable sur une action canadienne à l’égard de laquelle il existe un arrangement de capitaux propres synthétiques. Règle générale, un arrangement de capitaux propres synthétiques, relativement à une action canadienne appartenant à un contribuable, est considéré exister lorsque le contribuable (ou une personne ayant un lien de dépendance avec le contribuable) conclut au moins un accord qui a pour effet de fournir à un investisseur la totalité ou la presque totalité du risque de perte et de l’occasion de gain ou de bénéfice relativement à l’action canadienne.

Le gouvernement est préoccupé par le fait que certains contribuables continuent de participer à des arrangements abusifs qui visent à contourner les règles sur les mécanismes de transfert de dividendes. Bien que ces arrangements puissent être contestés par le gouvernement en vertu des règles existantes de la Loi de l’impôt sur le revenu, ces contestations pourraient être à la fois longues et coûteuses. Par conséquent, le gouvernement introduit des mesures législatives spécifiques afin de préciser certains aspects des règles sur les arrangements de capitaux propres synthétiques et des règles sur les mécanismes de prêt de valeurs mobilières pour empêcher les contribuables de réaliser des pertes fiscales artificielles en ayant recours à des arrangements financiers fondés sur des capitaux propres pour contourner ces règles.

Arrangements de capitaux propres synthétiques

L’exception qui s’applique lorsqu’il n’y a aucun investisseur indifférent relativement à l’impôt s’applique lorsqu’un contribuable détient une action canadienne et peut démontrer qu’aucun investisseur indifférent relativement à l’impôt n’a, en totalité ou en presque totalité, les possibilités de subir des pertes et de réaliser des gains ou des bénéfices relativement à l’action en raison :

- d’un arrangement de capitaux propres synthétiques;

- d’un autre instrument dérivé sur capitaux propres conclu en rapport avec l’arrangement de capitaux propres synthétiques, appelé « arrangement de capitaux propres synthétiques déterminé ».

Un contribuable peut satisfaire à cette exception s’il obtient de sa contrepartie certaines représentations spécifiques. On se préoccupe que certains contribuables adoptent la position que cette exception peut être satisfaite dans des circonstances où, en fin de compte, un investisseur indifférent relativement à l’impôt obtient, d’une contrepartie du contribuable, en totalité ou en presque totalité, les possibilités de subir des pertes et de réaliser des gains ou des bénéfices relativement une action canadienne par un autre moyen qu’un arrangement de capitaux propres synthétiques ou un arrangement de capitaux propres synthétiques déterminé.

Le budget de 2018 propose de modifier l’exception aux règles sur les arrangements de capitaux propres synthétiques qui s’applique lorsqu’il n’y a pas d’investisseur indifférent relativement à l’impôt. La modification proposée précise que l’exception ne peut pas être satisfaite lorsqu’un investisseur indifférent relativement à l’impôt obtient en totalité ou en presque totalité les possibilités de subir des pertes et de réaliser des gains ou des bénéfices relativement à l’action canadienne, de quelque manière que ce soit, y compris dans le cas où l’investisseur indifférent relativement à l’impôt n’a pas conclu un arrangement de capitaux propres synthétiques ou un arrangement de capitaux propres synthétiques déterminé relativement à l’action.

Les modifications proposées s’appliqueront aux dividendes qui sont payés ou qui deviennent à payer le jour du budget ou après.

Mécanismes de prêt de valeurs mobilières

Le gouvernement a appris que certains contribuables peuvent conclure d’autres types d’arrangements financiers complexes fondés sur des capitaux propres, comme les mécanismes de prêt et de rachat de valeurs mobilières, d’une manière qui tente de tirer le même avantage fiscal non voulu par le législateur, lequel était visé par les règles sur les arrangements de capitaux propres synthétiques. En termes généraux, en vertu de ces arrangements, une contrepartie transfère ou prête une action canadienne à un contribuable et ce dernier accepte de transférer ou de retourner, dans le futur, une action identique à la contrepartie. Au cours de la période prévue par l’arrangement, le contribuable doit payer à la contrepartie des montants (paiements compensatoires pour dividendes) à titre compensatoire pour tous les dividendes reçus sur l’action canadienne transférée ou prêtée.

Par l’acquisition d’une action canadienne en vertu d’un tel arrangement, un contribuable pourrait se placer dans une position fiscale semblable à celle où il se serait placé s’il avait conclu un arrangement de capitaux propres synthétiques. En particulier, le contribuable pourrait recevoir des dividendes sur l’action canadienne acquise, tout en étant tenu d’effectuer des paiements compensatoires pour dividendes à la contrepartie. Dans la mesure où le contribuable adopte la position que, compte tenu de ses circonstances particulières, l’application des règles existantes de l’impôt sur le revenu lui permet de déduire des paiements compensatoires pour dividendes au-delà du montant des dividendes reçus sur l’action canadienne qui est inclus dans son revenu imposable, il pourrait déclarer une perte fiscale artificielle sur l’arrangement.

Par exemple, certains contribuables pourraient chercher à obtenir un avantage fiscal en participant à des mécanismes de prêt ou de rachat de valeurs mobilières conçus de manière à ne pas satisfaire aux exigences de la définition de « mécanisme de prêt de valeurs mobilières » de la Loi de l’impôt sur le revenu. Lorsqu’un mécanisme de prêt ou de rachat de valeurs mobilières ne satisfait pas à cette définition, les paiements compensatoires pour dividendes effectués par le contribuable seront généralement entièrement déductibles. Dans ces circonstances, ces contribuables adoptent la position que les règles sur les mécanismes de transfert de dividendes ne s’appliquent pas et demande une déduction pour dividendes intersociétés sur les dividendes reçus sur l’action canadienne acquise, donnant lieu à un revenu de dividende libre d’impôt, tout en déduisant le montant des paiements compensatoires pour dividendes.

Le budget de 2018 propose une modification afin d’élargir la définition de « mécanisme de prêt de valeurs mobilières » dans la Loi de l’impôt sur le revenu pour s’assurer que les contribuables qui participent à des arrangements qui, en substance, sont semblables à ceux qui satisfont à cette définition soient assujettis à plusieurs dispositions qui s’appliquent normalement aux « mécanismes de prêt de valeurs mobilières ». En raison de cette modification, lorsqu’un contribuable reçoit des dividendes sur une action canadienne acquise en vertu d’un tel arrangement substantiellement semblable, les règles sur les mécanismes de transfert de dividendes s’appliqueront de façon générale. Par conséquent, la déduction pour dividendes intersociétés sera refusée, donnant lieu à une inclusion du revenu de dividende qui viendra compenser de façon appropriée la déduction disponible pour le montant des paiements compensatoires pour dividendes correspondant versé à la contrepartie en vertu de l’arrangement.

Le budget de 2018 propose également une modification visant à préciser l’interaction de deux règles régissant la déductibilité des paiements compensatoires pour dividendes effectués par un contribuable dans le cadre d’un mécanisme de prêt de valeurs mobilières. En vertu de la première règle, un contribuable qui est un courtier en valeurs mobilières inscrit a le droit de déduire jusqu’aux deux tiers d’un paiement compensatoire pour dividendes versé à une contrepartie. La deuxième règle s’applique lorsqu’un mécanisme de prêt de valeurs mobilières est un mécanisme de transfert de dividendes. Dans ce cas, la deuxième règle permet habituellement au contribuable, qu’il soit ou non un courtier en valeurs mobilières inscrit, de déduire entièrement tout paiement compensatoire pour dividendes versé à la contrepartie. La modification proposée précisera que cette première règle ne s’applique pas lorsque la deuxième s’applique.

Les modifications proposées aux règles sur les mécanismes de prêts de valeurs mobilières s’appliqueront aux paiements compensatoires pour dividendes qui sont effectués le jour du budget ou après, sauf si le mécanisme de prêt ou de rachat de valeurs mobilières était en place avant le jour du budget, en quel cas les modifications s’appliqueront aux paiements compensatoires pour dividendes effectués après le mois de septembre 2018.

Règle sur la minimisation des pertes dans les opérations de rachat d’actions

La Loi de l’impôt sur le revenu permet généralement à une société de déduire les dividendes reçus sur une action d’une société résidant au Canada dans le calcul de son revenu imposable. Cette déduction pour dividendes intersociétés est disponible pour les dividendes réellement reçus; elle est aussi disponible pour les dividendes qui sont réputés avoir été reçus sur une action, ce qui peut survenir lors du rachat de l’action. La déduction a pour but de limiter l’imposition à plusieurs niveaux de l’impôt sur les sociétés sur les bénéfices qui sont distribués d’une société à une autre.

Pour empêcher l’utilisation abusive de ce mécanisme de déduction pour dividendes intersociétés, des règles sur la minimisation des pertes pour dividendes ont été mises en place afin de réduire, dans des cas particuliers, le montant d’une perte fiscale qu’une société réaliserait par ailleurs à la suite de la disposition d’une action. Ces pertes sont réduites par un montant égal aux dividendes libres d’impôt reçus (ou réputés avoir été reçus) sur ces actions au moment de leur disposition ou avant. Cependant, dans certaines circonstances, la réduction peut être inférieure au montant des dividendes libres d’impôt qui ont été reçus.

Dans le passé, certaines institutions financières canadiennes s’étaient fiées aux exceptions prévues à la règle sur la minimisation des pertes pour dividendes qui se rapporte aux actions détenues comme bien évalué à la valeur du marché pour réaliser des pertes fiscales artificielles dans certaines opérations de rachat d’actions. Dans de telles opérations, une société publique canadienne qui cherchait à racheter ses actions du public convenait avec une institution financière canadienne qu’elle rachèterait ses actions détenues par l’institution financière canadienne par l’entremise d’un accord privé. Les actions n’ayant pas été rachetées dans le « marché libre », l’institution financière canadienne était réputée, en vertu des règles normales, avoir reçu un dividende dans la mesure où le montant versé à l’institution financière canadienne dans le cadre du rachat dépassait le capital versé relatif aux actions rachetées. L’institution financière canadienne réclamait ensuite une double déduction sur ce dividende réputé. Premièrement, elle réclamait une déduction pour dividendes intersociétés qui compenserait le dividende réputé. Deuxièmement, elle déduisait le montant du dividende réputé de son produit de disposition aux fins du calcul de son bénéfice ou de sa perte sur le rachat de l’action.

Dans de telles circonstances, l’institution financière canadienne cherchait à réaliser une perte fiscale sur le rachat d’actions qui dépassait tout revenu évalué à la valeur du marché qui aurait pu être réalisé auparavant sur les actions rachetées en raison de leur augmentation en valeur. Cet avantage fiscal serait effectivement partagé par l’institution financière canadienne avec la société publique canadienne en convenant d’un prix de rachat des actions inférieur au prix du marché.

En réponse à ces opérations, une mesure annoncée dans le budget de 2011 fait en sorte que la règle sur la minimisation des pertes pour dividendes qui se rapporte aux actions détenues comme bien évalué à la valeur du marché s’applique à tous les cas où le contribuable est réputé avoir reçu un dividende à la suite d’un rachat d’actions. Cependant, la formule en vertu de laquelle la perte admissible est calculée n’a pas été changée, de sorte que, de manière générale, même lorsque la règle sur la minimisation des pertes pour dividendes s’applique, une partie seulement de la perte fiscale réalisée à la suite d’un rachat d’actions, égale à l’excédent du coût original des actions sur leur capital versé, est refusée. La portion de la perte fiscale égale au revenu évalué à la valeur du marché réalisé antérieurement sur les actions est reconnue selon l’hypothèse que l’institution financière canadienne a déjà versé de l’impôt sur ce revenu. Cependant, si les actions rachetées étaient entièrement couvertes, ce qui est habituellement le cas, cette hypothèse n’est plus valide. En particulier, tout revenu évalué à la valeur du marché réalisé sur les actions en raison de l’augmentation de leur valeur serait entièrement compensé en vertu de l’opération de couverture. Par conséquent, l’institution financière canadienne réaliserait une perte fiscale artificielle à la suite du rachat des actions. Depuis la modification du budget de 2011, les institutions financières canadiennes continuent de participer à ces opérations dans le but d’en tirer ces avantages fiscaux non voulus par le législateur.

Bien que le gouvernement pourrait contester ces opérations en s’appuyant sur les règles en vigueur de la Loi de l’impôt sur le revenu, ces contestations pourraient être longues et coûteuses.

Le budget de 2018 propose de modifier les dispositions de la Loi de l’impôt sur le revenu qui se rapportent aux actions détenues comme bien évalué à la valeur du marché, de sorte que la perte fiscale, réalisée par ailleurs à la suite d’un rachat d’actions, soit généralement réduite par le montant du dividende qui est réputé avoir été reçu, lors de ce rachat, lorsque le dividende est admissible à la déduction pour dividendes intersociétés.

Cette mesure s’appliquera relativement aux rachats d’actions effectués le jour du budget ou après.

Règles sur les fractions à risques pour les paliers de sociétés de personnes

Le revenu (ou la perte) d’une société de personnes aux fins de l’impôt sur le revenu est attribué à ses associés, qui incluent (ou déduisent) le montant dans le calcul de leur propre revenu. Les commanditaires d’une société de personnes peuvent déduire les pertes de la société de personnes qui leur sont attribuées uniquement dans la mesure de leur « fraction à risques » dans la société de personnes. Ce montant est généralement une mesure du capital investi qui est à risques par le commanditaire dans la société de personnes. À ce montant s’ajoute le revenu non payé attribué par la société de personnes. Les règles sur les fractions à risques veillent à ce qu’un commanditaire ne puisse pas éponger le revenu d’autres sources avec des pertes d’une société de personnes au-delà de leur contribution à risques dans la société de personnes.

Les pertes qu’une société de personnes attribue à un commanditaire au-delà de leur fraction à risques relative à la société de personnes ne sont pas déductibles et deviennent des « pertes comme commanditaire », lesquelles sont habituellement admissibles au report indéfini. Si elles y sont admissibles, ces pertes peuvent être déduites dans une année ultérieure dans la mesure où la fraction à risques du commanditaire a augmenté. Lorsqu’un commanditaire dispose d’une participation dans une société de personnes en commandite, toutes pertes comme commanditaire non déduites par le commanditaire sont prises en compte dans le prix de base rajusté de la participation dans la société de personnes, ce qui donnerait lieu à un gain en capital moins élevé ou à une perte en capital plus élevée au moment de la disposition.

L’interprétation de longue date des règles sur les fractions à risques, sur laquelle est fondée leur administration depuis leur instauration, est que leur application englobe les cas où le commanditaire qui détient une participation dans une société de personnes en commandite est une autre société de personnes (une structure en « paliers de sociétés de personnes »). Dans ces cas, les pertes comme commanditaire ne seraient pas admissibles au report prospectif par la société de personnes qui détient la participation dans la société de personnes en commandite. Cependant, ces pertes comme commanditaire seraient prises en compte dans le prix de base rajusté de la participation dans la société de personnes en commandite.

Dans une récente décision, la Cour d’appel fédérale a limité l’application des règles sur les fractions à risques dans le contexte de structures en paliers de sociétés de personnes. La décision va à l’encontre de la politique sous-jacente des règles sur les fractions à risques et pourrait faire en sorte que les pertes comme commanditaire deviennent déductibles dans des situations où, en vertu de l’interprétation de longue date des règles sur les fractions à risques, elles auraient été limitées. Étant donné le report prospectif indéfini des pertes comme commanditaire, cela présente un risque important pour l’assiette fiscale.

Le budget de 2018 propose de préciser que les règles sur les fractions à risques s’appliquent à une société de personnes qui est elle-même un commanditaire d’une autre société de personnes. Cette mesure, en plus d’un bon nombre de modifications corrélatives, fera en sorte que les règles sur les fractions à risques s’appliquent de façon appropriée à chaque palier de sociétés de personnes de la structure. En particulier, pour une société de personnes qui est commanditaire d’une autre société de personnes, les pertes de l’autre société de personnes qui peuvent être attribuées aux associés de la société de personnes seront limitées par les fractions à risques de cette société de personnes à l’égard de l’autre société de personnes.

En outre, conformément à l’interprétation de longue date des règles sur les fractions à risques, les pertes comme commanditaire d’un commanditaire, qui est lui-même une société de personnes, ne seront pas admissibles au report prospectif indéfini. Ces pertes seront prises en compte dans le prix de base rajusté de la participation de la société de personnes dans la société de personnes en commandite.

Cette mesure s’appliquera à l’égard des années d’imposition qui se terminent le jour du budget ou après, y compris à l’égard des pertes subies au cours des années d’imposition qui se terminent avant le jour du budget. En particulier, il ne sera pas possible de reporter les pertes d’une société de personnes subies au cours d’une année d’imposition qui s’est terminée avant le jour du budget à une année d’imposition qui se termine le jour du budget ou après si les pertes ont été attribuées – pour l’année où elles ont été subies – à un commanditaire qui est une autre société de personnes.

Fiducies de santé et de bien-être

Une fiducie de santé et de bien-être est une fiducie établie par un employeur dans le but d’accorder des avantages en matière de santé et de bien-être à ses employés. Le traitement fiscal d’une telle fiducie n’est pas établi de façon explicite dans la Loi de l’impôt sur le revenu.Depuis 1966, l’Agence du revenu du Canada (ARC) a publié des positions administratives concernant les exigences pour l’admissibilité en tant que fiducie de santé et de bien-être ainsi que des règles liées aux cotisations à une telle fiducie et au calcul du revenu imposable de celle-ci. Le traitement fiscal des avantages en matière de santé versés aux employés est prévu dans la Loi de l’impôt sur le revenu.

Les règles sur les fiducies de soins de santé au bénéfice d’employés ont été ajoutées à la Loi de l’impôt sur le revenu en 2010. Ces fiducies accordent aussi des avantages en matière de santé aux employés – en particulier, des régimes d’assurance collective contre la maladie ou les accidents, des régimes privés d’assurance-maladie et des polices d’assurance-vie collective temporaires. Les règles sur les fiducies de soins de santé au bénéfice d’employés qui se trouvent dans la Loi de l’impôt sur le revenu ressemblent beaucoup aux positions administratives de l’ARC pour les fiducies de santé et de bien-être. Cependant, les dispositions législatives visant les fiducies de soins de santé au bénéfice d’employés traitent explicitement de certaines questions (comme le traitement du revenu excédentaire et le financement anticipé des avantages) qui ne sont pas abordées dans le régime administratif sur les fiducies de santé et de bien-être.

Afin d’offrir plus de certitude aux contribuables et une plus grande uniformité du traitement fiscal de tels mécanismes, le budget de 2018 propose qu’un seul ensemble de règles s’applique à ces mécanismes. Ainsi, l’ARC n’appliquera plus ses positions administratives concernant les fiducies de santé et de bien-être après la fin de 2020. Des règles transitoires seront ajoutées à la Loi de l’impôt sur le revenu afin de faciliter la conversion des fiducies de santé et de bien-être existantes en fiducies de soins de santé au bénéfice d’employés. Les fiducies qui ne sont pas converties (ou liquidées) seront assujetties aux règles normales de l’impôt sur le revenu pour les fiducies. En outre, l’ARC n’appliquera pas ses positions administratives concernant les nouvelles fiducies de santé et de bien-être aux fiducies qui sont établies après le jour du budget et annoncera des lignes directrices administratives transitoires relatives à la liquidation des fiducies de santé et de bien-être existantes.

Les parties intéressées sont invitées à présenter leurs commentaires sur les règles transitoires, aussi bien administratives que législatives, afin de faciliter l’abandon du régime des fiducies de santé et de bien-être. Après la consultation, le gouvernement a l’intention de publier des propositions législatives ainsi que des lignes directrices administratives transitoires. Les problématiques qui font actuellement l’objet d’un examen comprennent :

- Une fiducie de santé et de bien-être peut-elle continuer en tant que fiducie de soins de santé au bénéfice d’employés sans la création d’une nouvelle fiducie?

- Le transfert des activités à une nouvelle fiducie sera-t-il permis et, le cas échéant, sous quelles conditions?

- Les incidences fiscales pour une fiducie de santé et de bien-être qui ne satisfait pas aux conditions nécessaires pour devenir une fiducie de soins de santé au bénéfice d’employés, ou si les fiduciaires d’une fiducie de santé et de bien-être choisissent de ne pas la convertir.

Veuillez envoyer vos commentaires au plus tard le 29 juin 2018.

Mesures visant la fiscalité internationale

Dépouillement de surplus transfrontalier au moyen de sociétés de personnes et de fiducies

Le capital versé des actions d’une société canadienne représente généralement le montant de capital qu’elle a reçu de ses actionnaires sous forme de contributions. Le capital versé est un attribut fiscal utile, principalement puisqu’il peut être retourné aux actionnaires en franchise d’impôt. Il est également pris en compte dans la détermination des capitaux propres d’une société en vertu des règles sur la capitalisation restreinte, ce qui peut augmenter le montant de ses frais d’intérêts déductibles. Les distributions aux actionnaires qui excèdent le capital versé sont habituellement traitées comme des dividendes imposables qui, dans le cas des actionnaires non-résidents, sont assujettis à une retenue d’impôt de 25 % (laquelle peut être réduite en vertu d’une convention fiscale).