Cette page Web a été archivée dans le Web

L’information dont il est indiqué qu’elle est archivée est fournie à des fins de référence, de recherche ou de tenue de documents. Elle n’est pas assujettie aux normes Web du gouvernement du Canada et elle n’a pas été modifiée ou mise à jour depuis son archivage. Pour obtenir cette information dans un autre format, veuillez communiquer avec nous.

Annexe 2 – Stratégie de gestion de la dette de 2017-2018

Introduction

La Stratégie de gestion de la dette énonce les objectifs, la stratégie et les plans d’emprunt du gouvernement du Canada au chapitre de son programme d’emprunt sur le marché intérieur et de la gestion de ses réserves officielles de liquidités internationales. Les opérations d’emprunt servent à assurer le refinancement des titres du gouvernement qui arrivent à échéance, ainsi que l’exécution du plan budgétaire et des autres opérations financières du gouvernement. La Stratégie de gestion de la dette de 2017-2018 prend en compte les plus récentes projections budgétaires.

Aux termes de la Loi sur la gestion des finances publiques, le gouvernement doit déposer au Parlement, avant le début de chaque exercice, un rapport faisant état des emprunts qu’il prévoit contracter au cours de cet exercice et de l’utilisation qu’il compte faire des fonds empruntés. La Stratégie de gestion de la dette répond à cette exigence.

Perspectives concernant la dette du gouvernement du Canada

Le gouvernement du Canada continue de jouir des plus hautes cotes de crédit existantes, assorties de perspectives stables, de la part des cinq agences de notation qui évaluent la dette fédérale du Canada.

Comme l’indiquent ces agences de notation, l’efficacité, la stabilité et la prévisibilité du processus décisionnel et des institutions politiques du Canada, la diversité et la résilience de son économie, la qualité de la réglementation de son marché financier, la robustesse de la politique monétaire et la marge de manœuvre budgétaire disponible appuient le maintien de la cote de crédit AAA du pays.

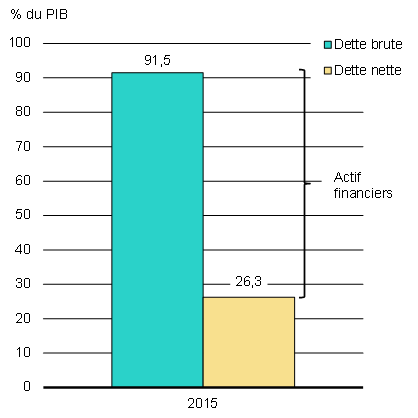

De plus, les positions de la dette brute et de la dette nette de l’ensemble des administrations publiques au Canada demeurent favorables (voir l’encadré intitulé Mesures de la dette brute par opposition à la dette nette). D’après le Fonds monétaire international (FMI), le ratio de la dette nette au produit intérieur brut (PIB) du Canada est le plus faible du G7, ce qui témoigne du portefeuille important d’actifs financiers détenus.

Pour l’ensemble des administrations publiques, le FMI déclare qu’en 2015, le passif total du Canada, ou dette brute, totalisait 91,5 % du PIB. Pour mieux évaluer la position budgétaire d’un pays, il faudrait toutefois mesurer la dette nette.

La dette nette tient compte de la valeur des actifs financiers d’un pays (comme les devises et les dépôts, les effets à court terme, les obligations et les débentures, les investissements étrangers, les prêts, les capitaux propres et les parts des fonds de placement, en plus d’autres débiteurs) qui pourraient être liquidés, au besoin.

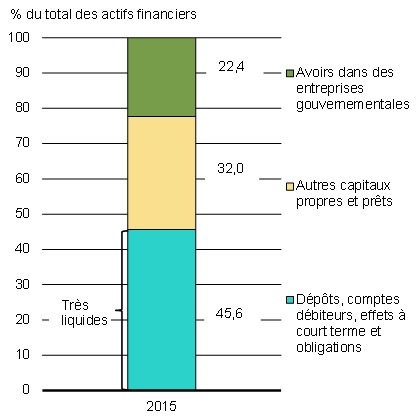

En 2015, la dette nette (le total du passif après déduction des actifs financiers) de l’ensemble des administrations publiques du Canada représentait 26,3 % du PIB, puisque les actifs détenus par les gouvernements canadiens ont totalisé cette année-là plus de 65 % du PIB (graphique A2.1). Ces actifs s’expliquent, en partie, par les régimes de retraite publics bien capitalisés du pays et par d’autres avoirs des sociétés publiques, comme la Société canadienne d’hypothèques et de logement et les services publics appartenant aux provinces. Le FMI estime que près de la moitié des actifs financiers du Canada sont très liquides (par exemple, les dépôts, les effets à court terme et les obligations).

Le ratio canadien de la dette nette par rapport au PIB est le plus faible du G7 et correspond au tiers de la moyenne du G7, tandis que le ratio de la dette brute par rapport au PIB du pays se situe au troisième rang parmi les moins élevés du G7 et est d’environ 25 points de pourcentage inférieur à la moyenne.

[Graphique A2 - Version texte]

Opérations d’emprunt prévues en 2017-2018

Pouvoir d’emprunt

Le pouvoir de gestion des fonds découle de la partie IV de la Loi sur la gestion des finances publiques, qui confère au ministre des Finances le pouvoir d’emprunter de l’argent au nom de Sa Majesté du chef du Canada.

Le gouvernement a respecté son engagement consistant à rétablir l’obligation d’obtenir l’approbation parlementaire pour les emprunts du gouvernement dans le but d’accroître la transparence et la reddition de comptes devant le Parlement. Le budget de 2017 propose de mettre en œuvre ce nouveau cadre en déposant un projet de loi destiné à obtenir l’approbation parlementaire pour les emprunts gouvernementaux.

Les sources et les utilisations prévues des emprunts sont présentées ci-après. Le Rapport sur la gestion de la dette de 2017-2018 présentera des données actuelles sur les emprunts et l’utilisation des fonds au cours du prochain exercice par rapport aux prévisions présentées ci-après, tandis que des renseignements détaillés sur les résultats seront fournis dans les Comptes publics du Canada de 2018.

Sources des emprunts

Le montant total du principal que le gouvernement empruntera en 2017-2018 devrait s’établir à 286 millions de dollars, ce qui reflète principalement les emprunts effectués sur les marchés de gros au pays et à l’étranger (tableau A2.1).

Utilisation des emprunts

Les besoins en matière d’emprunt du gouvernement sont fonction du refinancement de la dette arrivant à échéance, des ressources ou besoins financiers prévus du gouvernement et des changements prévus aux soldes de trésorerie du gouvernement.

Même si l’on s’attend à ce que les soldes de trésorerie du gouvernement demeurent inchangés du début à la fin de l’exercice, les besoins en matière de refinancement de la dette censée arriver à échéance d’ici la fin de 2017-2018 devraient se chiffrer à 247 milliards de dollars. Les besoins financiers pour l’exercice 2017-2018 devraient s’établir à environ 39 milliards de dollars. Les ressources ou besoins financiers du gouvernement mesurent le flux de trésorerie net attribuable aux opérations budgétaires et non budgétaires du gouvernement1. Si ce dernier a une rentrée nette de fonds (ressource financière), il peut se servir de la trésorerie pour diminuer l’encours total de la dette. S’il a une sortie nette de fonds (besoin financier), il doit répondre à ce besoin en augmentant l’encours total de la dette.

Les emprunts réels pour l’exercice pourraient différer des prévisions en raison de l’incertitude liée aux projections économiques et budgétaires, du moment particulier où seront effectuées les opérations de trésorerie, ainsi que d’autres facteurs, notamment la variation des besoins au titre des réserves de change et des emprunts des sociétés d’État.

| G$ | |

|---|---|

| Sources des emprunts | |

| À payer en dollars canadiens | |

| Bons du Trésor1 | 131 |

| Obligations2 | 142 |

| Titres sur le marché de détail | 1 |

| Total à payer en dollars canadiens | 274 |

| À payer en devises | 12 |

| Total – Encaisse provenant des opérations d’emprunt | 286 |

| Utilisations des emprunts | |

| Besoins de refinancement | |

| À payer en dollars canadiens | |

| Bons du Trésor | 130 |

| Obligations | 103 |

| Dont : | |

| Rachats réguliers d’obligations | 1 |

| Rachats d’obligations aux fins de gestion de la trésorerie | 42 |

| Titres sur le marché de détail | 2 |

| Total à payer en dollars canadiens | 236 |

| À payer en devises | 11 |

| Total – Besoins de refinancement | 247 |

| Ressources ou besoins financiers | |

| Solde budgétaire | 28 |

| Opérations non budgétaires | |

| Régimes de retraite et autres comptes | -3 |

| Actifs non financiers | 1 |

| Prêts, placements et avances | |

| Dont : | |

| Sociétés d’État entreprises | 4 |

| Autres | 1 |

| Total – Prêts, placements et avances | 5 |

| Autres opérations3 | 7 |

| Total – Opérations non budgétaires | 10 |

| Total – Ressources ou besoins financiers | 39 |

| Total – Utilisations des emprunts | 286 |

| Autres opérations de la dette non échue4 | 0 |

| Augmentation ou diminution (–) nette de l’encaisse | 0 |

Stratégie de gestion de la dette de 2017-2018

Objectifs

Les objectifs fondamentaux de la gestion de la dette consistent à obtenir un financement stable à faible coût permettant de combler les besoins financiers du gouvernement du Canada et à maintenir le bon fonctionnement du marché de ses titres. L’obtention d’un financement stable à faible coût exige un équilibre entre le coût et les risques liés à la structure de la dette au fil des variations des besoins de financement et dans diverses conditions du marché. La capacité d’obtenir des fonds de façon efficiente au fil du temps pour combler les besoins du gouvernement dépend de l’accès à un marché des titres du gouvernement qui fonctionne bien. En outre, afin de maintenir la liquidité et le bon fonctionnement du marché de ses titres, le gouvernement du Canada s’efforce de favoriser la transparence et la régularité.

Planification de la structure de la dette

La Stratégie de gestion de la dette de 2017-2018 repose sur une analyse qui tient compte d’un vaste éventail de scénarios relatifs à l’économie et aux taux d’intérêt et de prévisions concernant la structure de la dette à moyen terme.

Le gouvernement cherche à parvenir à un juste équilibre entre la modicité des coûts de financement et l’atténuation des risques. Ces éléments sont mesurés par des paramètres comme le taux de refinancement de la dette et la variation annuelle des frais de service de la dette.

Consultations auprès des participants au marché

Comme par les années passées, les participants au marché ont été consultés aux fins de l’élaboration de la stratégie de gestion de la dette.

Lors des consultations, les participants au marché ont indiqué que la liquidité des bons du Trésor et des obligations émises plus récemment (obligations de référence et nouvelles obligations de référence) dans chaque secteur est généralement très bonne par rapport à la taille du marché des titres du gouvernement du Canada et à la situation qui prévalait il y a un an. En revanche, les obligations en circulation depuis plus longtemps (anciennes obligations) continuent d’être beaucoup moins liquides, bien que certains participants au marché aient indiqué que la liquidité de ces obligations se soit améliorée par rapport à l’an dernier.

Le site Web de la Banque du Canada contient de plus amples précisions sur les points de vue exprimés lors des consultations.

Composition de la dette contractée sur les marchés

L’encours de la dette contractée sur les marchés devrait atteindre 729 milliards de dollars à la fin de l’exercice 2017-2018 (tableau A2.2).

| 2013-2014 Données actuelles |

2014-2015 Données actuelles |

2015-2016 Données actuelles |

2016-2017 Estimations |

2017-2018 Projections |

|

|---|---|---|---|---|---|

| Obligations sur le marché intérieur | 473 | 488 | 504 | 537 | 575 |

| Bons du Trésor | 153 | 136 | 138 | 130 | 131 |

| Dette extérieure | 16 | 20 | 22 | 19 | 20 |

| Titres sur le marché de détail | 6 | 6 | 5 | 5 | 4 |

| Total de la dette contractée sur les marchés | 649 | 649 | 670 | 691 | 729 |

Au cours de la prochaine décennie, la part de la dette en cours contractée sur le marché intérieur à échéance initiale de dix ans ou plus devrait demeurer à environ 40 %. De plus, le terme moyen à courir de la dette contractée sur le marché intérieur devrait demeurer relativement stable à environ 5,5 ans à 6,5 ans à moyen terme.

Programme d’obligations

En 2017-2018, les émissions brutes d’obligations devraient s’établir à 142 milliards de dollars2, ce qui représente une augmentation d’environ 7 milliards par rapport aux niveaux de 2016-2017 (tableau A2.3).

| 2013-2014 Données actuelles |

2014-2015 Données actuelles |

2015-2016 Données actuelles |

2016-2017 Estimations |

2017-2018 Projections |

|

|---|---|---|---|---|---|

| Émissions brutes d’obligations1 | 88 | 99 | 93 | 135 | 142 |

| Rachats d’obligations assortis d’une conversion | -1 | -1 | -1 | -1 | -1 |

| Émissions nettes | 86 | 98 | 93 | 134 | 141 |

| Obligations venant à échéance et rajustements2 | -82 | -84 | -78 | -102 | -103 |

| Variation de l’encours des obligations | 4 | 15 | 16 | 33 | 39 |

La Stratégie de gestion de la dette de 2017-2018 continue de cibler davantage l’émission d’obligations à courtes et à moyennes échéances (2 ans, 3 ans et 5 ans). Cette approche tient compte des besoins en liquidités du marché pour les secteurs de base existants, tout en répondant aux objectifs du gouvernement qui consistent à assurer un financement stable à faible coût et à promouvoir le bon fonctionnement du marché des titres du gouvernement du Canada.

Dates d’échéance et fourchettes cibles des obligations de référence

Pour 2017-2018, aucun changement n’est prévu au profil des échéances des obligations ou aux fourchettes cibles des obligations de référence par rapport à l’exercice 2016-2017 (tableau A2.4).

| Févr. | Mars | Mai | Juin | Août | Sept. | Nov. | Déc. | |

|---|---|---|---|---|---|---|---|---|

| 2 ans | 12-18 | 12-18 | 12-18 | 12-18 | ||||

| 3 ans1 | 10-16 | 10-16 | ||||||

| 5 ans | 14-20 | 14-20 | ||||||

| 10 ans | 12-18 | |||||||

| 30 ans2 | 10-16 | |||||||

| Obligations à rendement réel2, 3 | 10-16 | |||||||

| Total | 12-18 | 24-36 | 12-18 | 12-18 | 12-18 | 24-36 | 12-18 | 10-16 |

Calendrier des adjudications d’obligations

En 2017-2018, il y aura des adjudications trimestrielles d’obligations à 2 ans, à 3 ans, à 5 ans et à 10 ans, de même que d’obligations à rendement réel à 30 ans. Certaines de ces obligations peuvent être émises plusieurs fois par trimestre. D’après la rétroaction issue des consultations, les émissions d’obligations à rendement nominal à 30 ans seront redistribuées dans le cadre de trois adjudications plutôt que de deux. Le nombre d’adjudications par segment d’obligations est indiqué au tableau A2.5.

| Segment | Nombre |

|---|---|

| 2 ans | 16 |

| 3 ans | 8 |

| 5 ans | 8 |

| 10 ans | 5 |

| 30 ans | 3 |

| Rendement réel | 4 |

L’ordre des adjudications pourrait être modifié pour un trimestre donné afin d’appuyer le programme d’emprunt. Les dates de chaque adjudication continueront d’être annoncées dans le Calendrier trimestriel des obligations que la Banque du Canada affiche avant le début de chaque trimestre sur son site Web.

Émission d’obligations à très longue échéance

Le gouvernement peut émettre des obligations à très longue échéance sur une base tactique si l’on estime que celles-ci contribuent à l’objectif de la stratégie de la dette du gouvernement consistant à assurer un financement stable à faible coût, et si les conditions du marché sont favorables.

Programmes de rachat d’obligations

Le gouvernement entend poursuivre le rachat régulier d’obligations assorti d’une conversion et le rachat d’obligations aux fins de gestion de la trésorerie.

Deux opérations de rachat d’obligations assorti d’une conversion sont prévues en 2017-2018. Ces opérations auraient lieu dans le cas des obligations émises à l’origine avec un terme à courir de 30 ans. Les dates de chaque opération continueront d’être annoncées dans le Calendrier trimestriel des obligations que la Banque du Canada affiche avant le début de chaque trimestre sur son site Web.

Les opérations hebdomadaires de rachat d’obligations aux fins de gestion de la trésorerie seront reconduites en 2017-2018. Le programme de rachat d’obligations aux fins de gestion de la trésorerie contribue à la gestion des besoins de trésorerie du gouvernement en réduisant les pointes des soldes de trésorerie que le gouvernement doit conserver en prévision de l’échéance d’émissions obligataires de grande taille.

Programme des bons du Trésor

En 2017-2018, l’encours des bons du Trésor devrait se chiffrer à 131 milliards de dollars d’ici la fin de l’année. Cette situation est conforme à l’objectif à moyen terme consistant à maintenir un encours des bons du Trésor qui est suffisamment important pour favoriser le bon fonctionnement du marché, tout en gérant les risques liés au refinancement de la dette.

L’émission aux deux semaines des bons à 3 mois, à 6 mois et à 12 mois sera reconduite en 2017-2018, et la taille des adjudications aux deux semaines devrait se situer dans une large mesure entre 8 milliards et 14 milliards de dollars. Les bons de gestion de la trésorerie, qui sont des bons du Trésor à court terme, aident à gérer de manière efficiente les besoins de trésorerie du gouvernement. Ces instruments continueront également d’être utilisés en 2017-2018.

Titres sur le marché de détail

Créé en 1946, le programme des Obligations d’épargne du Canada a historiquement offert au gouvernement du Canada une source diversifiée de fonds. Vu la diminution globale des ventes de produits liés aux Obligations d’épargne du Canada, la prolifération de mécanismes de placement de rechange pour les consommateurs, ainsi que les coûts de gestion et d’administration du programme, les titres sur le marché de détail ne représentent plus une source rentable de fonds ou encore un placement privilégié par les Canadiens.

Par conséquent, en 2017, le gouvernement du Canada mettra fin à la vente des produits de titres sur le marché de détail. Tous les titres en circulation sur le marché de détail continueront d’être honorés. De plus amples renseignements sur le programme des Obligations d’épargne du Canada et sa contribution à l’histoire canadienne se trouvent sur le site Web du programme.

Gestion des réserves officielles de liquidités internationales du Canada

Le Compte du fonds des changes (CFC), détenu au nom du ministre des Finances, représente la plus importante composante des réserves officielles de liquidités internationales du Canada. Le CFC est un portefeuille composé des réserves de change liquides (les réserves liquides) et des droits de tirage spéciaux (DTS) du Canada3. Outre les réserves conservées dans le CFC, les réserves officielles de liquidités internationales du Canada comprennent la position de réserve du Canada au FMI.

Le CFC contribue au contrôle et à la préservation de la valeur du dollar canadien sur les marchés internationaux, en plus de constituer une source de liquidités pour le gouvernement. Le gouvernement fait des emprunts afin d’investir dans des réserves liquides, qui sont maintenues à un taux minimal de 3 % du PIB nominal. Pour atteindre cet objectif, on estime que les besoins de financement en devises pour 2017-2018 seront d’environ 9 milliards de dollars américains; ce montant pourrait toutefois varier sous l’effet des fluctuations des taux d’intérêt à l’étranger et des taux de change.

Un certain nombre de facteurs orienteront le choix des moyens de financement des réserves de liquidités en 2017-2018, notamment le coût relatif, les conditions du marché et l’objectif de conserver une structure prudente des échéances de titres d’emprunt libellés en devises. Les sources de financement potentielles comprennent l’émission d’effets à court terme libellés en dollars américains (bons du Canada), de billets à moyen terme et d’obligations internationales (obligations multimarchés), ainsi que l’achat et la vente de dollars canadiens sur le marché des changes et la conclusion de swaps de devises, qui permettent d’accroître les réserves de liquidités en échangeant des dollars canadiens contre des devises.

Pour en savoir davantage sur le financement en devises et les actifs des réserves de change, veuillez consulter le Rapport sur la gestion des réserves officielles de liquidités internationales du Canada et La revue financière.

Gestion de la trésorerie

L’objectif fondamental de la gestion de la trésorerie consiste à faire en sorte que le gouvernement dispose en tout temps d’une encaisse suffisante pour répondre à ses besoins opérationnels.

L’encaisse se compose des sommes déposées auprès de la Banque du Canada, des banques à charte et d’autres institutions financières. L’encaisse auprès de la Banque du Canada comprend les soldes de fonctionnement et les soldes détenus aux fins de la liquidité prudentielle. Les soldes de trésorerie devraient rester stables, se situant à 36 milliards de dollars à la fin de l’exercice. Des mises à jour périodiques de la position de liquidité sont présentées dans La Revue financière.

Liquidité prudentielle

Le gouvernement détient des actifs financiers liquides prenant la forme de dépôts en dollars canadiens et de réserves de change pour être en mesure de respecter ses obligations de paiement dans l’éventualité où l’accès normal aux marchés de financement serait perturbé ou retardé. Les niveaux globaux de liquidité du gouvernement couvrent au moins un mois des flux de trésorerie nets projetés, y compris les versements de coupons et les besoins de refinancement de la dette.

1 Les opérations budgétaires comprennent les revenus et les charges du gouvernement. Les opérations non budgétaires comprennent les modifications touchant les comptes de retraite des employés fédéraux, les variations des actifs non financiers, les activités d’investissement par voie de prêts, de placements et d’avances, ainsi que les modifications à l’égard des autres actifs financiers, y compris les opérations de change.

2 Comprend la dette supplémentaire qui s’est accumulée au cours de l’exercice à la suite des rajustements des obligations à rendement réel en fonction de l’inflation.

3 Les DTS sont des actifs des réserves de liquidités internationales créés par le FMI et dont la valeur est fondée sur un panier de devises internationales.