Archivé - Mise à jour des projections économiques et budgétaires : Chapitre 3 - Évolution des perspectives budgétaires depuis le budget d’avril 2015

Informations archivées

Les informations archivées sont fournies aux fins de référence, de recherche ou de tenue de documents. Elles ne sont pas assujetties aux normes Web du gouvernement du Canada et n'ont pas été modifiées ou mises à jour depuis leur archivage. Pour obtenir ces informations dans un autre format, veuillez communiquez avec nous.

Comme il est indiqué au chapitre 2, depuis le budget déposé par le gouvernement en avril 2015 (le budget de 2015), les projections du produit intérieur brut (PIB) aux fins de la planification ont été révisées à la baisse. Les prévisions inférieures à l’égard du PIB nominal sont principalement attribuables au repli de la production réelle au cours du premier semestre et aux répercussions économiques de la baisse des prix des produits de base, laquelle découle de la diminution des prix du pétrole brut. Les taux d’intérêt sont aussi inférieurs aux projections contenues dans le budget de 2015.

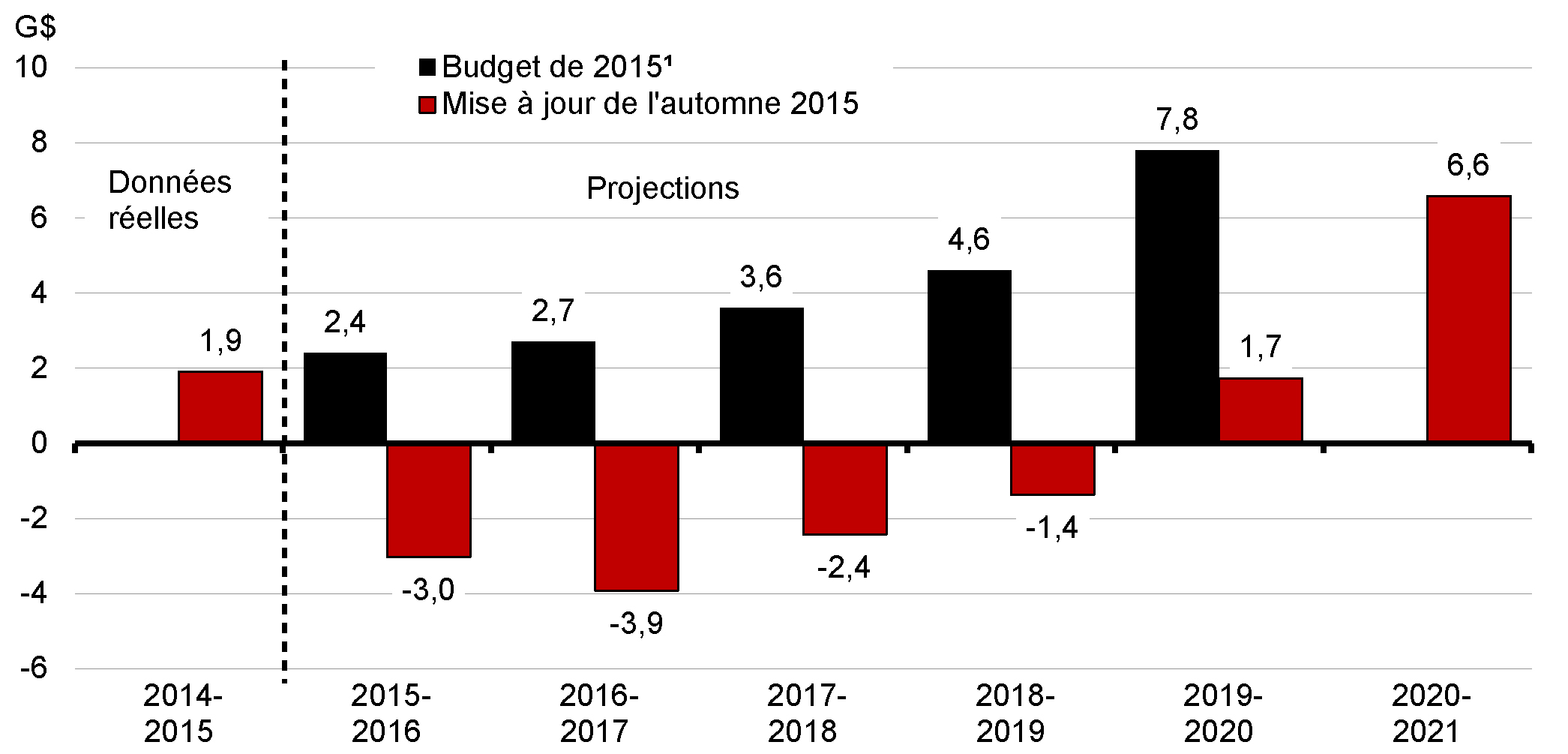

L’ensemble de ces facteurs a eu pour effet de réduire d’environ 6,0 milliards de dollars par année, en moyenne, le solde budgétaire projeté par rapport aux projections du budget de 2015. Cette révision à la baisse a comme résultat des déficits projetés de 3,0 milliards de dollars en 2015-2016 et de 3,9 milliards en 2016-2017; par la suite, la situation devrait s’améliorer pour donner lieu à des excédents de 1,7 milliard en 2019-2020 et de 6,6 milliards en 2020-2021 (graphique 3.1).

Le tableau 3.1 présente un résumé des changements survenus depuis la présentation du budget de 2015.

Source : Ministère des Finances

| Projections | |||||||

|---|---|---|---|---|---|---|---|

| 2014- 2015 |

2015- 2016 |

2016- 2017 |

2017- 2018 |

2018- 2019 |

2019- 2020 |

2020- 2021 |

|

| Solde budgétaire selon le budget de 20151 | -2,0 | 2,4 | 2,7 | 3,6 | 4,6 | 7,8 | n.d. |

| Évolution de la situation économique et budgétaire depuis le budget de 2015 | 3,9 | -5,4 | -6,6 | -6,1 | -6,0 | -6,1 | |

| Solde budgétaire révisé | 1,9 | -3,0 | -3,9 | -2,4 | -1,4 | 1,7 | 6,6 |

| Incidence de l’évolution de la situation économique et budgétaire, par composante2 : | |||||||

| Revenus budgétaires | 3,0 | -2,9 | -5,2 | -5,3 | -5,4 | -5,8 | |

| Charges de programmes | |||||||

| Principaux transferts aux particuliers | -0,8 | -1,5 | -1,3 | -1,1 | -1,0 | -0,9 | |

| Principaux transferts aux autres administrations | 0,1 | 0,2 | 0,0 | 0,3 | 0,4 | 0,5 | |

| Charges de programmes directes | 1,5 | -1,0 | -0,6 | -0,8 | -0,8 | -0,4 | |

| Total | 0,8 | -2,3 | -2,0 | -1,6 | -1,4 | -0,8 | |

| Frais de la dette publique | 0,1 | -0,2 | 0,5 | 0,9 | 0,9 | 0,5 | |

| Total – Évolution de la situation économique et budgétaire | 3,9 | -5,4 | -6,6 | -6,1 | -6,0 | -6,1 | |

| Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. 1 Solde budgétaire avant la réserve pour éventualités. 2 Un nombre négatif indique une détérioration du solde budgétaire (en raison d’une baisse des revenus ou d’une augmentation des dépenses), alors qu’un nombre positif indique une amélioration du solde budgétaire (en raison d’une hausse des revenus ou d’une diminution des dépenses). |

|||||||

Incidence de l’évolution de la situation économique et budgétaire

Par rapport aux montants publiés dans le budget de 2015, les revenus budgétaires projetés sont moins élevés sur l’ensemble de la période de prévision, en raison du PIB nominal moins élevé qu’anticipé, ainsi que des taux d’intérêt inférieurs aux projections (qui ont une incidence défavorable sur le taux de rendement prévu des actifs portant intérêt, qui sont comptabilisés dans les autres revenus). La révision à la baisse globale des revenus est légèrement inférieure à ce que laissent supposer les perspectives économiques plus faibles, en raison de l’effet compensatoire des résultats plus élevés que prévu par rapport aux rentrées d’impôt en 2014-2015 et en 2015-2016 (selon les résultats cumulatifs), qui sont reportés de manière prospective sur l’ensemble de la période de prévision.

Par rapport aux montants publiés dans le budget de 2015, les charges projetées sont plus élevées au cours de la période de prévision, l’augmentation projetée des charges de programmes directes après 2015-2016 n’étant compensée que partiellement par des frais de la dette publique inférieurs aux projections.

Les principaux transferts aux particuliers devraient être supérieurs aux prévisions contenues dans le budget de 2015, ce qui est en grande partie attribuable à la hausse des prévisions au titre des prestations d’assurance-emploi, sous l’effet des perspectives économiques plus moroses.

Les projections concernant les principaux transferts aux autres administrations demeurent, à court terme, largement inchangées par rapport aux projections du budget de 2015. Ces transferts devraient toutefois être à la baisse au cours des années suivantes, compte tenu du PIB nominal qui devrait être moins élevé que prévu.

Les charges de programmes directes devraient être supérieures aux prévisions présentées dans le budget de 2015, en raison principalement de la hausse projetée des charges au titre des régimes de retraite et des avantages sociaux de la fonction publique. Les taux d’intérêt à long terme servent à évaluer les passifs du gouvernement en ce qui a trait aux régimes de retraite et aux autres avantages futurs des employés. Même si les obligations globales du gouvernement concernant les régimes de retraite et les avantages sociaux n’ont pas changé, les faibles taux d’intérêt projetés font en sorte qu’une part relativement plus élevée des coûts est comptabilisée à court terme plutôt qu’ultérieurement.

Comparativement aux prévisions du budget de 2015, les frais de la dette publique devraient être moins élevés en 2016-2017 et au cours des prochaines années, et ce, en raison des taux d’intérêt plus faibles que prévu. En 2015-2016, l’incidence des taux d’intérêt moins élevés est plus que compensée par des charges plus élevées que prévu découlant d’une opération de rachat d’obligations effectuée en août 2015, ainsi que par un rajustement plus élevé des obligations en rendement réel en fonction de l’indice des prix à la consommation, lequel rajustement résulte d’une hausse des prévisions de l’inflation pour 2015-2016.

État sommaire des opérations

Le tableau 3.2 résume la situation budgétaire du gouvernement au cours de la période de prévision. Ces projections s’appuient sur les prévisions économiques décrites au chapitre 2 et ne comprennent aucune nouvelle mesure. Étant donné la faiblesse persistante de la croissance mondiale, le gouvernement présentera, dans le budget de 2016, un programme de croissance qui comprendra d’importants nouveaux investissements budgétaires destinés à assurer une croissance forte, durable et équilibrée, et ce, tout en maintenant le ratio de la dette au PIB sur une trajectoire viable.

| Projections | |||||||

|---|---|---|---|---|---|---|---|

| 2014- 2015 |

2015- 2016 |

2016- 2017 |

2017- 2018 |

2018- 2019 |

2019- 2020 |

2020- 2021 |

|

| Revenus budgétaires | 282,3 | 288,4 | 298,2 | 309,0 | 322,6 | 336,8 | 351,8 |

| Charges de programmes | 253,8 | 265,5 | 276,3 | 284,3 | 294,4 | 303,4 | 311,8 |

| Frais de la dette publique | 26,6 | 25,9 | 25,9 | 27,2 | 29,6 | 31,7 | 33,3 |

| Total des charges | 280,4 | 291,4 | 302,2 | 311,4 | 324,0 | 335,0 | 345,2 |

| Solde budgétaire | 1,9 | -3,0 | -3,9 | -2,4 | -1,4 | 1,7 | 6,6 |

| Dette fédérale1 | 612,3 | 616,5 | 620,4 | 622,8 | 624,2 | 622,5 | 615,9 |

| % du PIB | |||||||

| Revenus budgétaires | 14,3 | 14,5 | 14,5 | 14,4 | 14,4 | 14,4 | 14,4 |

| Charges de programmes | 12,9 | 13,4 | 13,4 | 13,2 | 13,1 | 13,0 | 12,8 |

| Frais de la dette publique | 1,3 | 1,3 | 1,3 | 1,3 | 1,3 | 1,4 | 1,4 |

| Solde budgétaire | 0,1 | -0,2 | -0,2 | -0,1 | -0,1 | 0,1 | 0,3 |

| Dette fédérale | 31,0 | 31,1 | 30,2 | 29,0 | 27,8 | 26,6 | 25,2 |

| Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. 1 Le niveau projeté de la dette fédérale pour 2015-2016 tient compte d’une estimation des autres éléments du résultat global. |

|||||||

Après avoir tenu compte de l’évolution de la situation économique et budgétaire depuis le budget de 2015, le solde budgétaire devrait afficher des déficits de 3,0 milliards de dollars en 2015-2016 et de 3,9 milliards en 2016-2017; par la suite, la situation devrait s’améliorer pour donner lieu à des excédents de 1,7 milliard en 2019-2020 et de 6,6 milliards en 2020-2021.

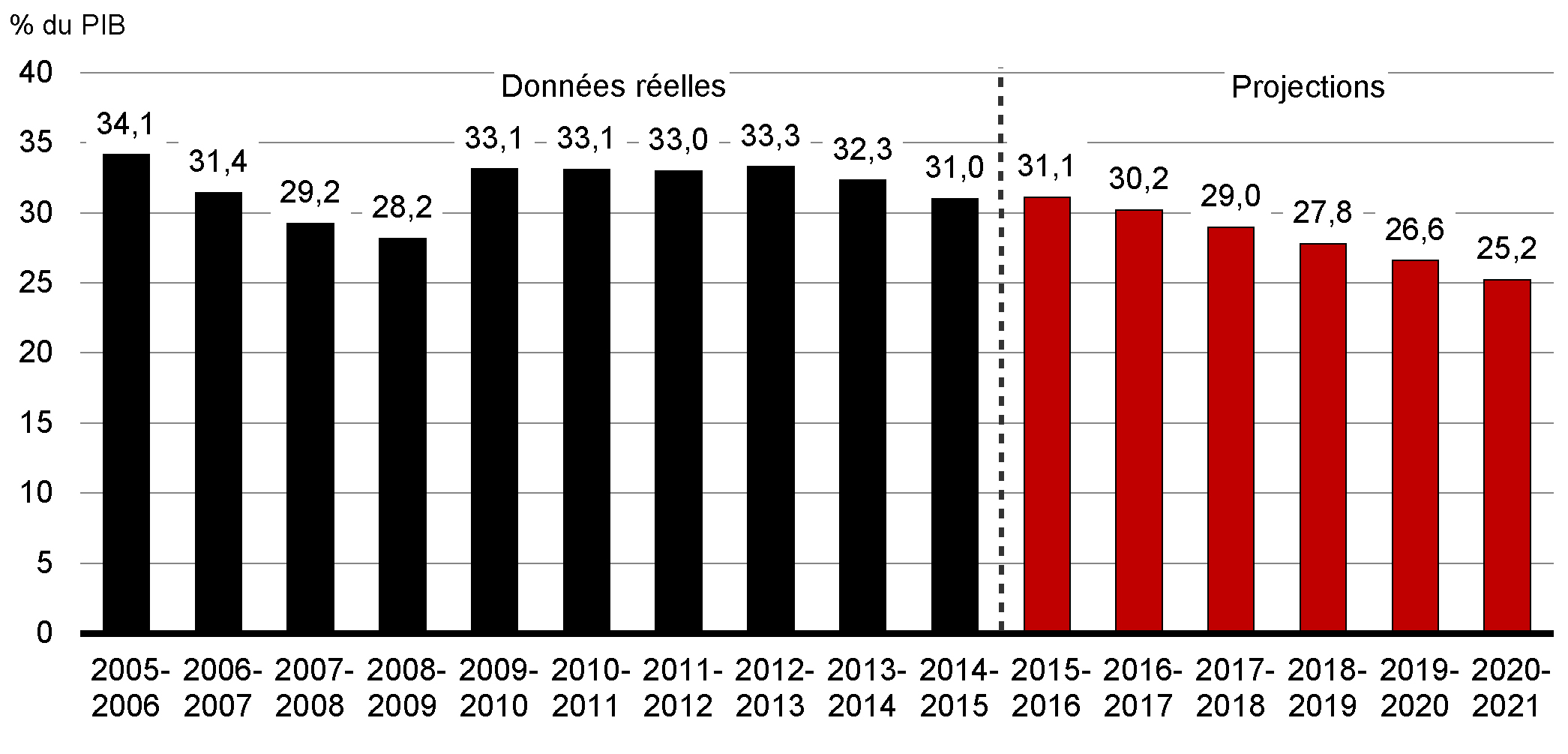

Le ratio de la dette fédérale au PIB devrait diminuer au cours de la période de projection pour s'établir à 25,2 % d'ici 2020-2021. La réduction du ratio de la dette fédérale au PIB fera en sorte que la situation budgétaire du gouvernement du Canada demeure durable et enviable parmi les autres partenaires du G-7 et du G-20. Le budget de 2016 donnera de plus amples renseignements sur les objectifs budgétaires du gouvernement à moyen terme et à long terme.

Perspectives concernant les revenus budgétaires

| Projections | |||||||

|---|---|---|---|---|---|---|---|

| 2014- 2015 |

2015- 2016 |

2016- 2017 |

2017- 2018 |

2018- 2019 |

2019- 2020 |

2020- 2021 |

|

| Impôt sur le revenu | |||||||

| Impôt sur le revenu des particuliers | 135,7 | 141,8 | 150,4 | 158,3 | 165,2 | 172,8 | 180,8 |

| Impôt sur le revenu des sociétés | 39,4 | 36,8 | 39,0 | 40,2 | 41,0 | 42,5 | 44,6 |

| Impôt sur le revenu des non-résidents | 6,2 | 6,6 | 6,5 | 6,7 | 6,9 | 7,2 | 7,6 |

| Total de l’impôt sur le revenu | 181,4 | 185,1 | 195,9 | 205,2 | 213,2 | 222,5 | 232,9 |

| Taxes et droits d’accise | |||||||

| Taxe sur les produits et services | 31,3 | 33,2 | 34,7 | 36,3 | 37,8 | 39,4 | 41,1 |

| Droits de douane à l’importation | 4,6 | 5,1 | 5,0 | 4,4 | 4,6 | 4,7 | 4,9 |

| Autres taxes et droits d’accise | 11,3 | 11,4 | 11,2 | 11,2 | 11,3 | 11,3 | 11,3 |

| Total des taxes et droits d’accise | 47,2 | 49,7 | 50,9 | 51,9 | 53,6 | 55,4 | 57,4 |

| Total des revenus fiscaux | 228,6 | 234,8 | 246,8 | 257,1 | 266,8 | 277,9 | 290,3 |

| Cotisations d’assurance-emploi | 22,6 | 23,2 | 22,3 | 20,2 | 21,0 | 21,9 | 22,7 |

| Autres revenus | 31,2 | 30,3 | 29,1 | 31,7 | 34,8 | 37,0 | 38,8 |

| Total des revenus budgétaires | 282,3 | 288,4 | 298,2 | 309,0 | 322,6 | 336,8 | 351,8 |

| % du PIB | |||||||

| Impôt sur le revenu des particuliers | 6,9 | 7,2 | 7,3 | 7,4 | 7,4 | 7,4 | 7,4 |

| Impôt sur le revenu des sociétés | 2,0 | 1,9 | 1,9 | 1,9 | 1,8 | 1,8 | 1,8 |

| Taxe sur les produits et services | 1,6 | 1,7 | 1,7 | 1,7 | 1,7 | 1,7 | 1,7 |

| Total des revenus fiscaux | 11,6 | 11,8 | 12,0 | 12,0 | 11,9 | 11,9 | 11,9 |

| Cotisations d’assurance-emploi | 1,1 | 1,2 | 1,1 | 0,9 | 0,9 | 0,9 | 0,9 |

| Autres revenus | 1,6 | 1,5 | 1,4 | 1,5 | 1,5 | 1,6 | 1,6 |

| Total des revenus budgétaires | 14,3 | 14,5 | 14,5 | 14,4 | 14,4 | 14,4 | 14,4 |

| Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. | |||||||

Le tableau 3.3 présente les projections du gouvernement en ce qui concerne ses revenus budgétaires. Dans l’ensemble, les revenus budgétaires devraient progresser de 2,1 % en 2015-2016, en raison de l’incidence de la faiblesse des prix du pétrole. Pendant le reste de la période de prévision, les revenus devraient augmenter au taux annuel moyen de 4,1 %, ce qui correspond à peu près à la croissance prévue du PIB nominal aux fins de planification.

Les rentrées d’impôt sur le revenu des particuliers – la plus importante composante des revenus budgétaires – devraient augmenter de 6,0 milliards de dollars (4,5 %) pour s’établir à 141,8 milliards en 2015-2016. Pour le reste de la période de prévision, ces rentrées devraient progresser de 5,0 % par année en moyenne, soit un peu plus rapidement que la croissance du PIB nominal, en raison de la croissance du revenu personnel et du caractère progressif du régime d’impôt sur le revenu des particuliers.

Les rentrées d’impôt sur le revenu des sociétés devraient diminuer de 2,7 milliards de dollars (6,8 %), pour s’établir à 36,8 milliards en 2015-2016. Cette diminution découle de l’attente selon laquelle, malgré la forte croissance des revenus jusqu’au mois de septembre, la faiblesse des prix du pétrole aura une incidence défavorable importante sur les rentrées d’impôt sur le revenu des sociétés à payer, principalement en raison d’une augmentation des pertes subies par les sociétés du secteur pétrolier et gazier. L’augmentation projetée des pertes des sociétés a une incidence négative sur les revenus fiscaux en 2015-2016, puisque les sociétés peuvent reporter rétrospectivement les pertes pour demander des remboursements de l’impôt payé au cours des trois dernières années. Toute perte restante peut également être reportée prospectivement pour réduire l’impôt payable par les sociétés dans les années à venir, ce qui devrait entraîner des effets négatifs sur les revenus des années suivantes. Par conséquent, à compter de 2016-2017, les rentrées d’impôt sur le revenu des sociétés devraient augmenter au taux annuel moyen de 3,9 %, en raison de la remontée prévue des prix du pétrole et d’une croissance des bénéfices des sociétés; ces rentrées d’impôt sur le revenu des sociétés seraient contrebalancées en partie par le montant projeté des pertes reportées prospectivement.

Les rentrées d’impôt sur le revenu des non-résidents désignent l’impôt sur le revenu payé par des non-résidents sur des revenus de provenance canadienne, notamment sous forme de dividendes et d’intérêts. En 2015-2016, ces rentrées d’impôt devraient augmenter de 0,4 milliard de dollars (6,0 %). Pendant le reste de la période de prévision, les rentrées d’impôt sur le revenu des non-résidents devraient augmenter au taux annuel moyen de 2,8 %, sous l’effet de la croissance des dividendes, des paiements d’intérêt et des bénéfices.

Les revenus tirés de la taxe sur les produits et services (TPS) devraient s’accroître de 5,9 % en 2015-2016, en raison de la croissance projetée de la consommation taxable et des résultats cumulatifs de l’exercice en cours. Pendant le reste de la période de projection, les revenus tirés de la TPS devraient augmenter de 4,4 % par année en moyenne, sous l’effet de la croissance projetée de la consommation taxable et de la croissance du crédit pour la TPS/taxe de vente harmonisée.

Les droits de douane à l’importation devraient augmenter de 11,3 % en 2015-2016, sous l’effet d’une croissance vigoureuse jusqu’au mois de septembre et de hausses de taux tarifaires effectifs pour certains pays, à la suite de la modernisation du Tarif de préférence générale. Les droits de douane à l’importation devraient diminuer légèrement en 2016-2017, et de façon plus importante encore en 2017-2018, en raison principalement de l’incidence prévue de la poursuite de la mise en œuvre de l’Accord de libre-échange Canada-Corée, ainsi que de l’instauration envisagée de l’Accord économique et commercial global entre le Canada et l’Union européenne et de la mise en œuvre éventuelle du Partenariat transpacifique, le 1er janvier 2017. Les droits de douane à l’importation devraient reprendre une tendance à la hausse à compter de 2018-2019.

Les autres taxes et droits d’accise devraient augmenter de 1,4 % en 2015-2016, conformément aux résultats obtenus jusqu’au mois de septembre.

Les revenus de cotisations d’assurance-emploi devraient pour leur part augmenter de 2,9 % en 2015-2016, en raison de la croissance de la rémunération assurable et de l’incidence du crédit pour l’emploi visant les petites entreprises. Ces revenus devraient ensuite diminuer de manière importante en 2016-2017 et en 2017-2018 en raison de la mise en œuvre du mécanisme d’établissement du taux d’équilibre sur sept ans, en 2017. En se fondant sur la politique actuelle, le taux d’équilibre à l’égard du taux de cotisation d’assurance-emploi serait de 1,52 $ en 2017; ainsi, cela ferait en sorte que les revenus de cotisations soient égaux aux coûts anticipés du programme d’assurance-emploi selon le statu quo, et ce, au cours de la période de sept ans qui commence cette année-là.

| 2014- 2015 |

2015- 2016 |

2016- 2017 |

2017- 2018 |

2018- 2019 |

2019- 2020 |

2020- 2021 |

|

|---|---|---|---|---|---|---|---|

| Cotisations d’assurance-emploi | 22,6 | 23,2 | 22,3 | 20,2 | 21,0 | 21,9 | 22,7 |

| Prestations d’assurance-emploi1 | 18,1 | 19,3 | 19,7 | 20,0 | 20,5 | 21,1 | 21,7 |

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| Solde annuel du Compte des opérations de l’assuranceemploi | 3,5 | 2,5 | 2,9 | -1,3 | -0,9 | -0,6 | -0,3 |

| Solde cumulatif du Compte des opérations de l’assuranceemploi | -1,7 | 0,8 | 3,6 | 2,3 | 1,4 | 0,8 | 0,5 |

| Taux de cotisation projeté (par tranche de 100 $ de rémunération assurable) : |

|||||||

| Hypothèse de planification budgétaire | 1,88 | 1,88 | 1,88 | 1,52 | 1,52 | 1,52 | 1,52 |

| 1 Les prestations d’assurance-emploi comprennent les prestations régulières, les prestations de maladie, les prestations de maternité, les prestations parentales, les prestations de compassion, les prestations de pêcheur, les prestations pour travail partagé, les prestations d’emploi et les mesures de soutien. Ces prestations représentent environ 90 % des charges totales du programme d’assurance-emploi. Les autres charges correspondent essentiellement aux coûts administratifs; elles sont constatées dans les charges de programmes directes. | |||||||

Le Compte des opérations de l’assurance-emploi fonctionne au moyen du Trésor. À ce titre, les revenus et les charges liés à l’assurance emploi sont crédités et imputés à ce compte, conformément à la Loi sur l’assurance-emploi. Ces revenus et ces charges sont consolidés avec ceux du gouvernement et ont une incidence sur le solde budgétaire. Pour être conformes au taux de cotisation d’assurance-emploi, qui est fixé en fonction de l’année civile, les soldes annuels et cumulatifs du Compte sont établis en fonction de l’année civile.

Le Compte des opérations de l’assurance-emploi a enregistré un excédent annuel de 3,5 milliards de dollars en 2014, ce qui a réduit le déficit cumulatif du Compte, conformément au principe d’équilibre du Compte au fil du temps. En raison de la croissance continue des revenus de cotisations d’assurance-emploi, des excédents annuels sont également prévus pour 2015 et 2016. Ainsi, l’équilibre cumulatif du Compte des opérations de l’assurance-emploi devrait être rétabli en 2015.

Les autres revenus comprennent les revenus des sociétés d’État consolidées, les revenus nets des sociétés d’État entreprises, le rendement des investissements, les revenus tirés des opérations de change ainsi que le produit de la vente de biens et de services. Ces revenus peuvent fluctuer, en raison de l’incidence du rendement des investissements et des gains ou pertes nets des sociétés d’État entreprises. Ils sont également touchés par l’effet des variations du taux de change sur la valeur en dollars canadiens des actifs libellés en devises, ainsi que par l’effet des postes donnant lieu à une charge compensatoire et n’ayant donc aucune incidence sur le solde budgétaire.

En 2015-2016, les autres revenus devraient diminuer de 2,8 %, en raison principalement des revenus moins élevés des sociétés d’État entreprises et des taux d’intérêt plus faibles. La hausse des autres revenus devrait s’établir à 5,0 % en moyenne pendant le reste de la période de prévision, compte tenu surtout des profils projetés des taux d’intérêt et du PIB nominal.

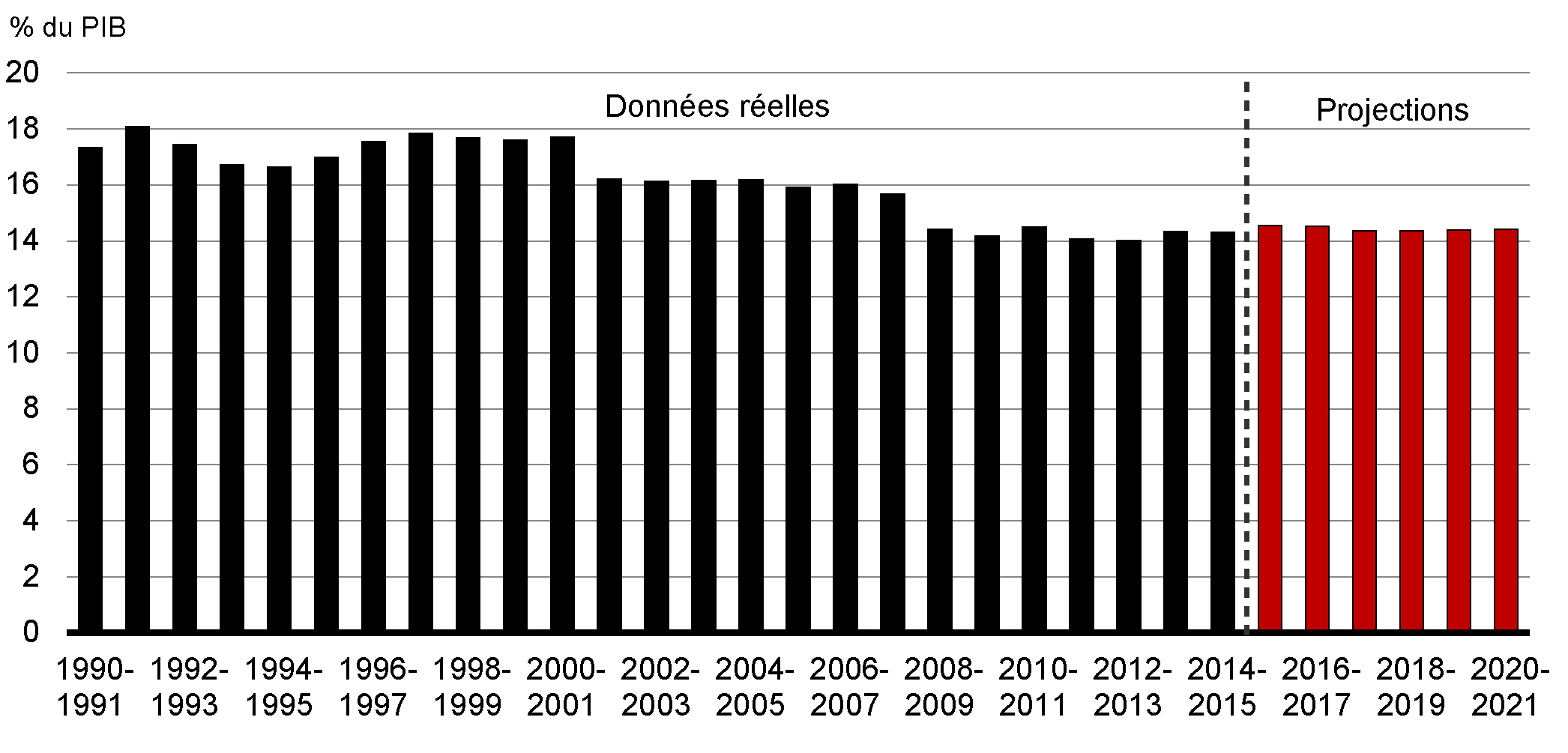

Les changements aux taux de l’impôt prévus par la loi et l’évolution de la situation économique influent en grande partie sur le ratio des revenus au PIB. Le ratio s’établissait à 14,3 % en 2014-2015, et il devrait demeurer relativement stable au cours de la période de prévision. Dans l’ensemble, le ratio des revenus suit une trajectoire descendante depuis 2001-2002, ce qui est surtout attribuable à l’instauration d’allègements fiscaux.

Perspectives concernant les charges de programmes

| Projections | |||||||

|---|---|---|---|---|---|---|---|

| 2014- 2015 |

2015- 2016 |

2016- 2017 |

2017- 2018 |

2018- 2019 |

2019- 2020 |

2020- 2021 |

|

| Principaux transferts aux particuliers | |||||||

| Prestations aux aînés | 44,1 | 46,0 | 48,4 | 51,1 | 53,9 | 56,9 | 60,2 |

| Prestations d’assurance-emploi1 | 18,1 | 19,3 | 19,7 | 20,0 | 20,5 | 21,1 | 21,7 |

| Prestations pour enfants | 14,3 | 18,2 | 18,4 | 18,6 | 18,8 | 19,1 | 19,3 |

| Total | 76,5 | 83,5 | 86,5 | 89,7 | 93,3 | 97,0 | 101,2 |

| Principaux transferts aux autres administrations | |||||||

| Transfert canadien en matière de santé | 32,1 | 34,0 | 36,1 | 37,2 | 38,9 | 40,6 | 42,3 |

| Transfert canadien en matière de programmes sociaux | 12,6 | 13,0 | 13,3 | 13,7 | 14,2 | 14,6 | 15,0 |

| Péréquation | 16,7 | 17,3 | 17,9 | 18,5 | 19,3 | 20,1 | 21,0 |

| Formule de financement des territoires | 3,5 | 3,6 | 3,6 | 3,8 | 3,9 | 4,0 | 4,0 |

| Fonds de la taxe sur l’essence2 | 2,0 | 2,0 | 2,1 | 2,1 | 2,2 | 2,2 | 2,2 |

| Autres arrangements fiscaux3 | -3,7 | -4,6 | -4,7 | -5,1 | -5,3 | -5,6 | -5,9 |

| Total | 63,1 | 65,3 | 68,3 | 70,2 | 73,1 | 75,8 | 78,6 |

| Charges de programmes directes | |||||||

| Charges de fonctionnement | 74,4 | 77,3 | 79,0 | 80,9 | 83,2 | 84,8 | 85,9 |

| Paiements de transfert | 35,1 | 34,0 | 36,9 | 37,7 | 38,7 | 39,3 | 39,3 |

| Amortissement des immobilisations | 4,8 | 5,5 | 5,6 | 5,8 | 6,2 | 6,5 | 6,8 |

| Total | 114,3 | 116,7 | 121,5 | 124,3 | 128,1 | 130,6 | 132,1 |

| Total des charges de programmes | 253,8 | 265,5 | 276,3 | 284,3 | 294,4 | 303,4 | 311,8 |

| % du PIB | |||||||

| Principaux transferts aux particuliers | 3,9 | 4,2 | 4,2 | 4,2 | 4,2 | 4,1 | 4,1 |

| Principaux transferts aux autres administrations | 3,2 | 3,3 | 3,3 | 3,3 | 3,3 | 3,2 | 3,2 |

| Charges de programmes directes | 5,8 | 5,9 | 5,9 | 5,8 | 5,7 | 5,6 | 5,4 |

| Total des charges de programmes | 12,9 | 13,4 | 13,4 | 13,2 | 13,1 | 13,0 | 12,8 |

| Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. 1 Les prestations d’assurance-emploi comprennent les prestations régulières, les prestations de maladie, les prestations de maternité, les prestations parentales, les prestations de compassion, les prestations de pêcheur, les prestations pour travail partagé, les prestations d’emploi et les mesures de soutien. Ces prestations représentent 90 % des charges totales du programme d’assurance-emploi. Les autres charges correspondent essentiellement aux coûts administratifs; elles sont constatées dans les charges de fonctionnement. 2 Le Fonds de la taxe sur l’essence est une composante du Fonds d’amélioration des collectivités. 3 Les autres arrangements fiscaux comprennent les suivants : le recouvrement ayant trait aux allocations pour les jeunes; les paiements de remplacement pour les programmes permanents, qui représentent les sommes recouvrées du Québec à l’égard d’un transfert de points d’impôt; les subventions législatives; les paiements transitoires; les paiements liés aux accords de 2005 sur les ressources extracôtières; un paiement de stabilisation au Québec relativement à sa demande de 1991‑1992; et des paiements en ce qui concerne l’organisme commun de réglementation des valeurs mobilières. |

|||||||

Le tableau 3.4 donne un aperçu des projections concernant les charges de programmes par grande catégorie. Les charges de programmes comprennent les principaux transferts aux particuliers, les principaux transferts aux autres administrations et les charges de programmes directes.

Les principaux transferts aux particuliers devraient augmenter de façon constante pendant la période de prévision, passant de 83,5 milliards de dollars en 2015-2016 à 101,2 milliards en 2020-2021. Les principaux transferts aux particuliers se composent des prestations aux aînés, des prestations d’assurance-emploi et des prestations pour enfants.

Les prestations aux aînés englobent les paiements au titre de la Sécurité de la vieillesse, du Supplément de revenu garanti et des allocations versés aux aînés admissibles. Les paiements au titre de la Sécurité de la vieillesse représentent environ 75 % de ces dépenses. Les prestations aux aînés devraient augmenter pour passer de 46,0 milliards de dollars en 2015-2016 à 60,2 milliards en 2020-2021, soit une hausse d’environ 5,5 % par année – ce qui dépasse la progression du PIB nominal, – qui devrait s’établir à 4,2 % par année en moyenne. L’augmentation anticipée des prestations aux aînés est attribuable à l’inflation des prix à la consommation, à laquelle les prestations aux aînés sont pleinement indexées, et à l’accroissement prévu du nombre d’aînés.

Les prestations d’assurance-emploi devraient augmenter de 6,8 % pour s’établir à 19,3 milliards de dollars en 2015-2016. Cette croissance s’harmonise avec les résultats cumulatifs de l’exercice en cours et tient compte de l’affaiblissement du marché du travail, particulièrement dans les provinces productrices de pétrole. Sur le reste de la période de projection, les prestations d’assurance-emploi devraient augmenter modérément de 2,4 % par année en moyenne, puisqu’il est anticipé que l’incidence de la hausse des prestations hebdomadaires moyennes soit en partie compensée par une légère baisse du nombre de prestataires réguliers, en raison de l’amélioration prévue du marché du travail.

Selon les hypothèses du statu quo, les prestations pour enfants, qui se composent présentement de la Prestation fiscale canadienne pour enfants et de la Prestation universelle pour la garde d’enfants, devraient augmenter de façon constante au cours de la période de prévision, ce qui est principalement attribuable à la croissance prévue de la population admissible.

Au cours de la période de prévision, les principaux transferts aux autres administrations devraient augmenter pour passer de 65,3 milliards de dollars en 2015-2016 à 78,6 milliards en 2020-2021.

Les principaux transferts aux autres administrations comprennent notamment les transferts versés au titre de la santé et des programmes sociaux, de la péréquation et de la formule de financement des territoires, et du Fonds de la taxe sur l’essence.

Le Transfert canadien en matière de santé (TCS) devrait augmenter de 34,0 milliards de dollars en 2015-2016 à 42,3 milliards en 2020-2021. À compter de 2017-2018, la loi prévoit que le rythme de progression du TCS correspondra à une moyenne mobile sur trois ans de la croissance du PIB nominal et sera assorti d’une hausse garantie d’au moins 3 % par année.

Conformément à la loi, le Transfert canadien en matière de programmes sociaux continuera d’augmenter de 3 % par année, pour passer de 13,0 milliards de dollars en 2015-2016 à 15,0 milliards en 2020-2021.

Le Fonds de la taxe sur l’essence devrait passer de 2,0 milliards de dollars en 2015-2016 à 2,2 milliards en 2020-2021, du fait que ces paiements seront majorés de 2 % par année; les augmentations seront appliquées par tranche de 100 millions de dollars.

Les charges de programmes directes comprennent des charges de fonctionnement, les paiements de transfert gérés par les ministères et l’amortissement des immobilisations.

Les charges de fonctionnement tiennent compte des coûts des activités de plus d’une centaine de ministères et d’organismes. Selon les hypothèses du statu quo, les charges de fonctionnement devraient augmenter légèrement au cours de la période de prévision, passant de 77,3 milliards de dollars en 2015-2016 à 85,9 milliards en 2020-2021. Cependant, en proportion du PIB, les charges de fonctionnement devraient diminuer au cours de la période de prévision, passant de 3,9 % en 2015-2016 à 3,5 % en 2020-2021.

Les paiements de transfert gérés par les ministères devraient être généralement stables au cours de la période de prévision, passant de 34,0 milliards en 2015-2016 à 39,3 milliards en 2020-2021.

Le montant de l’amortissement des immobilisations devrait augmenter légèrement, passant de 5,5 milliards de dollars en 2015-2016 à 6,8 milliards en 2020-2021, à la suite de nouveaux investissements et de la mise à niveau d’immobilisations existantes.

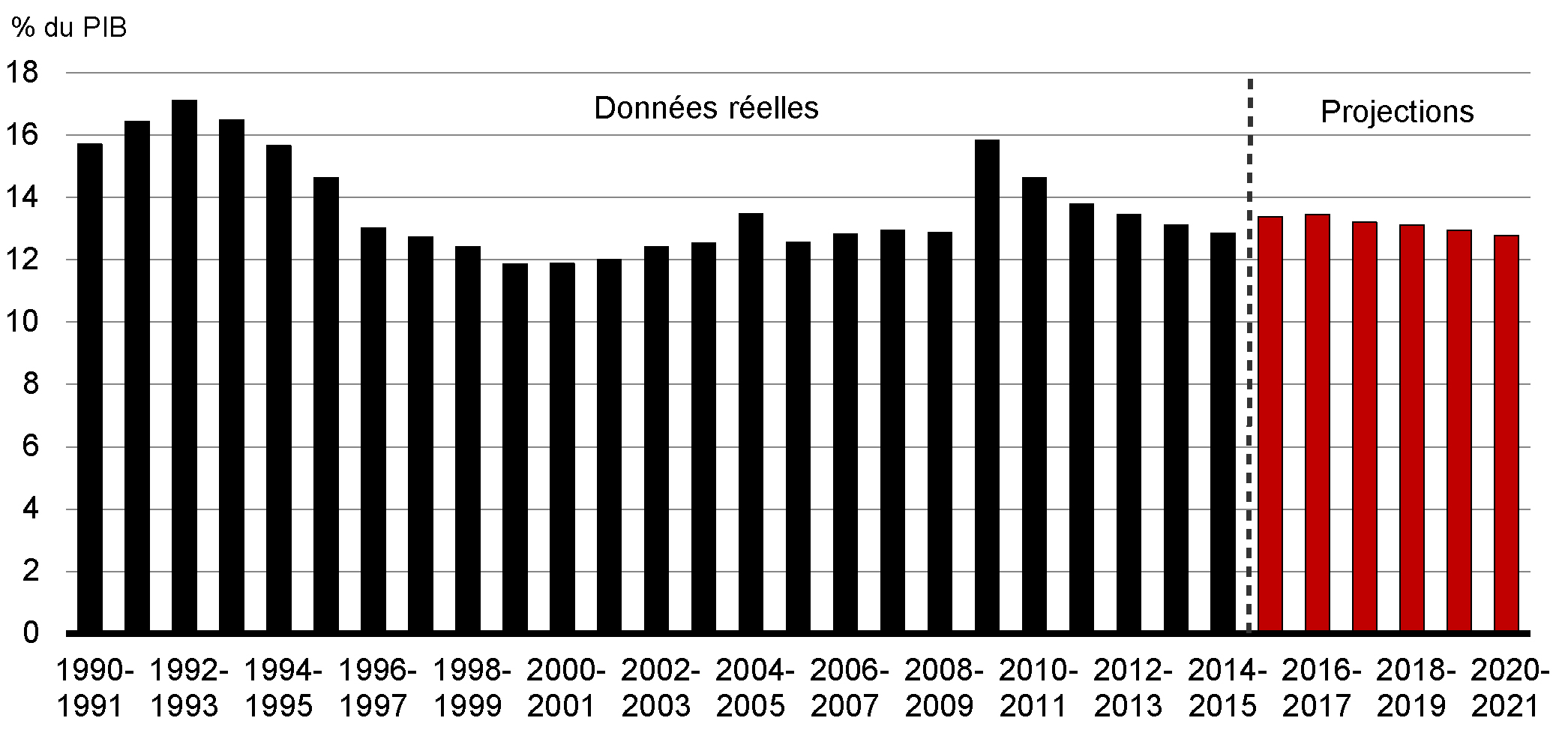

En proportion du PIB, les charges de programmes devraient diminuer pour passer de 13,4 % en 2015-2016 à 12,8 % en 2020-2021 (graphique 3.4).

Risques associés aux projections budgétaires

Les risques associés aux perspectives économiques constituent la principale source d’incertitude entourant les projections budgétaires. Les tableaux présentés ci-après illustrent la sensibilité du solde budgétaire à un certain nombre de chocs économiques; ils servent à quantifier l’effet de ces risques.

Au-delà des risques associés aux perspectives économiques, il existe d’autres sources de risques d’amélioration ou de détérioration des projections budgétaires, comme la volatilité des relations entre les variables budgétaires et les activités sous-jacentes auxquelles elles se rapportent. À titre d’exemple, les liens entre l’impôt sur le revenu des particuliers et le revenu personnel, ou la mesure dans laquelle les ministères et les organismes n’utilisent pas entièrement les ressources que leur accorde le Parlement peuvent varier en raison de facteurs qui ne sont pas directement reliés aux variables économiques. Ces fluctuations ajoutent un autre élément d’incertitude aux projections budgétaires.

Sensibilité du solde budgétaire aux chocs économiques

Les variations des hypothèses économiques ont une incidence sur les projections relatives aux revenus et aux charges. Les tableaux qui suivent illustrent la sensibilité du solde budgétaire en fonction de différents chocs économique:

- Une baisse de 1 point de pourcentage, sur une année, de la croissance du PIB réelle, attribuable à parts égales à un ralentissement de la croissance de la productivité et de celle de l’emploi.

- Une diminution de la croissance du PIB nominal découlant uniquement d’une baisse de 1 point de pourcentage, sur une année, du taux d’inflation du PIB (en supposant que l’indice des prix à la consommation [IPC] évolue au même rythme que l’inflation du PIB).

- Une augmentation soutenue de 100 points de base de tous les taux d’intérêt.

En partant du principe que l’effet de tout ralentissement de l’activité économique serait réparti proportionnellement entre les composantes des revenus et des charges, ces méthodes empiriques visent à fournir une indication générale de l’incidence des chocs économiques sur les perspectives relatives au solde budgétaire. Les chocs économiques réels peuvent avoir des incidences budgétaires différentes. À titre d’exemple, ils peuvent se concentrer dans des secteurs particuliers de l’économie ou avoir des répercussions différentes sur les principales variables économiques (p. ex., l’inflation du PIB et l’inflation de l’IPC peuvent réagir différemment à un choc donné).

| An 1 | An 2 | An 5 | |

|---|---|---|---|

| Revenus fédéraux | |||

| Revenus fiscaux | |||

| Impôt sur le revenu des particuliers | -3,0 | -3,0 | -3,4 |

| Impôt sur le revenu des sociétés | -0,4 | -0,4 | -0,4 |

| Taxe sur les produits et services | -0,4 | -0,4 | -0,4 |

| Autres | 0,1 | -0,2 | -0,2 |

| Total des revenus fiscaux | -3,6 | -3,9 | -4,4 |

| Cotisations d’assurance-emploi | -0,2 | -0,2 | -0,3 |

| Autres revenus | -0,1 | -0,1 | -0,1 |

| Total des revenus budgétaires | -3,9 | -4,2 | -4,8 |

| Charges fédérales | |||

| Principaux transferts aux particuliers | |||

| Prestations aux aînés | 0,0 | 0,0 | 0,0 |

| Prestations d’assurance-emploi | 1,0 | 0,9 | 0,3 |

| Prestations pour enfants | 0,1 | 0,1 | 0,1 |

| Total | 1,0 | 0,9 | 0,3 |

| Autres charges de programmes | -0,1 | -0,1 | -0,4 |

| Frais de la dette publique | 0,0 | 0,1 | 0,6 |

| Total des charges | 0,9 | 1,0 | 0,5 |

| Solde budgétaire | -4,8 | -5,2 | -5,3 |

| Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. | |||

Une baisse de 1 point de pourcentage de la croissance du PIB réel, répartie proportionnellement entre les composantes des revenus et des charges, a pour effet de réduire le solde budgétaire de 4,8 milliards de dollars la première année, de 5,2 milliards la deuxième année et de 5,3 milliards la cinquième année (tableau 3.5).

- Les revenus fiscaux de toute provenance diminuent de 3,6 milliards de dollars la première année et de 3,9 milliards la deuxième année. Les rentrées d’impôt sur le revenu des particuliers fléchissent à la suite de la diminution de l’emploi et de l’assiette fiscale sous-jacente. Les rentrées d’impôt sur le revenu des sociétés diminuent sous l’effet du recul de la production et des bénéfices. Les revenus de TPS baissent en raison de la diminution des dépenses de consommation découlant du ralentissement de l’emploi et de la réduction du revenu personnel.

- Les revenus de cotisations d’assurance-emploi fléchissent à mesure que l’emploi et les salaires baissent. Afin d’isoler l’incidence directe du choc économique et de fournir une vue d’ensemble des incidences budgétaires, les incidences sur les revenus de cotisations d’assurance-emploi ne comprennent pas les variations du taux de cotisation.

- Les charges augmentent, en raison surtout de la hausse des prestations d’assurance-emploi (compte tenu du nombre plus élevé de chômeurs) et des frais de la dette publique (sous l’effet de l’accroissement de l’encours de la dette attribuable à la diminution du solde budgétaire). Cette augmentation est partiellement compensée par des charges de programmes moins élevées (puisque les charges de certains programmes sont liées directement à la croissance du PIB nominal).

| An 1 | An 2 | An 5 | |

|---|---|---|---|

| Revenus fédéraux | |||

| Revenus fiscaux | |||

| Impôt sur le revenu des particuliers | -2,5 | -1,7 | -1,6 |

| Impôt sur le revenu des sociétés | -0,4 | -0,4 | -0,4 |

| Taxe sur les produits et services | -0,4 | -0,4 | -0,4 |

| Autres | -0,2 | -0,2 | -0,2 |

| Total des revenus fiscaux | -3,3 | -2,6 | -2,6 |

| Cotisations d’assurance-emploi | -0,1 | -0,2 | -0,3 |

| Autres revenus | -0,1 | -0,1 | -0,2 |

| Total des revenus budgétaires | -3,6 | -2,9 | -3,0 |

| Charges fédérales | |||

| Principaux transferts aux particuliers | |||

| Prestations aux aînés | -0,4 | -0,5 | -0,6 |

| Prestations d’assurance-emploi | -0,1 | -0,1 | -0,1 |

| Prestations pour enfants | -0,1 | -0,1 | -0,1 |

| Total | -0,6 | -0,8 | -0,9 |

| Autres charges de programmes | -0,4 | -0,4 | -1,1 |

| Frais de la dette publique | -0,5 | 0,1 | 0,2 |

| Total des charges | -1,5 | -1,1 | -1,7 |

| Solde budgétaire | -2,1 | -1,7 | -1,3 |

| Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. | |||

Une baisse de 1 point de pourcentage de la croissance du PIB nominal répartie proportionnellement entre les composantes des revenus et des charges et découlant uniquement de la diminution de l’inflation du PIB (en supposant que l’IPC évolue au même rythme que l’inflation du PIB) entraîne une réduction du solde budgétaire de 2,1 milliards de dollars la première année, de 1,7 milliard la deuxième année et de 1,3 milliard la cinquième année (tableau 3.6).

- La baisse des prix se traduit par une diminution du revenu nominal et, par conséquent, des rentrées de l’impôt sur le revenu des particuliers, sous l’effet de la réduction de l’assiette fiscale nominale sous-jacente. Comme les paramètres du régime de l’impôt sur le revenu des particuliers sont indexés à l’inflation et qu’ils sont rajustés automatiquement à la suite du choc, l’incidence budgétaire de ce scénario est moins importante que celle du choc du PIB réel. En ce qui a trait aux autres sources de revenus fiscaux, les effets négatifs de chocs du PIB réel et de chocs du PIB nominal sont semblables.

- Les revenus de cotisations d’assurance-emploi diminuent à la suite de la baisse des revenus. Afin d’isoler l’incidence directe du choc économique et de fournir une vue d’ensemble des incidences budgétaires, les incidences sur les revenus de cotisations d’assurance-emploi ne comprennent pas les variations du taux de cotisation.

- Les autres revenus baissent légèrement puisque des prix moins élevés entraînent une réduction des revenus provenant de la vente de biens et de services.

- La baisse des revenus du gouvernement est partiellement compensée par la diminution du coût des programmes législatifs indexés à l’inflation, par exemple les prestations aux aînés et la Prestation fiscale canadienne pour enfants, et par la pression à la baisse exercée sur les charges de programmes fédérales. Les paiements au titre de ces programmes sont moins élevés si l’inflation est plus faible. De plus, les autres charges de programmes sont également moins élevées puisque les coûts de certains programmes sont liés directement à la croissance du PIB nominal.

- Les frais de la dette publique diminuent la première année en raison de la baisse des coûts associés aux obligations à rendement réel, mais ils augmentent ensuite sous l’effet de la hausse de l’encours de la dette.

| An 1 | An 2 | An 5 | |||

|---|---|---|---|---|---|

| Revenus fédéraux | 1,4 | 1,8 | 2,6 | ||

| Charges fédérales | 2,2 | 3,3 | 4,8 | ||

| Solde budgétaire | -0,8 | -1,5 | -2,2 | ||

| Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. | |||||

Une augmentation des taux d’intérêt fait diminuer le solde budgétaire de 0,8 milliard de dollars la première année, de 1,5 milliard la deuxième année et de 2,2 milliards la cinquième année (tableau 3.7). Cette détérioration découle entièrement de la hausse des charges liées aux frais de la dette publique, qui augmentent au fil des ans, à mesure que la dette à long terme arrive à échéance et est refinancée à des taux d’intérêt plus élevés. L’effet global est atténué par la hausse des revenus attribuable à l’augmentation du taux de rendement des actifs portant intérêt du gouvernement, qui sont comptabilisés dans les autres revenus. L’incidence des variations des taux d’intérêt sur les charges au titre des régimes de retraite et avantages sociaux du secteur public est exclue de l’analyse de sensibilité.