Informations archivées

Les informations archivées sont fournies aux fins de référence, de recherche ou de tenue de documents. Elles ne sont pas assujetties aux normes Web du gouvernement du Canada et n'ont pas été modifiées ou mises à jour depuis leur archivage. Pour obtenir ces informations dans un autre format, veuillez communiquez avec nous.

Chapitre 2 : Évolution et perspectives économiques

Faits saillants

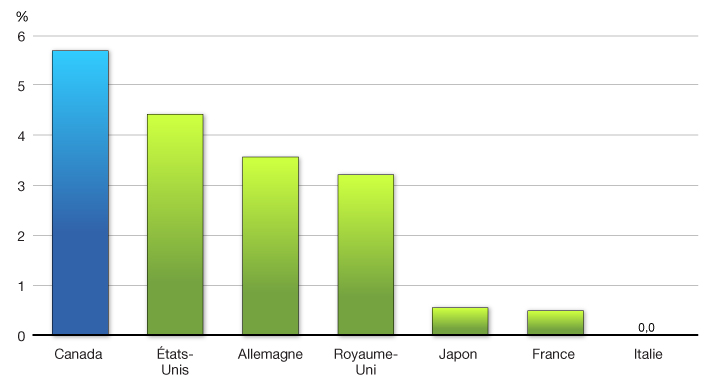

- L'économie canadienne a été la plus performante des pays du Groupe des Sept (G-7) au cours de la reprise, affichant les meilleurs résultats au chapitre de la croissance économique et de la création d'emplois.

- Plus de 950 000 Canadiennes et Canadiens de plus qu'à la fin de la récession occupent un emploi aujourd'hui. Le Canada est le pays du G-7 où l'emploi a le plus progressé au cours de cette période. La durabilité de cette forte performance a donné lieu à la création de près de 1,5 million de nouveaux emplois nets depuis le début de 2006.

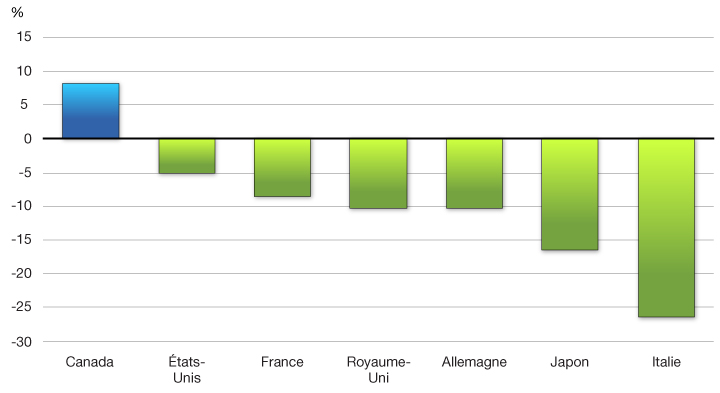

- La solide performance économique du Canada est en partie attribuable aux investissements des entreprises. Le Canada est le seul pays du G-7 à avoir plus que recouvré la baisse des investissements des entreprises observée pendant la récession.

- Par contre, la croissance de l'économie mondiale a baissé de régime au deuxième semestre de 2012. Même si la possibilité de chocs économiques sévères a quelque peu diminué, certains risques continuent de peser sur les perspectives de l'économie mondiale.

- Bien que l'économie canadienne soit demeurée résiliente en 2012, la faiblesse de la situation économique partout dans le monde s'est traduite par une baisse de la demande des produits canadiens qui a entraîné une baisse de nos exportations et des prix de nos produits de base.

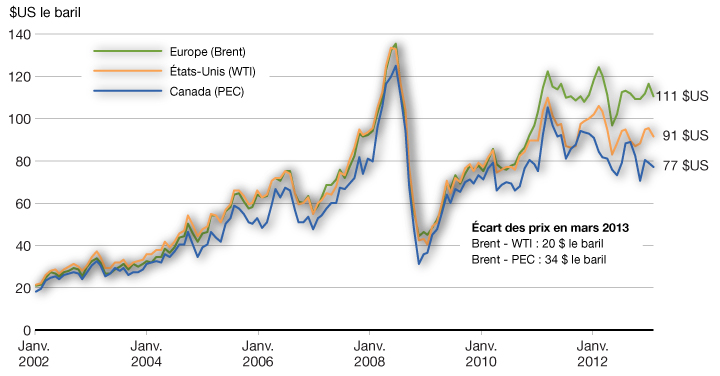

- En outre, les prix globaux à l'exportation touchés par les producteurs canadiens de produits de base sont maintenant un peu moins élevés qu'au moment de la Mise à jour des projections économiques et budgétaires de novembre 2012 (la « Mise à jour de l'automne ») en raison d'un écart plus grand entre les prix perçus par les exportateurs canadiens de pétrole brut et les prix de référence mondiaux.

- Ainsi, les cours inférieurs du pétrole brut canadien et du gaz naturel par rapport aux prix de référence mondiaux réduisent le produit intérieur brut (PIB) d'environ 28 milliards de dollars par année, ce qui correspond à plus de 4 milliards par année en revenus potentiels du gouvernement fédéral.

- Le ministère des Finances a mené une enquête auprès d'économistes du secteur privé au début de mars 2013. Le 8 mars, ces économistes ont rencontré le ministre des Finances pour discuter des prévisions économiques découlant de l'enquête ainsi que des risques associés aux perspectives pour l'économie.

- Les économistes du secteur privé ont convenu que la moyenne des prévisions de l'enquête de mars constituait un point de départ raisonnable aux fins de la planification financière.

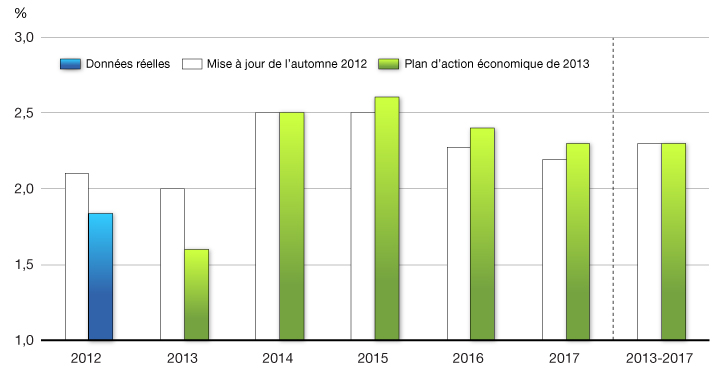

- Les économistes du secteur privé s'attendent à ce que le PIB réel progresse de 1,6 % en 2013, soit une croissance plus faible que celle indiquée lors de la Mise à jour de l'automne. Cependant, les révisions à la hausse pour les années suivantes font que la moyenne des perspectives de croissance du PIB réel au cours de la période de prévision (2013 à 2017) demeure inchangée par rapport à la Mise à jour de l'automne.

- Les économistes s'attendent à un taux d'inflation plus faible en 2013, en raison de la faiblesse récente des prix intérieurs.

- Par conséquent, les projections concernant le niveau du PIB nominal – l'indicateur le plus large de l'assiette fiscale – sont en moyenne de près de 20 milliards de dollars inférieures pour la période de prévision à ce qui était prévu au moment de la Mise à jour de l'automne.

- Les économistes, suivant les attentes d'une croissance plus lente, ont aussi révisé à la baisse leurs perspectives au sujet des taux d'intérêt au cours de la période de prévision, ce qui a pour effet de réduire les frais de la dette publique projetés.

- Les économistes du secteur privé conviennent que les risques de détérioration des perspectives à court terme se sont quelque peu atténués depuis la Mise à jour de l'automne, mais ils considèrent encore l'incertitude économique mondiale liée à la crise de la dette souveraine et du secteur bancaire dans la zone euro et aux préoccupations constantes au sujet de la politique budgétaire américaine comme les principaux risques de détérioration.

- Tenant compte des risques négatifs qui pèsent sur les perspectives de l'économie mondiale, le gouvernement a rajusté à la baisse les prévisions du secteur privé concernant le PIB nominal.

Nota – Sauf indication contraire, le présent chapitre repose sur les données disponibles au 13 mars 2013, et tous les taux présentés correspondent à des taux annualisés.

Introduction

Près de cinq années après que soit survenue la récession mondiale, le contexte de l'économie mondiale demeure encore fragile. La zone euro est de nouveau en récession et de sérieux risques continuent de peser sur sa capacité de mettre en place les réformes qui s'imposent. De plus, les perspectives de croissance demeurent freinées par l'incertitude entourant la politique budgétaire des États-Unis.

L'économie canadienne continue néanmoins de croître, bien qu'à un rythme modeste, et elle a affiché la meilleure performance des pays du G-7 durant la reprise. Depuis la fin de la récession mondiale, plus de 950 000 emplois ont été créés au Canada, et la croissance économique a été alimentée par une économie intérieure solide, y compris de robustes investissements des entreprises. C'est ainsi que le Canada est le seul pays du G-7 à avoir plus que recouvré les investissements des entreprises perdus au cours de la récession.

Toutefois, le Canada n'est pas à l'abri des événements qui se déroulent à l'étranger. La croissance au cours de la deuxième moitié de 2012 a été tempérée par une croissance plus faible dans les économies avancées, et les économistes du secteur privé continuent d'anticiper une progression modeste du PIB réel.

De plus, le Canada continue de subir les contrecoups d'un accès restreint aux marchés mondiaux, en particulier pour ses exportations d'énergie. Cette situation s'est traduite par des prix pour les exportations canadiennes de pétrole brut et de gaz naturel moins élevés que ceux pratiqués à l'extérieur de l'Amérique du Nord, ce qui entraîne des répercussions négatives importantes sur l'activité économique et les revenus du gouvernement.

Le présent chapitre passe en revue les principaux aspects de l'évolution de l'économie à l'échelle mondiale et au Canada depuis le dépôt de la Mise à jour de l'automne 2012. Il décrit également les prévisions économiques du secteur privé obtenues en mars 2013, lesquelles servent de point de départ aux projections budgétaires du gouvernement; il traite aussi des risques et de l'incertitude entourant ces prévisions économiques.

Évolution et perspectives de l’économie mondiale

Les mesures stratégiques ont aidé à atténuer les risques de détérioration de l'économie mondiale puisque les dirigeants de la zone euro ont fait certains progrès en vue de contenir la crise de la dette souveraine et du secteur bancaire, tandis que les autorités américaines ont conclu une entente pour éviter plus de la moitié des mesures du précipice budgétaire. Il en a résulté un certain redressement des marchés financiers. L'économie mondiale demeure toutefois fragile, la croissance dans les économies avancées demeurant plus faible que prévu au moment de la Mise à jour de l'automne 2012, ce qui a été plus particulièrement le cas au dernier trimestre de 2012.

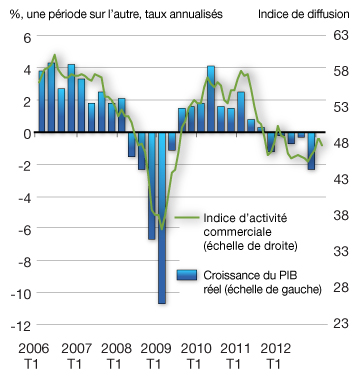

La zone euro est de nouveau en récession et, au Royaume-Uni, l'activité économique s'est contractée au cours de quatre des cinq derniers trimestres. Le PIB réel de la zone euro s'est contracté de 2,3 % au quatrième trimestre de 2012 et, selon les données révisées, l'économie de la région a reculé au cours des cinq derniers trimestres consécutifs (graphique 2.1). La production économique s'établit maintenant à 3,0 % en deçà de son sommet d'avant la récession de 2008-2009. Huit des 17 pays membres sont présentement en récession, dont l'Italie, l'Espagne, la Grèce et le Portugal, tandis que les principales économies – l'Allemagne et la France – ont vu l'activité économique diminuer au quatrième trimestre. En outre, les données d'enquête sur l'activité des entreprises laissent entendre que le PIB réel de la zone euro diminuera encore au premier trimestre de 2013.

Les prévisionnistes du secteur privé s'attendent à ce que la zone euro retrouve une croissance légèrement positive d'ici la deuxième moitié de 2013, mais que le PIB réel se contracte de façon modeste pour l'ensemble de l'année. Ce résultat suppose que la crise de la dette souveraine et du secteur bancaire demeurera contenue.

D'autres progrès ont été faits à l'égard de mesures stratégiques visant à contenir la crise de la dette souveraine et du secteur bancaire dans la zone euro – principalement le fait que la Banque centrale européenne a annoncé, en septembre dernier, son intention d'acheter la dette souveraine des pays en difficulté de la zone euro qui s'engageront à mettre en place un programme d'ajustement, la renégociation avec succès du plan de sauvetage de la Grèce, une entente sur l'instauration d'un cadre commun de supervision bancaire et la mise en œuvre de plans en prévision d'importantes réformes budgétaires et structurelles. Les marchés européens ont bien réagi, les cours des actions ayant grimpé de façon notable et le rendement des obligations d'État dans les pays à risque de la zone euro ayant chuté (graphique 2.1). Il subsiste toutefois dans la zone euro des problèmes qui pourraient raviver la crise dans cette région. Ainsi, le système bancaire reste fragile, surtout en Espagne et à Chypre, ce qui continue de freiner le crédit au secteur privé; les progrès sont plus lents que prévu en vue de parvenir à une intégration économique et budgétaire plus profonde et à plus long terme, notamment au chapitre d'une union bancaire; et l'incertitude politique prévaut en Italie.

Les mesures stratégiques adoptées dans la zone euro ont atténué le risque d’une situation gravement défavorable, mais cette région demeure en récession

Nota – Les données pour l'Irlande correspondent au taux des obligations d'État à 8 ans. Données quotidiennes en date du 13 mars 2013.

La modeste reprise s'est poursuivie aux États-Unis; la croissance y atteint un peu plus de 2 % par trimestre en moyenne depuis la deuxième moitié de 2009. Même si l'activité économique au quatrième trimestre de 2012 est demeurée pratiquement inchangée, en hausse d'à peine 0,1 %, la situation reflète un renversement de facteurs temporaires qui avaient alimenté la croissance au troisième trimestre (y compris une augmentation des stocks et une hausse significative des dépenses de l'état au chapitre de la défense), de même que de modestes effets négatifs découlant de l'ouragan Sandy, lesquels ont masqué les dépenses par ailleurs saines des consommateurs et des entreprises aux États-Unis.

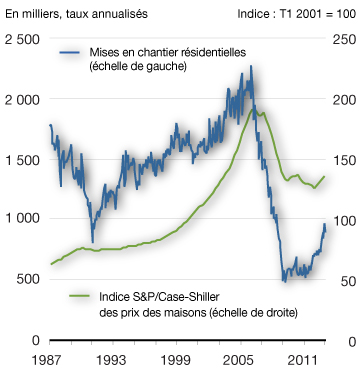

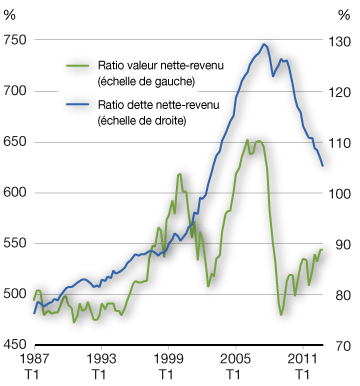

Certains signes montrent que quelques-uns des vents contraires qui ont contenu la croissance aux États-Unis pendant la reprise commencent à s'atténuer. Plus particulièrement, le marché du logement continue de prendre du mieux alors que les prix des maisons ont augmenté pendant 11 mois de suite après avoir reculé pendant presque 2 ans, et les mises en chantier résidentielles ont nettement grimpé ces derniers mois (graphique 2.2). De plus, les ménages ont continué d'assainir leur situation financière; le ratio de la dette au revenu est tombé à son plus bas niveau depuis la fin de 2002, tandis que la valeur nette des ménages en pourcentage du revenu disponible a poursuivi sa croissance.

Aux États-Unis, le marché du logement se rétablit et la situation financière des ménages continue de s’améliorer

Nota – Données en date du 4e trimestre de 2012 pour les prix des maisons et de janvier 2013 pour les mises en chantier.

Nota – Données en date du 4e trimestre de 2012 pour les prix des maisons et de janvier 2013 pour les mises en chantier.

Nota – Données en date du 4e trimestre de 2012. Aux États-Unis, les ratios du bilan tiennent compte du secteur des entreprises non constituées en sociétés; ils ne sont donc pas comparables à ceux du Canada.

Nota – Données en date du 4e trimestre de 2012. Aux États-Unis, les ratios du bilan tiennent compte du secteur des entreprises non constituées en sociétés; ils ne sont donc pas comparables à ceux du Canada.

Aux États-Unis, la Réserve fédérale maintient une politique nettement accommodante. Lors de sa réunion de décembre, celle-ci a annoncé le rachat de titres du Trésor à hauteur de 45 milliards de dollars américains de plus par mois (remplaçant de fait l'« opération Twist », qui a pris fin récemment), en plus de continuer d'acheter pour 40 milliards de dollars américains par mois de titres adossés à des créances hypothécaires. La Réserve fédérale a aussi indiqué qu'elle ne prévoyait pas hausser son taux directeur, du moins tant que le taux de chômage restera supérieur à 6,5 %, à condition que le taux d'inflation projeté ne dépasse pas 2,5 % au cours des deux années suivantes et que les attentes à propos de l'inflation à plus long terme demeurent bien ancrées à 2 %. D'après l'enquête de mars 2013 auprès du secteur privé, on ne prévoit pas que la Réserve fédérale commence à hausser les taux avant le premier semestre de 2015.

De plus, le 1er janvier 2013, les autorités américaines ont conclu un accord afin d'éviter plus de la moitié des mesures du précipice budgétaire – il s'agit de hausses d'impôt et de compressions des dépenses représentant près de 4 % du PIB des États-Unis qui devaient prendre effet automatiquement au début de 2013. L'accord se traduit par des compressions budgétaires d'environ 1,5 % du PIB en 2013, ce qui signifie que la politique budgétaire continuera de peser sur la croissance aux États-Unis cette année. L'accord correspond aux attentes des économistes du secteur privé; les prévisionnistes continuent donc d'anticiper une croissance d'environ 2 % en 2013, ce qui correspond à peu près à leur position à l'époque de la Mise à jour de l'automne 2012. Qui plus est, les autorités ont conclu une entente à la fin de janvier 2013 en vue de suspendre temporairement l'application du plafond de la dette fédérale américaine fixé dans la loi.

Même si ces ententes ont réduit les risques entourant la politique budgétaire américaine, une incertitude significative perdure. À court terme, des réductions automatiques des dépenses (appelées « séquestration ») équivalant à environ 0,4 % du PIB en 2013 sont entrées en vigueur le 1er mars, les autorités n'ayant pu conclure une entente pour les éviter [1]. Cela pèsera à court terme sur la croissance aux États-Unis. Une entente pourrait toutefois survenir au cours des prochaines semaines, ce qui retarderait ou atténuerait les effets de la séquestration. L'arrivée à échéance du pouvoir de dépenser des organismes fédéraux, le 27 mars, est une autre source d'incertitude à court terme, quoique certaines indications encourageantes récentes portent à croire qu'une entente pourrait être conclue afin d'éviter l'interruption des activités non essentielles du gouvernement. Par ailleurs, le plafond de la dette fédérale devra être haussé de nouveau d'ici le milieu de l'été, ce qui pourrait avoir des effets nuisibles sur l'économie en minant la confiance et en rendant les marchés financiers volatils.

Au-delà de la perspective à court terme, le risque budgétaire aux États-Unis réside dans la nécessité d'élaborer un plan à moyen terme crédible pour alléger le fardeau de la dette fédérale. Selon la projection de référence du Congressional Budget Office, le ratio de la dette fédérale américaine demeurera relativement stable au cours des 10 prochaines années, à plus du double de son niveau d'avant la crise. Cependant, si aucune nouvelle mesure n'est prise, le ratio de la dette devrait recommencer à croître par la suite en raison de l'accélération prévue des dépenses liées au vieillissement de la population et de la montée anticipée des taux d'intérêt, lesquelles se traduiront par des frais de la dette plus élevés. Cela pourrait créer de l'incertitude et miner la confiance, incitant les ménages et les entreprises des États-Unis à réduire leurs dépenses et leurs investissements, ce qui aurait des répercussions négatives sur l'économie américaine et sur l'économie mondiale.

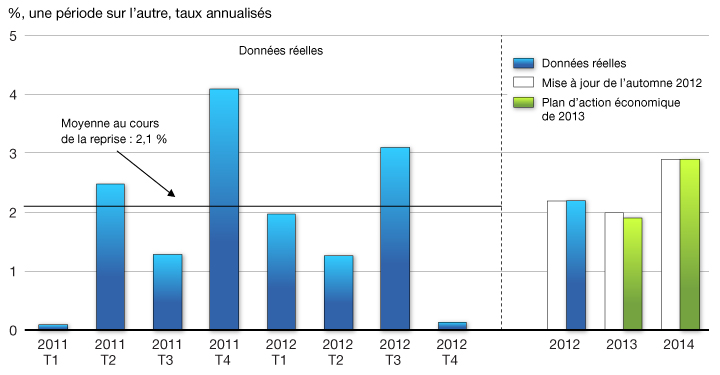

La croissance aux États-Unis devrait rester modeste au cours de la première moitié de cette année. La croissance devrait toutefois atteindre un niveau supérieur à la tendance en deuxième moitié d'année. Cette accélération devrait découler d'une reprise continue du marché du logement grâce à un rétrécissement marqué de l'offre excédentaire, à une abordabilité très favorable et à un assouplissement graduel des normes de crédit hypothécaire. La croissance de l'économie américaine devrait aussi être favorisée par une reprise des dépenses de consommation résultant des progrès dans la réduction de la dette des ménages, de la hausse des prix des maisons et d'une amélioration du marché du travail. Dans l'ensemble, les prévisionnistes du secteur privé s'attendent à une croissance du PIB réel américain de 1,9 % en 2013, qui devrait augmenter à 2,9 % en 2014 (graphique 2.3).

La croissance aux États-Unis devrait demeurer modeste en 2013 et s’accélérer en 2014

Sources : U.S. Bureau of Economic Analysis; enquêtes d'octobre 2012 et de mars 2013 du ministère des Finances auprès d'économistes du secteur privé

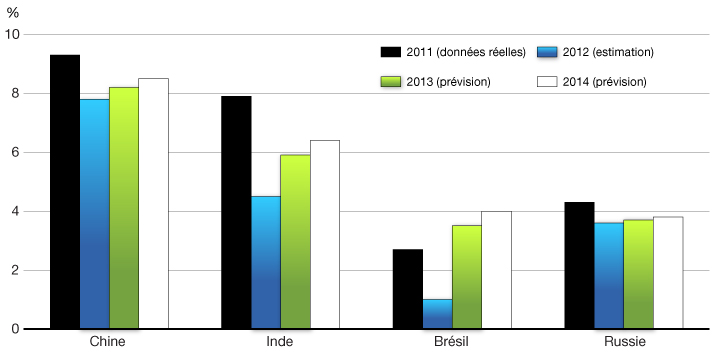

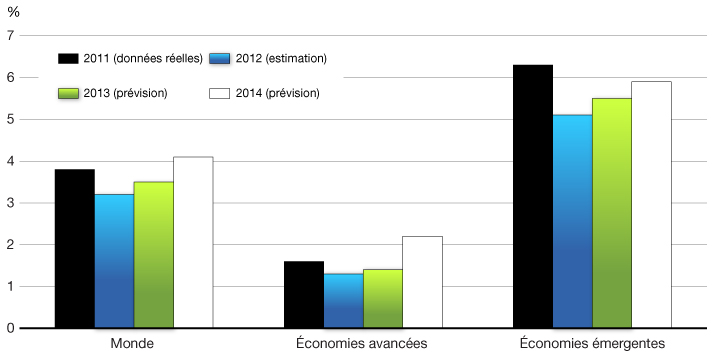

Dans les économies émergentes et en développement, y compris les pays BRIC – le Brésil, la Russie, l'Inde et la Chine –, l'activité économique devrait s'accélérer en 2013 par rapport à la faiblesse relative observée en 2012 (graphique 2.4). En Chine, la croissance économique s'est renforcée au cours de 2012, en partie du fait de l'instauration l'an dernier de mesures modestes de stimulation monétaire et budgétaire par les autorités chinoises. La croissance en 2013 devrait être légèrement plus forte que l'an dernier, sous l'effet de l'amélioration progressive de la demande extérieure suivant la stabilisation de la situation économique dans la zone euro et la reprise de la croissance aux États-Unis à un niveau supérieur à la tendance.

En Inde, les réformes stratégiques instaurées l'automne dernier ont aidé à redonner confiance aux investisseurs et permis d'éviter une décote, tandis que la banque centrale a amputé son taux de référence de 25 points de base à la fin de janvier en réponse à la faiblesse persistante de la demande intérieure et à une inflation moins élevée. Au Brésil, la banque centrale a progressivement réduit son taux directeur de 525 points de base au total depuis le milieu de 2011 en réponse à une croissance chancelante, et le gouvernement a mis en place des remboursements ciblés de taxes à la consommation de même que des mesures axées sur l'investissement et le crédit qui devraient toutes soutenir l'activité économique en 2013. En Russie, l'activité économique devrait rester modérée, quoique d'autres réformes structurelles visant à diversifier l'économie et à renforcer le climat des investissements aideront à rehausser les perspectives de croissance. Par contre, outre les risques externes, des risques de détérioration pèseront sur les perspectives des pays BRIC si la demande intérieure ne progresse pas comme prévu.

La croissance dans les pays BRIC devrait afficher une progression modeste

Tout compte fait, la faiblesse de la zone euro et la reprise à peine modeste aux États-Unis devraient continuer de peser sur la croissance mondiale au cours de la première moitié de l'année. En 2013, la croissance de l'économie mondiale devrait être un peu plus faible que prévu à l'époque de la Mise à jour de l'automne 2012, ce qui traduit surtout le repli plus marqué et plus long qu'anticipé dans la zone euro. Cependant, l'expansion de l'économie mondiale devrait s'accélérer modestement au cours de la deuxième moitié de l'année à mesure que la zone euro renouera avec une faible croissance positive et que la croissance aux États-Unis se renforcera. En fin de compte, le Fonds monétaire international (FMI) s'attend à ce que la progression du PIB réel mondial passe de 3,2 % en 2012 à 3,5 % cette année, puis à 4,1 % en 2014 (graphique 2.5).

La croissance mondiale devrait s’accélérer graduellement cette année et l’an prochain

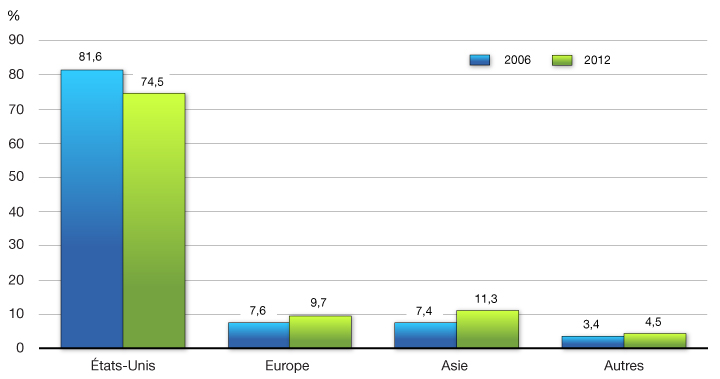

La baisse de régime de la croissance dans les économies avancées, plus particulièrement aux États-Unis, fait ressortir la nécessité pour le Canada de continuer à diversifier ses marchés d'exportation, comme il a réussi à le faire ces derniers temps. Depuis 2006, les exportations canadiennes de marchandises vers les États-Unis ont reculé de 5,7 %, tandis que celles vers l'Asie, l'Europe et le reste du monde ont progressé respectivement de 57 %, de 31 % et de 36 %. Il en découle que la part des exportations totales du Canada vers les États-Unis a diminué depuis 2006, tandis que la part de celles vers l'Asie et l'Europe a augmenté (graphique 2.6). Comme la croissance aux États-Unis devrait rester relativement modeste, il est évident que le Canada devra continuer d'augmenter ses exportations vers d'autres marchés, comme l'Asie et l'Europe, pour favoriser la croissance au cours des prochaines années. La diversification des échanges commerciaux contribuera à donner accès au Canada à un plus grand éventail de marchés nouveaux et en croissance.

Le Canada doit continuer de diversifier ses marchés d’exportation afin de favoriser la croissance au cours des prochaines années

selon la région de destination

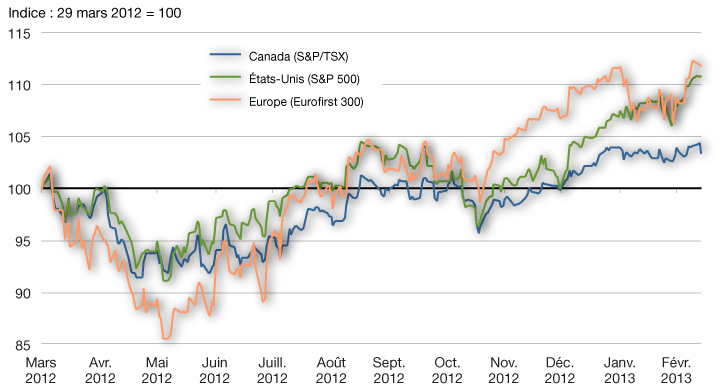

Évolution des marchés financiers

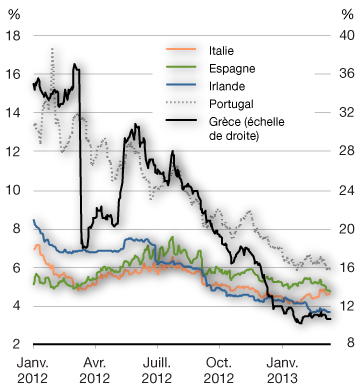

Les conditions des marchés financiers mondiaux se sont améliorées depuis l'été 2012, résultat des importantes mesures stratégiques prises par les décideurs européens et américains (graphique 2.7). Plus particulièrement, le programme d'opérations monétaires sur titres annoncé par la Banque centrale européenne en septembre (en vue de racheter des obligations souveraines des pays de la zone euro en difficulté qui s'engagent à mettre en place un programme d'ajustement) et l'entente conclue en décembre par les ministres des Finances de la zone euro en vue d'accorder un soutien financier à la Grèce ont fait remonter les cours des actions sur les marchés financiers européens. Malgré leur hausse récente, les indices boursiers européens demeurent plus de 30 % inférieurs à leurs niveaux d'avant la récession, ce qui traduit en bonne partie les problèmes fondamentaux d'une faible croissance et d'une dette publique élevée qui continuent d'alimenter la crise de la dette souveraine et du secteur bancaire dans la zone euro.

Les places boursières nord-américaines ont aussi profité de l'incertitude moins grande à l'échelle mondiale à propos de la crise dans la zone euro; au Canada comme aux États-Unis, les indices boursiers progressent depuis l'automne dernier. Les cours des actions américaines ont également bénéficié de l'évitement de plus de la moitié des mesures du précipice budgétaire américain au début de janvier, de sorte que l'indice S&P 500 se situe à 6 % au-dessus de son niveau d'avant la récession. La hausse des cours des actions canadiennes a été plus modeste, ce qui traduit en partie la faiblesse des cours boursiers dans le secteur de l'énergie en raison de la baisse des prix du pétrole brut canadien depuis l'automne dernier (voir la section ci-après à propos de l'évolution des prix des produits de base).

Ces mesures stratégiques positives se sont aussi reflétées dans le rendement moindre des obligations d'État des pays à risque de la zone euro. Plus particulièrement, depuis l'été 2012, le rendement des obligations d'État a chuté de plus de 280 points de base en Espagne et d'environ 190 points de base en Italie. C'est aussi pourquoi le rendement des obligations d'État a légèrement augmenté en Allemagne, aux États-Unis et au Canada, compensant en partie la ruée vers les placements de qualité qui a fait tomber les taux des obligations des gouvernements de ces pays à des planchers historiques au milieu de 2012.

Les marchés financiers ont progressé depuis la Mise à jour de l’automne 2012

Source : Bloomberg

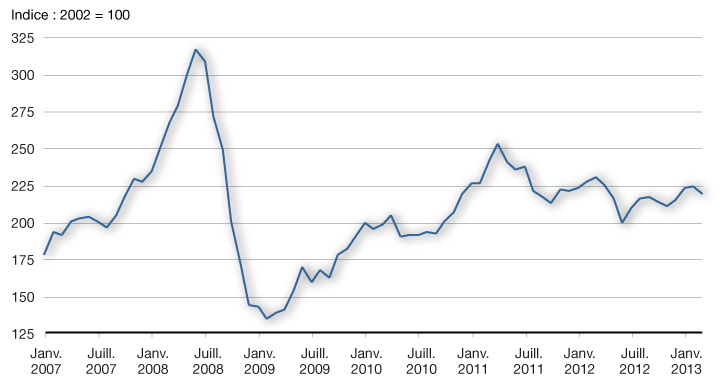

Prix des produits de base

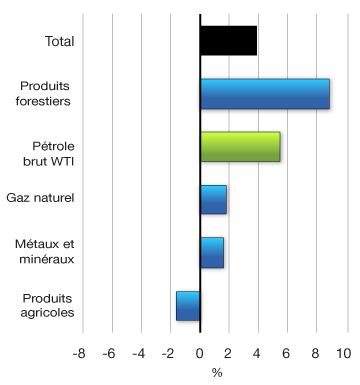

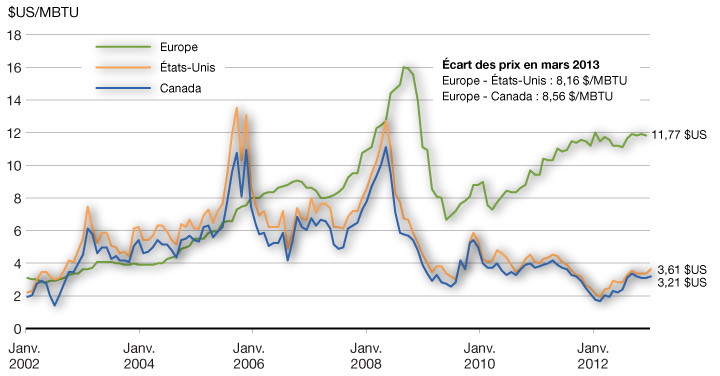

Parallèlement à la remontée des marchés boursiers mondiaux, les prix mondiaux des produits de base ont augmenté d'environ 4 % depuis la Mise à jour de l'automne 2012 (graphique 2.8). Plus particulièrement, les cours du pétrole brut ont avancé, tout comme ceux de nombreux métaux de base et minéraux, sous l'aiguillon d'une forte demande dans les économies émergentes et des signes d'une plus grande stabilité des marchés financiers face aux préoccupations touchant la zone euro et la situation budgétaire aux États-Unis. De plus, les indices persistants d'un regain du marché du logement aux États-Unis ont donné un coup de pouce aux prix du bois d'œuvre, qui continuent de grimper par rapport aux planchers record atteints au cours de la récession. Les prix des produits agricoles, qui ont augmenté pendant une bonne partie de 2012 en raison, notamment, de la hausse des prix des grains engendrée par la sécheresse aux États-Unis, ont diminué de manière modeste depuis l'automne de 2012, quoique par rapport à des niveaux relativement élevés. Quant aux prix du gaz naturel, bien que ceux-ci aient connu une hausse modeste depuis la Mise à jour de l'automne, ils demeurent très bas par rapport aux moyennes historiques, traduisant la hausse marquée des approvisionnements de gaz de schiste aux États-Unis.

Les prix mondiaux des produits de base ont augmenté depuis la Mise à jour de l’automne 2012, mais demeurent volatils

($US)

Sources : Commodity Research Bureau; calculs du ministère des Finances

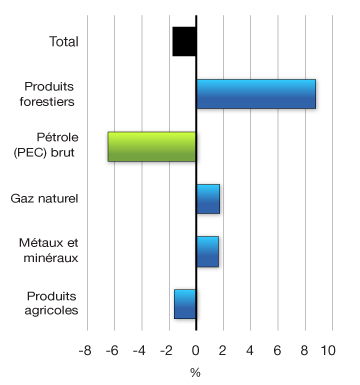

En revanche, le Canada n'a pas profité pleinement de la récente hausse des prix des produits de base en raison de l'écart plus large entre les prix obtenus par les exportateurs canadiens de brut et les prix de référence mondiaux, qui découle du fait que la quasi-totalité des exportations canadiennes de pétrole brut est destinée aux États-Unis. La production accrue de pétrole brut en Amérique du Nord, plus particulièrement de la formation schisteuse de Bakken, au Dakota du Nord, et des sables bitumineux canadiens, jumelée à la capacité limitée des pipelines autour du principal centre américain de distribution du pétrole de Cushing, en Oklahoma, ont fait baisser les prix du brut canadien par rapport aux prix de référence mondiaux. Les prix au Canada ont également dû composer avec une nette volatilité et avec des pressions additionnelles à la baisse en raison de la fermeture imprévue de raffineries aux États-Unis à des fins d'entretien et celle, temporaire, d'un important pipeline entre le Canada et les États-Unis. C'est ainsi que les prix globaux que touchent les producteurs canadiens de pétrole brut sont maintenant inférieurs de 6,5 % à leur niveau au moment de la Mise à jour de l'automne 2012, tandis que le prix du West Intermediate (WTI) des États-Unis a progressé de 5,4 % (graphique 2.9).

La faiblesse relative des cours du pétrole brut à l’exportation a pesé sur les prix touchés par les producteurs canadiens de produits de base

aux États-Unis

Les analystes s'attendent à ce que l'écart entre les prix au Canada et les prix de référence mondiaux diminue graduellement et qu'il s'approche des niveaux historiques, traduisant les attentes au sujet de la capacité additionnelle des pipelines dans l'axe nord-sud aux États-Unis[2]. Cela se reflète également dans les cours récents des marchés à terme, qui indiquent que l'écart des prix entre le Canada et les États-Unis devrait revenir à sa moyenne historique d'ici le milieu de 2014.

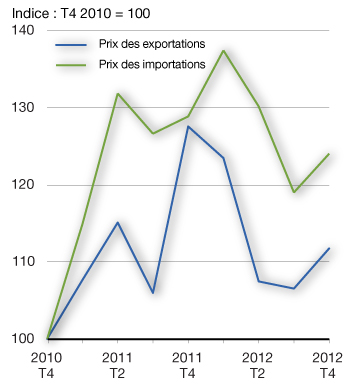

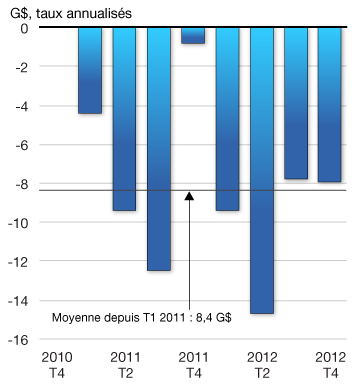

La faiblesse des prix des exportations canadiennes de brut par rapport aux prix de référence mondiaux ces deux dernières années a eu d'importantes répercussions sur l'économie canadienne. Le graphique 2.10 montre l'évolution des prix des exportations et des importations canadiennes de brut depuis le quatrième trimestre de 2010. Même si les prix des exportations et des importations de brut ont augmenté au cours de cette période, la hausse a été plus forte dans le cas des importations. Si les prix des exportations avaient suivi ceux des importations pendant cette période, la valeur des exportations de pétrole brut canadien (et donc du PIB nominal) aurait été supérieure d'environ 8,4 milliards de dollars (1,5 %) en moyenne au cours de 2011 et 2012.

La faiblesse des prix du pétrole brut canadien a réduit la valeur des exportations au cours des deux dernières années

L'accès accru aux marchés mondiaux de l'énergie représente une importante occasion à saisir pour le Canada à l'avenir.

Dans le cas du pétrole brut, les projets de pipeline en cours ou prévus accroîtront l'accès à la côte américaine du Golfe, où le brut canadien peut concurrencer directement le Brent importé par navire qui se transige à un prix plus élevé (graphique 2.11). Cela fera vraisemblablement augmenter les prix canadiens et reculer ceux du Brent. Ainsi, si les prix du WTI et du Brent devaient converger vers la moyenne de leurs prix actuels (soit environ 100 dollars américains le baril), et que les prix du brut canadien revenaient à leur niveau habituel par rapport à ce prix de référence, les prix canadiens augmenteraient d'environ 12 %, ce qui ferait grimper les exportations de quelque 8 milliards de dollars par année, en supposant que la production demeure inchangée par rapport à celle de 2012.

L'impact comparable dans le cas du gaz naturel pourrait être encore plus notable puisque la forte hausse de la production de gaz naturel des formations de schiste aux États-Unis, combinée à la capacité exportatrice limitée des installations de gaz naturel liquéfié, fait que les prix nord-américains sont nettement moins élevés que ceux pratiqués en Europe. Même si les exportateurs canadiens de gaz naturel ne touchaient que la moitié du prix pratiqué en Europe, il en résulterait une hausse d'environ 20 milliards de dollars par année de la valeur des exportations, au volume d'exportation de 2012.

L'impact combiné de cet accroissement des exportations pourrait être très significatif et se traduire par une hausse d'environ 28 milliards de dollars par année du PIB du Canada et de plus de 4 milliards de dollars par année des revenus fédéraux. En effet, cette approximation sous-estime l'effet véritable d'une meilleure distribution mondiale des produits canadiens de l'énergie puisqu'elle ne tient pas compte de l'augmentation de l'activité économique qui découlerait de la hausse des investissements et de la production résultant de prix canadiens plus élevés.

L’accès accru aux marchés mondiaux de l’énergie représente une importante occasion à saisir

Performance économique récente du Canada

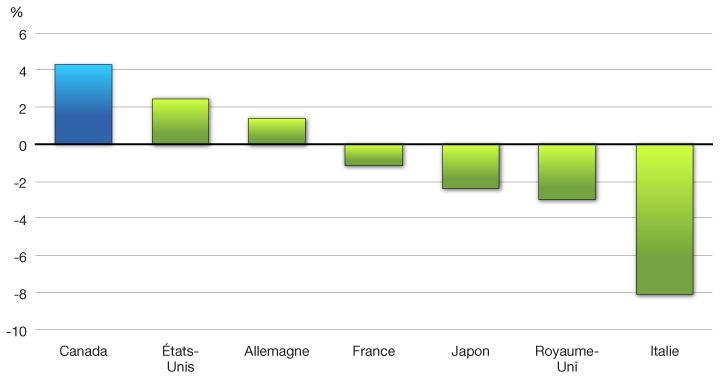

En dépit d'un contexte externe difficile, l'économie canadienne a été résiliente. La performance économique du Canada se reflète dans la vigueur de la création d'emplois, compte tenu de la forte progression de l'emploi depuis la fin de l'été de 2012 et du recul du taux de chômage à 7,0 %, son plus bas niveau en plus de quatre ans. Plus de 950 000 Canadiens de plus que lors du creux de la récession, en juillet 2009, travaillent à l'heure actuelle, soit une hausse de 5,7 %. Par ailleurs, le Canada a surpassé tous les autres pays du G-7 pour la création d'emplois au cours de cette période (graphique 2.12).

pour la création d’emplois au cours de la reprise

Sources : Haver Analytics; calculs du ministère des Finances

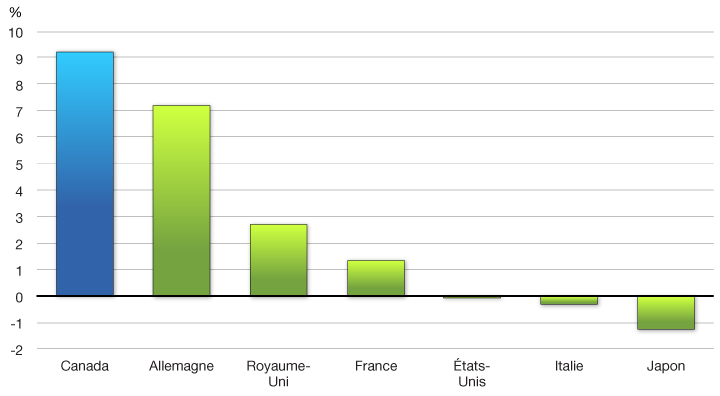

Le Canada a également affiché la meilleure performance du marché du travail parmi toutes les économies du G-7 depuis le début de 2006. Au cours de cette période, le nombre de Canadiens occupant un emploi s'est accru de près de 1,5 million, une hausse de 9,2 % (graphique 2.13)

Le Canada a surpassé tous les autres pays du G-7 pour la création d’emplois depuis 2006

Sources : Haver Analytics; calculs du ministère des Finances.

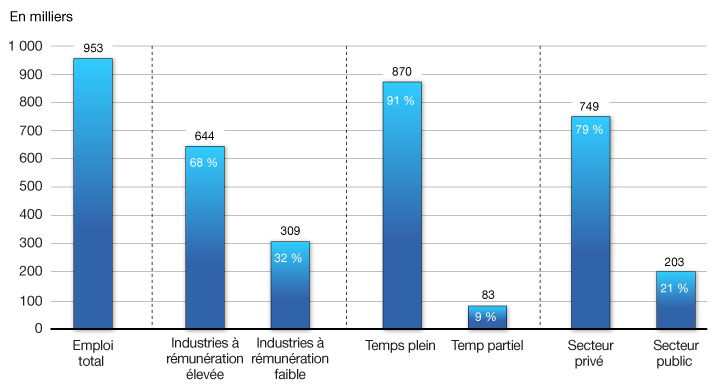

Plus de 90 % des emplois créés au cours de la reprise sont des emplois à temps plein, et plus des deux tiers ont été créés dans des industries à rémunération élevée (graphique 2.14). Il est encourageant de constater que le secteur privé est le principal moteur de la création d'emplois depuis la fin de la récession, une condition essentielle à une reprise et à une expansion soutenues, celui-ci étant la source de plus des trois quarts de tous les emplois créés depuis juillet 2009.

Les emplois créés au cours de la reprise sont à rémunération élevée et à temps plein, et ils ont été créés dans le secteur privé

Juillet 2009 à février 2013

Sources : Statistique Canada; calculs du ministère des Finances

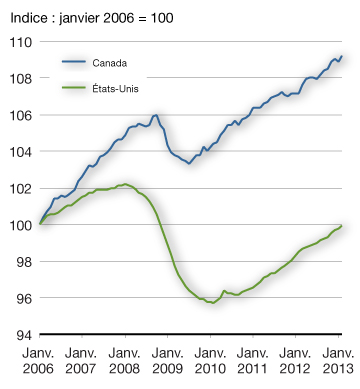

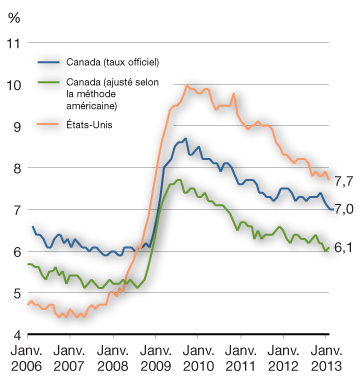

La situation de l'emploi au Canada contraste vivement avec celle prévalant aux États-Unis, où l'emploi reste nettement en deçà des niveaux d'avant la récession (graphique 2.15). C'est ainsi que le taux de chômage au Canada est de plus d'un demi-point de pourcentage inférieur à celui des États-Unis. Le taux de chômage américain est supérieur au taux canadien depuis octobre 2008, ce qui ne s'était pas produit de façon soutenue depuis le milieu des années 1970. De plus, si l'on mesure le taux de chômage au Canada selon la méthode américaine, l'écart grimpe à plus de 1½ point de pourcentage[3], ce qui témoigne de la solidité de la reprise au Canada.

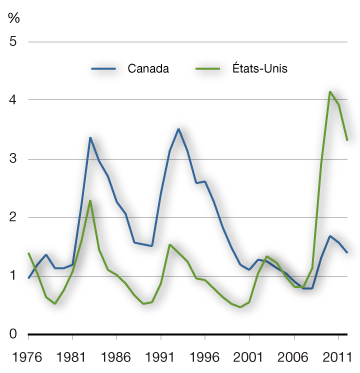

La performance plus vigoureuse du marché du travail canadien se répercute également sur le taux de chômage de longue durée (personnes sans emploi pendant 27 semaines ou plus, en proportion de la population active). Au Canada, le taux de chômage de longue durée s'est établi à 1,4 % en 2012, ce qui est légèrement inférieur à sa moyenne historique depuis 1976 et bien en deçà du taux de 3,3 % observé aux États-Unis, ce dernier chiffre dépassant de plus du double son niveau moyen au cours de cette même période.

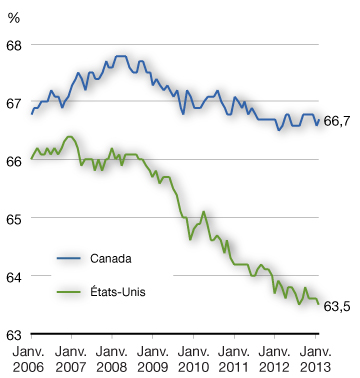

De plus, le marché canadien du travail a maintenu un taux d'activité – c'est-à-dire, la proportion des personnes en âge de travailler (15 ans ou plus au Canada, 16 ans ou plus aux États-Unis) qui occupent ou cherchent activement un emploi – beaucoup plus élevé, ce qui indique que le Canada compte moins de travailleurs découragés puisque davantage de chômeurs cherchent, et trouvent, un emploi. En revanche, le taux d'activité aux États-Unis a nettement fléchi et se situe actuellement à son niveau le plus faible en plus de trois décennies. C'est ainsi que l'écart du taux d'activité entre nos deux pays s'est creusé pour atteindre 3,2 points de pourcentage en février 2013, un sommet historique. Sans cette baisse marquée du taux d'activité, le taux de chômage américain serait resté près de son niveau d'après la récession, soit environ 10 %[4].

Le marché canadien du travail demeure plus performant que celui des États-Unis

Nota – Le dernier point de données remonte à février 2013.

Nota – Le dernier point de données remonte à février 2013.

Nota – Le dernier point de données remonte à février 2013.

Nota – Le dernier point de données remonte à février 2013.

Nota – Le taux de chômage de longue durée est le ratio entre le nombre de personnes en chômage depuis au moins 27 semaines et la population active.

Nota – Le taux de chômage de longue durée est le ratio entre le nombre de personnes en chômage depuis au moins 27 semaines et la population active.

Nota – Le taux d'activité représente la proportion de la population en âge de travailler qui a un emploi ou qui cherche activement à en avoir un. Le dernier point de données remonte à février 2013.

Nota – Le taux d'activité représente la proportion de la population en âge de travailler qui a un emploi ou qui cherche activement à en avoir un. Le dernier point de données remonte à février 2013.

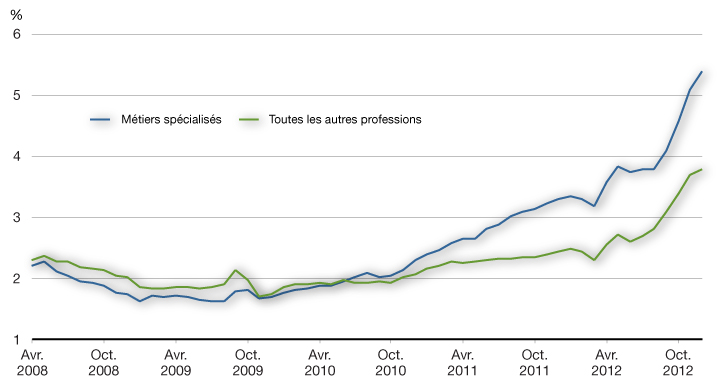

Même si le marché canadien du travail fonctionne relativement bien, le taux de chômage reste élevé, plus particulièrement dans certaines régions. En outre, d'importants déséquilibres persistent entre le nombre de chômeurs et celui des postes vacants dans les différents groupes professionnels. Les signalements de pénuries de main-d'œuvre sont plus nombreux, en particulier dans les secteurs des mines, de l'extraction du pétrole et du gaz et de la construction, où les gens de métier qualifiés disponibles, entre autres, sont rares (graphique 2.16). On prévoit que ces pénuries s'aggraveront au cours des prochaines années à mesure que l'économie continuera de prendre du mieux et que la population vieillira.

Cela semble indiquer qu'un certain nombre de Canadiens demeurent sans emploi parce qu'ils n'ont pas les qualifications requises pour occuper les emplois disponibles dans les secteurs à forte demande. L'un des principaux défis consiste donc à veiller à ce que l'offre de travailleurs qualifiés réponde aux besoins des employeurs canadiens. Le renforcement de l'acquisition des compétences et de la participation à la formation, y compris au moyen de stages, améliorera le jumelage des gens et des emplois – ainsi que des emplois et des gens – et aidera à atténuer les éventuelles pénuries de compétences.

Les employeurs canadiens ont plus de difficulté à recruter des gens de métier qualifiés

Sources : Statistique Canada; WANTED Analytics Inc.; calculs du ministère des Finances

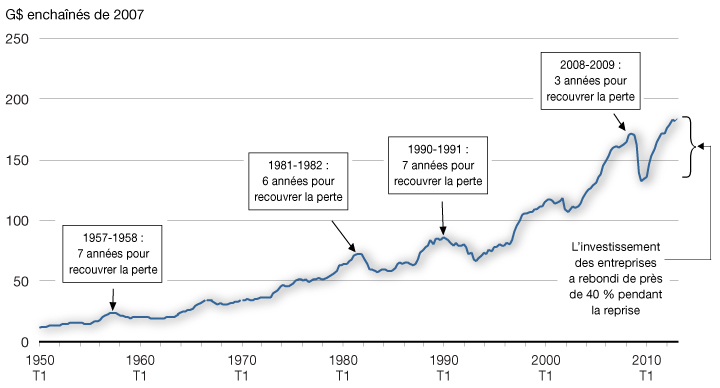

La résilience de l'économie intérieure a alimenté la solide performance du marché canadien du travail. La croissance économique au Canada pendant la reprise est largement tributaire de la progression soutenue de la demande intérieure privée, soit la somme des dépenses des ménages et des entreprises du pays. La croissance de la demande intérieure privée s'est accélérée et a atteint 2,6 % au quatrième trimestre de 2012. Cette croissance soutenue résulte en bonne partie de la vigueur des investissements non résidentiels des entreprises, qui ont crû de 9,9 % par année en moyenne au cours de la reprise. C'est ainsi que le Canada est le seul pays du G-7 à avoir plus qu'entièrement recouvré les investissements des entreprises perdus au cours de la récession (graphique 2.17).

Le Canada est le seul pays du G-7 à avoir plus que récupéré la baisse des investissements des entreprises observée pendant la récession

Sources : Statistique Canada; U.K. Office for National Statistics; Office fédéral de la statistique d'Allemagne; Haver Analytics; calculs du ministère des Finances.

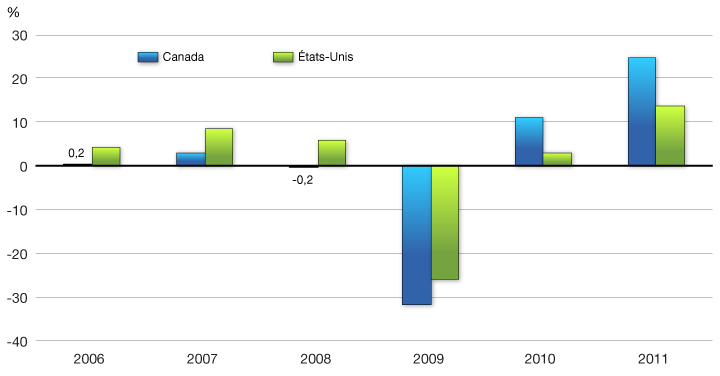

Cette vigueur des investissements des entreprises au cours de la reprise traduit la poussée des investissements dans les structures (construction d'usines et d'immeubles commerciaux, par exemple) ainsi que dans les machines et le matériel. De plus, la solide performance du Canada au chapitre des investissements est généralisée, la hausse étant plus forte au Canada qu'aux États-Unis dans la plupart des secteurs. Il convient de souligner que les investissements des entreprises dans le secteur de la fabrication canadien ont nettement augmenté, presque toutes les industries faisant état d'une très forte croissance de l'investissement en machines et en matériel. Ainsi, les investissements en machines et matériel effectués par les fabricants canadiens ont crû de 11,1 % en 2010 et de 24,8 % en 2011, soit des taux nettement supérieurs à ceux aux États-Unis au cours de la reprise, après avoir accusé du retard dans les années précédentes (graphique 2.18).

La croissance des investissements en machines et matériel effectués par le secteur canadien de la fabrication a été plus élevée qu’aux États-Unis au cours de la reprise

dans le secteur de la fabrication

Qui plus est, les entreprises canadiennes ont recouvré les investissements perdus en tout juste trois ans, soit au-delà de deux fois plus vite qu'après les récessions précédentes, bien que la chute des investissements ait été parmi les plus fortes en lien avec une récession depuis le début des années 1950 (graphique 2.19), ce qui semble indiquer que les entreprises canadiennes réagissent aux réductions d'impôts et de droits de douane mises en œuvre par le gouvernement (voir ci-dessous), entre autres facteurs. Jumelé à la qualité des bilans des entreprises non financières, cela montre que les entreprises canadiennes sont bien placées pour continuer d'investir et de soutenir la croissance économique.

Les entreprises canadiennes ont recouvré les investissements perdus au-delà de deux fois plus vite que lors des récessions importantes précédentes

Sources : Statistique Canada; calculs du ministère des Finances

Le plan du gouvernement prévoyant des impôts bas incite vivement les entreprises à investir au Canada

Le gouvernement a mis en place un plan prévoyant des impôts bas afin de favoriser l'investissement des entreprises et l'innovation. Il a notamment :

- ramené de 22,12 % en 2007 à 15 % en 2012 le taux général de l'impôt fédéral sur le revenu des sociétés;

- éliminé l'impôt fédéral sur le capital en 2006 et fourni aux provinces un incitatif financier pour les encourager à abolir leurs propres impôts sur le capital. Le dernier impôt général provincial sur le capital a été éliminé en 2012;

- éliminé les droits de douane applicables aux machines et au matériel ainsi qu'aux intrants de fabrication importés afin de faire du Canada une zone libre de droits de douane pour l'industrie de la fabrication;

- appliqué provisoirement, depuis 2007, la déduction pour amortissement accéléré applicable aux nouveaux investissements dans les machines et le matériel de fabrication et de transformation.

Certaines provinces ont également pris d'importantes mesures pour rehausser la compétitivité fiscale du Canada et aider à asseoir la croissance future sur des bases solides. Grâce aux modifications de la fiscalité fédérale et provinciale des entreprises, le taux global d'imposition des nouveaux investissements des entreprises en vigueur au Canada a été abaissé au niveau le plus faible du G-7 et en deçà de la moyenne des pays membres de l'Organisation de coopération et de développement économiques.

Outre ces changements stratégiques, la vigueur du dollar canadien a réduit le prix des machines et du matériel importés, ce qui incite davantage les entreprises canadiennes à investir.

La robustesse de l'investissement des entreprises indique que ces dernières réagissent bien à l'avantage fiscal et à l'avantage tarifaire du Canada.

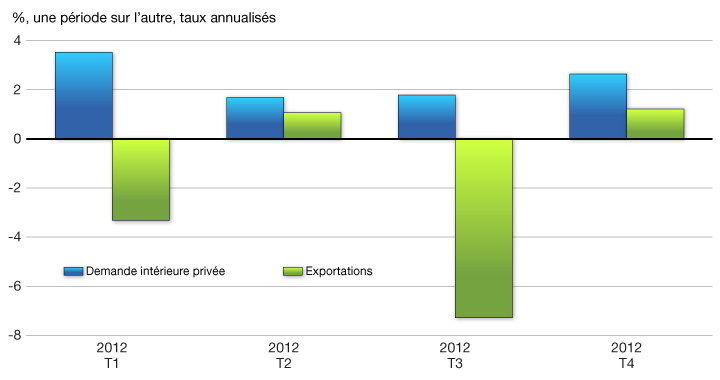

Notre économie intérieure a toutefois souffert de la faiblesse de la croissance des exportations, laquelle découlait de la lente reprise de l'économie mondiale et des problèmes économiques qu'éprouvent certains de nos principaux partenaires commerciaux. Comme l'indique le graphique 2.20, la progression de la demande intérieure privée est restée positive tout au long de 2012, à raison d'une progression moyenne de 2,4 % par trimestre, alors que les exportations réelles ont baissé de 2,1 % par trimestre en moyenne au cours de cette période. La baisse des exportations enregistrée au troisième trimestre de 2012 reflétait en partie le recul du volume des exportations d'énergie en raison de la fermeture imprévue de raffineries aux États-Unis, mentionnée précédemment, et de la fermeture prolongée de plates-formes canadiennes de forage au large des côtes à des fins d'entretien, ce qui a fait diminuer la production de pétrole.

La résilience de la demande intérieure privée a été tempérée par la faible demande pour les exportations canadiennes

Sources : Statistique Canada; calculs du ministère des Finances.

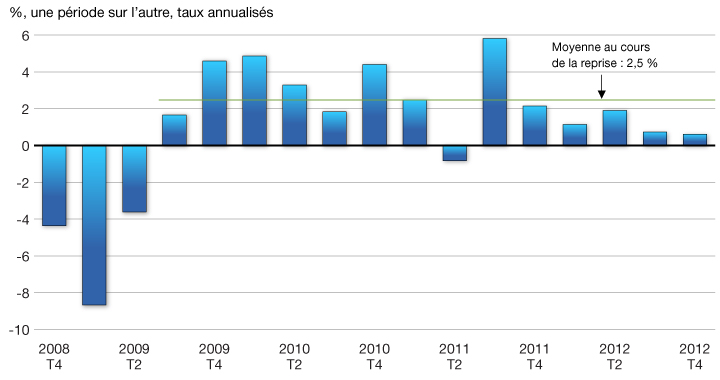

La croissance du PIB réel du Canada a donc été modeste, s'établissant en moyenne à 1,3 % au cours des cinq derniers trimestres, contre 2,5 % en moyenne pour l'ensemble de la reprise (graphique 2.21). Plus particulièrement, la progression du PIB réel a nettement ralenti au cours des deux derniers trimestres de 2012 alors que les exportations réelles ont amputé de 0,9 point de pourcentage en moyenne la croissance économique au cours de cette période.

La faiblesse persistante de l’économie mondiale se reflète dans la croissance modeste du PIB réel au Canada

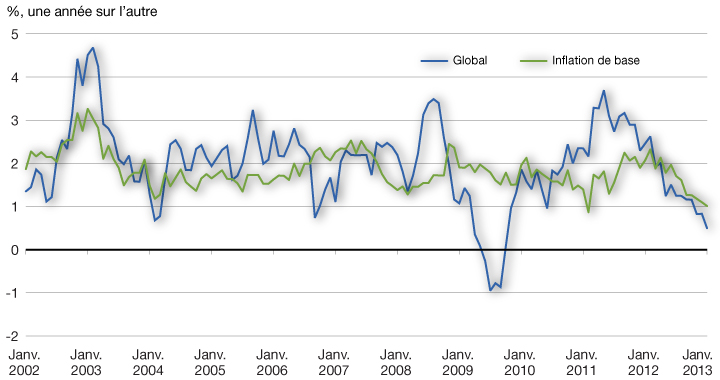

Le ralentissement récent de la croissance du PIB réel s'est également reflété dans la décélération de l'inflation des prix à la consommation. En janvier 2013, l'inflation de l'indice des prix à la consommation (IPC) global s'est établie à 0,5 % d'une année sur l'autre, son niveau le plus faible depuis la récession (graphique 2.22). Même si cela traduisait en partie le recul des prix de l'énergie, qui peuvent être volatils même d'une année sur l'autre, l'inflation de base a elle aussi baissé, à 1 %, ce qui reflète la progression plus lente des prix d'un large éventail de biens et de services. Comme les dépenses des ménages interviennent pour près de la moitié du PIB total, le fléchissement de l'inflation de l'IPC freine aussi la progression des prix à l'échelle de l'économie et, par conséquent, celle du PIB nominal.

La faible croissance du PIB réel se reflète dans l’inflation plus faible de l’IPC

En dépit d'une conjoncture mondiale difficile, l'économie canadienne a fait preuve de résilience : le Canada a affiché la plus forte hausse du PIB réel de tous les pays du G-7 au cours de la récession mondiale et de la reprise (graphique 2.23), à l'image de ses solides facteurs fondamentaux sur les plans économique, budgétaire et financier.

Le Canada a mieux fait que les autres pays du G-7 au cours de la récession mondiale et de la reprise

Sources : Haver Analytics; calculs du ministère des Finances.

Perspectives de l’économie canadienne – Prévisions du secteur privé

Depuis 1994, le gouvernement fonde sa planification budgétaire sur la moyenne des prévisions économiques du secteur privé, ce qui confère un élément d'indépendance à ses prévisions budgétaires. Cette approche est appuyée par des organisations internationales telles que le FMI.

Le ministère des Finances mène périodiquement des enquêtes auprès d'économistes du secteur privé afin de connaître leurs points de vue au sujet des perspectives de l'économie canadienne. Les prévisions économiques exposées dans la présente section sont fondées sur une enquête réalisée en mars 2013, à laquelle ont participé les économistes de 13 institutions privées.

L'enquête de mars 2013 a été menée auprès d'économistes des institutions suivantes :

- Banque Nationale Groupe financier,

- Banque Royale du Canada,

- Banque Scotia,

- BMO Marchés des capitaux,

- Caisse de dépôt et placement du Québec,

- Conference Board du Canada,

- Desjardins,

- Deutsche Bank (Canada),

- Groupe Financier Banque TD,

- IHS Global Insight,

- Marchés mondiaux CIBC,

- Université de Toronto (programme d'analyse politique et économique),

- Valeurs mobilières Banque Laurentienne.

Les prévisions des économistes à l'égard de la croissance du PIB réel du Canada au cours de la période de prévision (2013 à 2017) sont identiques, en moyenne, aux prévisions qu'ils avaient formulées au moment de la Mise à jour de l'automne 2012. Cependant, compte tenu du rythme économique plus faible enregistré à la fin de 2012, les économistes prévoient maintenant une croissance de 1,6 % en 2013, soit moins que les 2,0 % indiqués dans la Mise à jour de l'automne. En revanche, la croissance réelle devrait être plus vigoureuse entre 2015 et 2017, de sorte que le taux de croissance moyen entre 2013 et 2017 demeure inchangé (graphique 2.24 et tableau 2.1).

La perspective moyenne de croissance du PIB réel de 2013 à 2017 est inchangée par rapport à la Mise à jour de l’automne 2012

Les économistes s'attendent à ce que l'inflation du PIB se situe à 1,7 % en 2013, soit moins que les 2,0 % prévus dans la Mise à jour de l'automne. La perspective de l'inflation du PIB est légèrement inférieure pour le reste de la période de prévision.

La progression plus faible que prévu du PIB réel au cours de la deuxième moitié de 2012, combinée aux attentes de taux de croissance plus modestes du PIB réel et de l'inflation du PIB en 2013, ont eu pour effet d'abaisser d'environ 17 milliards de dollars le niveau projeté du PIB nominal pour 2013 par rapport aux données de la Mise à jour de l'automne. Cette révision à la baisse du PIB nominal prévu atteint 21 milliards de dollars d'ici 2017 en raison d'une inflation plus faible du PIB attendue.

Les économistes du secteur privé s'attendent à un taux de chômage légèrement inférieur en 2013, comparativement aux prévisions de la Mise à jour de l'automne, mais ils s'attendent toujours à ce que ce taux baisse graduellement jusqu'à 6,4 % d'ici 2017, le même niveau qu'indiqué dans la Mise à jour.

Les économistes prévoient que l'inflation selon l'IPC global se situera au faible niveau de 1,3 % en 2013, mais qu'elle devrait par la suite revenir à 2 %, soit le point central de la fourchette cible d'inflation de la Banque du Canada, tel que prévu dans la Mise à jour de l'automne.

Compte tenu des perspectives plus faibles à l'égard de la croissance, les attentes des économistes à propos des taux d'intérêt à court et à long terme ont été abaissées par rapport aux prévisions de la Mise à jour de l'automne. Les économistes s'attendent encore à ce que le dollar canadien s'échange à peu près à parité avec le dollar américain durant la période de prévision.

| 20121 | 2013 | 2014 | 2015 | 2016 | 2017 | 2013-2017 | |

|---|---|---|---|---|---|---|---|

| Croissance du PIB réel | |||||||

| Enquête de mars 2012 et Plan d'action économique (PAE) de 2012 | 2,1 | 2,4 | 2,4 | 2,4 | 2,2 | – | – |

| Enquête d'octobre 2012 et Mise à jour de l'automne 2012 | 2,1 | 2,0 | 2,5 | 2,5 | 2,3 | 2,2 | 2,3 |

| Enquête de mars 2013 et PAE de 2013 | 1,8 | 1,6 | 2,5 | 2,6 | 2,4 | 2,3 | 2,3 |

| Inflation du PIB | |||||||

| Enquête de mars 2012 et PAE de 2012 | 2,4 | 2,0 | 2,1 | 2,0 | 2,0 | – | – |

| Enquête d'octobre 2012 et Mise à jour de l'automne 2012 | 1,3 | 2,0 | 2,1 | 2,1 | 2,1 | 2,1 | 2,1 |

| Enquête de mars 2013 et PAE de 2013 | 1,3 | 1,7 | 2,1 | 2,0 | 2,0 | 2,0 | 2,0 |

| Croissance du PIB nominal | |||||||

| Enquête de mars 2012 et PAE de 2012 | 4,6 | 4,4 | 4,6 | 4,4 | 4,2 | – | – |

| Enquête d'octobre 2012 et Mise à jour de l'automne 2012 | 3,4 | 4,0 | 4,7 | 4,7 | 4,4 | 4,3 | 4,4 |

| Enquête de mars 2013 et PAE de 2013 | 3,1 | 3,3 | 4,7 | 4,7 | 4,4 | 4,3 | 4,3 |

| Niveau du PIB nominal (G$) | |||||||

| Enquête de mars 2012 et PAE de 20122 | 1 844 | 1 925 | 2 013 | 2 102 | 2 190 | – | – |

| Enquête d'octobre 2012 et Mise à jour de l'automne 2012 | 1 822 | 1 895 | 1 984 | 2 078 | 2 169 | 2 262 | – |

| Enquête de mars 2013 et PAE de 2013 | 1 818 | 1 878 | 1 966 | 2 058 | 2 149 | 2 241 | – |

| Écart entre le PAE de 2013 et la Mise à jour de l'automne 2012 | -5 | -17 | -19 | -20 | -20 | -21 | – |

| Taux des bons du Trésor à 3 mois | |||||||

| Enquête de mars 2012 et PAE de 2012 | 0,9 | 1,3 | 2,2 | 3,3 | 3,9 | – | – |

| Enquête d'octobre 2012 et Mise à jour de l'automne 2012 | 1,0 | 1,2 | 1,8 | 2,6 | 3,4 | 3,9 | 2,6 |

| Enquête de mars 2013 et PAE de 2013 | 1,0 | 1,0 | 1,3 | 2,2 | 3,3 | 3,8 | 2,3 |

| Taux des obligations du gouvernement du Canada à 10 ans | |||||||

| Enquête de mars 2012 et PAE de 2012 | 2,2 | 2,8 | 3,6 | 4,3 | 4,5 | – | – |

| Enquête d'octobre 2012 et Mise à jour de l'automne 2012 | 1,9 | 2,2 | 2,9 | 3,5 | 4,2 | 4,7 | 3,5 |

| Enquête de mars 2013 et PAE de 2013 | 1,9 | 2,1 | 2,8 | 3,5 | 4,1 | 4,6 | 3,4 |

| Taux de change (cents US/$CAN) | |||||||

| Enquête de mars 2012 et PAE de 2012 | 99,6 | 101,8 | 101,1 | 100,5 | 100,2 | – | – |

| Enquête d'octobre 2012 et Mise à jour de l'automne 2012 | 100,2 | 101,1 | 100,1 | 100,5 | 99,5 | 98,1 | 99,9 |

| Enquête de mars 2013 et PAE de 2013 | 100,1 | 98,9 | 100,7 | 100,9 | 99,3 | 98,8 | 99,7 |

| Taux de chômage | |||||||

| Enquête de mars 2012 et PAE de 2012 | 7,5 | 7,2 | 6,9 | 6,7 | 6,6 | – | – |

| Enquête d'octobre 2012 et Mise à jour de l'automne 2012 | 7,3 | 7,2 | 6,8 | 6,6 | 6,5 | 6,4 | 6,7 |

| Enquête de mars 2013 et PAE de 2013 | 7,2 | 7,1 | 6,9 | 6,7 | 6,5 | 6,4 | 6,7 |

| Inflation de l'indice des prix à la consommation | |||||||

| Enquête de mars 2012 et PAE de 2012 | 2,1 | 2,0 | 2,0 | 2,0 | 2,0 | – | – |

| Enquête d'octobre 2012 et Mise à jour de l'automne 2012 | 1,7 | 2,0 | 2,0 | 2,0 | 2,0 | 2,0 | 2,0 |

| Enquête de mars 2013 et PAE de 2013 | 1,5 | 1,3 | 2,0 | 2,0 | 2,0 | 2,0 | 1,8 |

| Croissance du PIB réel aux États-Unis | |||||||

| Enquête de mars 2012 et PAE de 2012 | 2,3 | 2,4 | 2,8 | 2,9 | 2,8 | – | – |

| Enquête d'octobre 2012 et Mise à jour de l'automne 2012 | 2,2 | 2,0 | 2,9 | 3,1 | 3,0 | 2,8 | 2,7 |

| Enquête de mars 2013 et PAE de 2013 | 2,2 | 1,9 | 2,9 | 3,1 | 3,0 | 2,8 | 2,7 |

| 1 Les valeurs de l'enquête de mars 2013 et du Plan d'action économique de 2013 indiquées pour l'année 2012 sont les données réelles. 2 Ces données tiennent compte de la révision historique du Système de comptabilité nationale du Canada, publiée le 1er octobre 2012 par Statistique Canada. Sources : Statistique Canada; enquêtes de mars 2012, octobre 2012 et mars 2013 du ministère des Finances auprès d'économistes du secteur privé. |

|||||||

Évaluation du risque

Le 8 mars 2013, le ministre des Finances a rencontré des économistes du secteur privé afin de discuter des projections économiques établies lors de l'enquête de mars 2013, ainsi que des risques entourant ces perspectives. Les économistes ont alors convenu que la moyenne des prévisions de l'enquête de mars constituait un point de départ raisonnable aux fins de la planification budgétaire.

Les économistes considèrent toujours la crise de la dette souveraine et du secteur bancaire dans la zone euro comme un facteur de risque pour les perspectives à court terme. La nouvelle incertitude politique en Italie a fait ressortir le besoin d'autres efforts en vue d'améliorer la situation, notamment la mise en œuvre de réformes structurelles pour soutenir et rééquilibrer la croissance au sein de la zone euro. Les économistes estiment que le risque de conséquences économiques fortement négatives dans la zone euro a quelque peu été réduit compte tenu des mesures prises par les autorités. En fin de compte, ils croient que la mise en place complète des ajustements budgétaires et structurels pourrait prendre des années.

Les économistes ont souligné que les ententes conclues par les législateurs américains pour éviter plus de la moitié des mesures du précipice budgétaire et reporter la question du plafond de la dette à plus tard dans l'année avaient réduit l'incertitude au sujet de la politique budgétaire des États-Unis à court terme. De plus, des éléments favorables donnent récemment à penser qu'une entente sera conclue pour éviter la fermeture d'organismes gouvernementaux le 27 mars. Néanmoins, l'incertitude demeure relativement à la politique budgétaire des États-Unis concernant l'impact que la séquestration aura sur la croissance à court terme et, fondamentalement, à plus long terme, vu la nécessité d'élaborer un plan crédible pour alléger le fardeau de la dette fédérale à moyen et à plus long terme.

Selon les économistes, le principal facteur de risque pour les perspectives au Canada demeure l'endettement élevé des ménages. Ils ont cependant noté que les mesures proactives lancées récemment par le gouvernement pour resserrer les normes régissant les prêts hypothécaires assurés garantis par le gouvernement ont commencé à avoir des effets, et qu'elles aideront à éviter le surendettement des ménages.

Au même moment, les économistes estiment que l'économie américaine pourrait croître davantage que prévu, surtout si l'on tient compte des données économiques récentes, y compris les améliorations continues du marché du logement et le renforcement du marché du travail. Facteur plus important, si les décideurs américains parviennent à coordonner les politiques de façon à éviter la paralysie du gouvernement, si le plafond de la dette est relevé à nouveau en temps opportun et si l'on s'entend sur un plan à moyen terme en vue de réduire le fardeau de la dette gouvernementale, l'incertitude entourant la politique budgétaire américaine serait dissipée, ce qui pourrait engendrer une croissance plus forte que prévu aux États-Unis.

Enfin, les prix mondiaux des principaux produits de base canadiens sont d'importants déterminants de l'inflation du PIB et, par conséquent, du PIB nominal. Les perspectives concernant les prix des produits de base présentent à la fois des risques d'amélioration et de détérioration, surtout à court terme. Les attentes des économistes du secteur privé à l'égard de l'inflation du PIB concordent avec un scénario de croissance tout juste modeste des prix des produits de base, laquelle s'établirait en moyenne à moins de 2 % par année au cours de la période de prévision (tableau 2.2).

| Prix actuel1 | 2013 | 2014 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|---|---|

| Prix d'après l'enquête de mars 2013 | ||||||

| Indice des prix des produits de base (2002 = 100) | 220,6 | 230,8 | 234,5 | 236,2 | 237,6 | 238,5 |

| Pétrole brut (West Texas Intermediate, $US/baril) | 91 | 92 | 94 | 96 | 97 | 97 |

| Pétrole brut (prix effectif canadien, $US/baril)2 | 77 | 80 | 82 | 83 | 84 | 85 |

| Gaz naturel (Henry Hub, $US/MBTU) | 3,6 | 3,5 | 3,6 | 3,7 | 3,7 | 3,8 |

| 1 Moyenne sur une période de deux semaines terminée le 13 mars 2013.

2 On suppose que les prix canadiens du pétrole brut progresseront au même rythme que ceux du brut West Texas Intermediate entre 2013 et 2017. Ces données sont une hypothèse présentée à titre d'exemple et ne devraient pas être interprétées comme une projection. |

||||||

Tout compte fait, étant donné la diminution du niveau de risque en Europe, l'évitement de plus de la moitié des mesures du précipice budgétaire aux États-Unis et la perspective d'une croissance plus forte que prévu du PIB réel aux États-Unis, les risques pesant sur les perspectives du secteur privé sont plus équilibrés qu'ils ne l'ont été depuis un certain temps. Néanmoins, vu le risque d'une nouvelle flambée de la crise de la dette souveraine et du secteur bancaire dans la zone euro et du maintien de l'incertitude au sujet de la politique budgétaire américaine, les risques à la baisse demeurent prépondérants.

Hypothèses de planification

Compte tenu de ces risques, aux fins de la planification budgétaire, le gouvernement a maintenu à 20 milliards de dollars pour la période de 2013 à 2017 le rajustement à la baisse en fonction du risque appliqué aux prévisions du secteur privé à l'égard du PIB nominal (tableau 2.3). Le gouvernement continuera d'analyser l'évolution de la situation économique et les risques connexes afin de déterminer s'il convient de maintenir ce rajustement en fonction du risque à l'avenir. Les perspectives budgétaires sont présentées au chapitre 4.

| 2013 | 2014 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|---|

| Enquête de mars 2013 auprès d'économistes du secteur privé |

1 878 | 1 966 | 2 058 | 2 149 | 2 241 |

| Hypothèse de planification budgétaire du Plan d'action économique de 2013 |

1 858 | 1 946 | 2 038 | 2 129 | 2 221 |

| Ajustement en fonction du risque | -20 | -20 | -20 | -20 | -20 |

| Note | |||||

| Ajustement en fonction du risque dans la Mise à jour de l'automne 2012 |

-20 | -20 | -20 | -20 | -20 |

[1] Le Congressional Budget Office (CBO) définit la séquestration comme étant une réduction des ressources budgétaires de 85 milliards de dollars américains, soit 0,5 % du PIB au cours de l'exercice 2012-2013 (du 1er octobre 2012 au 30 septembre 2013). Toutefois, la réduction des dépenses réelles devrait s'établir à environ 60 milliards, soit 0,4 % du PIB, pour l'année civile 2013. Deux facteurs expliquent cet écart. Dans un premier temps, selon le CBO, la réduction des ressources budgétaires surestimerait l'incidence réelle sur l'économie cette année puisque toutes ces ressources n'auraient pas été dépensées si la séquestration n'avait pas eu lieu (p. ex., certaines auraient servi à financer des projets à long terme). Dans un deuxième temps, les compressions prévues des dépenses réelles sont présentées pour l'année civile et non pour l'exercice financier américain, ce qui permet de mieux déterminer leur incidence sur la croissance en 2013.

[2] Un écart important entre les prix canadiens et les prix mondiaux est toutefois appelé à persister, puisque le baril « moyen » de brut canadien est plus dense (et donc de qualité inférieure) que les bruts de référence Brent et WTI et se vend donc normalement à un prix inférieur (de 10 à 12 % en moyenne depuis 2002).

[3] Certaines différences conceptuelles ont pour effet de gonfler le taux de chômage au Canada par rapport à celui des États-Unis. Ainsi, Statistique Canada classe notamment parmi les chômeurs les personnes qui recherchent un emploi de façon passive (p. ex., en lisant les petites annonces) ainsi que celles qui commenceront à travailler prochainement, alors que le Bureau of Labor Statistics des États-Unis exclut ces deux catégories de ses calculs. De plus, la méthode de calcul canadienne inclut les personnes âgées de 15 ans, dont le taux de chômage est supérieur à la moyenne, tandis que la méthode utilisée aux États-Unis n'en tient pas compte.

[4] Le taux de chômage aux États-Unis se serait maintenu à près de 10 % si le taux d'activité avait diminué d'à peu près autant qu'au Canada, en supposant le même nombre de personnes employées.